如何理解 DeFi?(下):去中心化交易所和保险

在上周《如何理解 DeFi(上)》我们介绍了什么是 DeFi、去中心化稳定币和去中心化借贷。今天这篇文章会向大家继续介绍 DeFi 中的去中心化交易所、去中心化衍生品和去中心化保险。

去中心化交易所

去中心化交易所 DEX ( Decentralized Exchange ) 旨在解决中心化交易所 CEX ( Centralized Exchange ) 固有的问题,如资产的集中保管、地域限制和资产选择等。

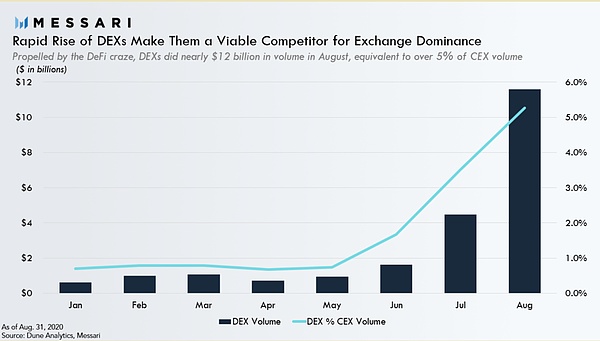

在 2017 年的 1c0 期间,EtherDelta 是最受欢迎的 DEX,用户可以在这里自由兑换 ERC-20 代币,但其所采用的链上订单簿模式,挂单过程繁琐性能低令用户体验不佳。在 2020 年以前,所有 DEX 上的交易量还不足 CEX 的 1%。

2020 年 DEX 迎来了爆发,总交易额在这一年里增长了 115 倍,达到 192 亿美元,DEX 之王 Uniswap 的单日交易额甚至一度击败了 Coinbase,其中 Uniswap 采用的 AMM 自动做市商机制功不可没。

要理解自动做市商这个词,首先得明白什么是做市商。

这是我们在中心化交易所交易时,常常会看到的一张订单簿,左边是卖出的订单报价,右边是买入的订单报价。对一项可交易资产提供流动性,如 BTC 同时报出买入价和卖出价,并从买卖差价中获利的机构就是做市商。

通过不断地双向报价,做市商维持了资产的流动性,因此也叫流动性提供者。在 Uniswap 上,往流动性池中存入代币,提供资产流动性的人也叫流动性提供者,区别在于这些人不需要手动进行双向报价。

Uniswap 上每一个流动性池中有两种代币,当一个池子被建立后,第一个往里存入代币的人,就是为这个池子中代币兑换定下初始价格的人。接着会陆陆续续有其他人往池子里存入代币,所有往 Uniswap 存入代币的人都可以被称做流动性提供者 LP(Liquidity Provider)。

这些人存入代币后会获得相应的 LP token 作为凭证,其他用户在 Uniswap 上进行交易支付的手续费会被分配给 LP 作为奖励。当你在 Uniswap 进行交易时,Uniswap 不是将单个的买单和卖单进行匹配,而是根据池子里的资产比例来决定价格。

Uniswap 独特之处在于大大降低了做市商的门槛,任何人都可以成为做市商,将资产存入池子提供流动性并从中赚取手续费。

不过 Uniswap 的诞生其实是个意外。其创始人 Hayden Adams 在大学毕业后的第一份工作,是在西门子做机械工程师。有天他被解雇了,Hayden 非常沮丧地告诉了他的好朋友 Karl Floersch 自己被解雇的消息。Karl 当时在以太坊基金会从事 Casper FFG 的工作。

Hayden:我被解雇了:(

Karl:太棒了!恭喜你哦,这对你来说简直是人生幸事。机械工程已经是个夕阳行业了,以太坊才是未来,你还很年轻,你的新使命是来写智能合约!

Hayden:可我不懂怎么写代码哇~

Karl:不懂也没事,写代码很简单的。而且现在也没人真搞懂了智能合约、以太坊之类的。

Hayden:好吧~

就这样,Hayden 被 Karl 说服,抱着试试看的心态学习代码和以太坊,并根据 Vitalik 在 2016 年提出的自动做市商的概念开始学以致用——开发 Uniswap。

去中心化衍生品

衍生品是任何成熟金融系统中的关键组成部分。衍生品,顾名思义是从某样资产衍生而来的商品,这些资产可以是股票、债券、大宗商品、利率、货币或加密资产。常见的衍生品有远期合约、期货、期权和掉期。

衍生品的使用场景有两大类:对冲风险和投机买卖

举个例子,有个农民勤勤恳恳地种小麦。小麦的价格在一年当中是在不断波动的。小麦的价格像所有商品一样,受到供需关系的影响,当丰收季到来时,小麦的价格有可能会下跌。为了对冲小麦价格下跌的风险,农民可以买入看跌的期权。

如果小麦价格确实如农民所预料的下跌了,那么这份期权就能给农民带来收益,对冲小麦价格下跌造成的损失。如果小麦价格上涨,那么这份期权就会给农民造成损失,但由于小麦价格上涨使得农民可以获得更多的收入,因期权造成的损失也被对冲掉了。

所以,无论小麦价格在丰收季来临时是上涨还是下跌,农民都能对冲部分风险。当这个现实生活中的场景挪到区块链上时,流动性提供者为了对冲无常损失,也可以做空或做多他所在流动性池的代币。

以数字化形式表示的金融衍生品被称为合成资产。在《看懂 DeFi 合成资产,这篇就够了》中,我们详细介绍过合成资产。简单来说,合成资产是通过代币模拟另一种资产价值的金融工具,例如 USDT、Dai 是模拟美元的合成资产,wBTC、imBTC 是模拟 BTC 的合成资产。

在加密领域,当我们提到合成资产时,第一个想到的就是 Synthetix。Synthetix 是以太坊上用于生成合成资产的协议,将传统市场的衍生品模型应用到了法币、指数、商品和数字资产上。通过 Synthetix,用户无需注册,不必通过第三方中心化平台而直接进入市场,购买并交易各类合成资产,不受国籍、地域和时间限制。

传统行业中的衍生品市场价值一千万亿美元,债券和股票市场都相形见绌,更不用说总市值刚刚达到 2 万亿美元的加密市场。然而随着数字经济的成熟,很多人非常期待加密资产衍生品市场的未来。与传统衍生品相比,加密资产衍生品的价值在于提升了流动性低的资产的流动性,并且通过组合各种资产丰富了投资选择。

去中心化保险

日常生活中,我们通过购买意外险、医疗险等方式来转移不可预测的风险。在区块链使用各种 DeFi 产品,遇到意外事件时,我们又该如何转移风险呢?

大多数智能合约在被正式部署到主网之前都会经过代码审计,还会通过 bug bounty 等方式奖励找出代码漏洞的开发者,从而提升合约安全性。但即便如此,仍没有人能保证一份智能合约是绝对安全的,黑客入侵的可能性一直存在。

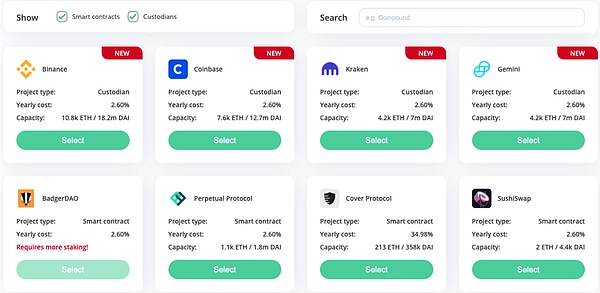

Nexus Mutual 是区块链世界里的保险公司,它的第一份产品就是智能合约保险。Uniswap、Curve、Synthetix、Compound、MakerDAO 等均在其保险范围内。另外 Nexus Mutual 最近刚推出了托管人保险,如果用户将资产托管在中心化交易所,因黑客攻击导致了他的资产损失,也可以获得 Nexus Mutual 的保障。

2020 年的情人节,DeFi 贷款协议 bZx 的一个安全检查未成功启动,黑客利用这一漏洞对 bZx 进行了闪电贷攻击。在攻击发生前,通过 Nexus Mutual 购买了相应保险服务的投资者都获得了赔偿。

当智能合约的风险得以转移给保险公司时,整个 DeFi 生态更完整了,对大众来说使用起来也可以少一些胆战心惊。

DeFi 的未来

比特币让世界上任何一个人都可以随时随地进行转账,不受时间和地域的限制。然而,仅有单一资产的金融体系是不健全的,除了转账和避险,用户还需要功能更丰富的金融产品,这正是 DeFi 的价值之一。

智能合约交互的风险和复杂性限制了 DeFi 用户数的增长,动则上千的手续费更是让不少用户望而却步,然而随着更多的资本和开发者进入 DeFi,随着更多传统金融世界中的人们意识到 DeFi,这些问题将会得到最大程度上的资源支持。现在很多解决方案已经被提出及实践,门槛和安全性只是时间问题,我们期待看到 DeFi 用户的指数级增长。

相关推荐