首发 | 火币DeFi实验室:以太坊生态资产为什么需要跨链流动性?

本文由火币Defi实验室原创,授权金色财经首发。

“比特币是数字资产世界中最有价值,同时也是最富有流动性的资产。比特币作为优质抵押资产的引入,将进一步加速DeFi的发展。WBTC由于具有先发优势取得了一定的成功,但我们期待其它更去中心化的解决方案,例如rBTC和oBTC。”

— Arthur_0x,DeFiance Capital 创始人

“2020年是比特币铸币爆发的一年,总价值超过20亿美金的比特币铸币在以太坊发行。DeFi在这一过程中起到了关键作用,基金、做市商和持币者可以通过抵押比特币铸币来获得收益。”

— Alex Svanevik, Nansen 联合创始人 CEO

“以太坊上的比特币铸币正呈指数增长。今年年初,全网只有591个WBTC,在11月24日该数字达到了124,501个,增长210倍。许多比特币持有人都在进行铸币以参与流动性挖矿并获得收益。”

—Bobby Ong,CoinGecko,联合创始人 CEO

“比特币铸币的爆发对于比特币和以太坊均有重大意义。对于以太坊而言,比特币铸币将市值最大的数字资产引入迅速发展的DeFi世界,并在许多协议中使用。对于比特币而言,铸币的出现使其拥有了更多的应用场景。”

—Jack Purdy,Messari 高级分析师

“非以太坊资产注定要需要ERC-20标准的铸币。比特币铸币的快速发展表明,人们对比特币应用场景的需求远不止仅仅持有那么简单,参与DeFi应用是一种刚需。”

— Nick Sawinyh,DeFi Prime 创始人

总览

以太坊上的比特币

市场分析

挂钩稳定性分析

以太坊上的山寨资产

我们为什么需要山寨资产的跨链流动性?

当前解决方案

以太坊生态跨链流动性的未来

总览

“启用区块链间的流动性是继续发展以太坊DeFi生态的先决条件。”

2020年的加密领域中最耀眼的莫过于去中心化金融(DeFi)生态,其中以太坊在DeFi生态中拥有96%的总交易量(DappRadar,2020)。可见以太坊在加密领域坐稳了不可动摇的地位,并成为DeFi生态系统的第一选择。

不过,如果从市值方面来看,DeFi世界的规模还较小,其以总锁仓价值(TVL)为指标定义的价值约占加密领域整体市值的3%,而以太坊市值大概只占7-10%。相比之下,2020年比特币的市值始终在整个加密市场的60%左右徘徊。因此DeFi世界还有待将非以太坊原生资产引入DeFi生态系统,从而获取更大的价值。

但以太坊网络无法直接支持比特币、比特币现金、Polkadot或Filecoin等原生资产。因此为了将比特币等非以太坊原生资产引入以太坊DeFi生态,业界需要链间互操作性来为以太坊生态注入流动性。WBTC、HBTC和renBTC等代币是运行在以太坊上的比特币的映射代币。

由资产支撑的代币模式(asset-backed token model)是在现有的碎片化区块链世界中共享流动性的解决方案。创建与加密资产挂钩的代币涉及到利用智能合约锁定原区块链上的原生加密资产,并在以太坊上发行相应的ERC-20映射资产(ERC-20 tokenized assets)。这种模式允许非以太坊原生资产在以太坊上自由转让,因而极大吸引非以太坊原生资产参与DeFi。

在不同类型的资产支撑代币中,代币化比特币( tokenized Bitcoin )是最受欢迎的类型,它将比特币的流动性引入到以太坊上。在本报告中,我们将重点分析WBTC、HBTC、imBTC、renBTC等不同中心化代币方案及其去中心化对应方案如sBTC、pBTC、tBTC的差异和市场采用情况,了解其近期市场发展情况。此外,还有其他代币开始将其流动性引流到以太坊生态中,如Filecoin(HFIl,wFIL)、Polkadot(HDOT)、DASH(wDASH)、Ethereum Classic(wETC)。这些代币化的资产在以太坊DeFi生态系统中也发挥重要作用,因而被纳入分析范围。

以太坊上的比特币

“"区块链的不可能三角--去中心化、可扩展性和安全性之间的权衡"”

代币化比特币是指将比特币映射为以太坊上的ERC-20代币。作为加密货币行业中最被接受的代币标准,它可以享受以太坊具有的所有优势,比如交易速度的提升、可用性的增强以及实现智能合约。2019年年初以来,加密世界出现了许多代币化项目,目前市面上已有十几种代币化的比特币解决方案,如WBTC、HBTC、renBTC、tBTC、sBTC和imBTC等。

现有两种不同的代币化方式,即中心化和去中心化。在下表中,我们展示了七种最流行的代币化比特币解决方案的异同点。

代币化比特币解决方案的比较

来源:Huobi DeFi Labs

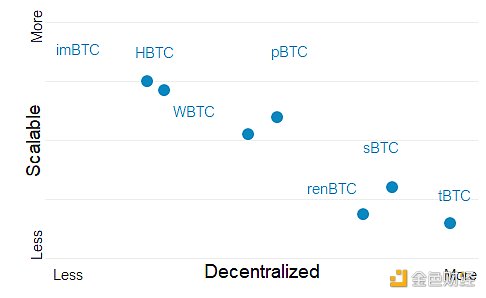

在区块链中,去中心化和可扩展性之间往往存在权衡。与WBTC、imBTC、HBTC和renBTC等解决方案相比,sBTC、pBTC和tBTC等代币化比特币解决方案具有更大的去中心化程度,因为后一组将BTC存储在由一个或少数实体控制的中心化钱包中。另一方面,由于区块链不可能三角的问题,去中心化程度较高的解决方案不可避免地受到区块链可扩展性问题的影响。下表总结了这些去中心化解决方案所面临的限制。

去中心化代币化比特币解决方案的限制

来源:Huobi DeFi Labs

不同代币化比特币解决方案的去中心化程度和可扩展性

来源:Huobi DeFi Labs

市场分析

"今年DeFi在夏季的火热发展同样带起了代币化比特币解决方案,后者为非以太坊原生资产参与DeFi创造了用例。"

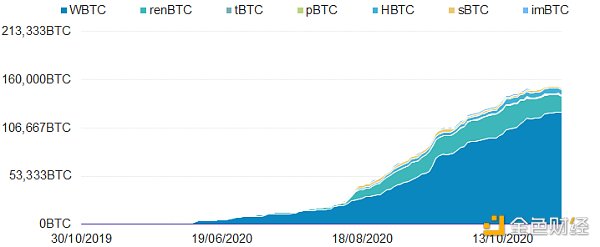

由于在加密资产熊市期间,市场对链间互通的要求不高,因而以太坊上的代币化比特币数量较小。在2020年8月之前,它的代币化比特币数量不到2万枚。自挖矿收益热潮以来,以太坊上的代币化比特币数量大幅增加,在这增长期间WBTC始终占据最大的市场份额。代币化比特币整体市场持续增长,自2020年中以来增长幅度超过7倍。

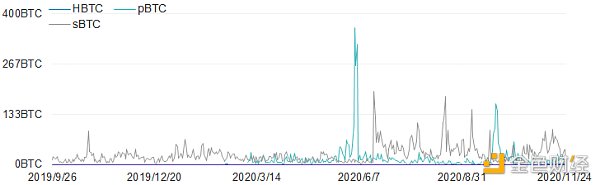

以太坊上代币化比特币项目的供应量走势

来源: btconethereum.com; Dune Analytics

2020年11月23日,以太坊上有超过15万个代币,其中WBTC获得了82%的市场份额,其次是renBTC和HBTC。

以太坊上代币化比特币项目的分布情况(按供应数量)

来源: btconethereum.com; Dune Analytics

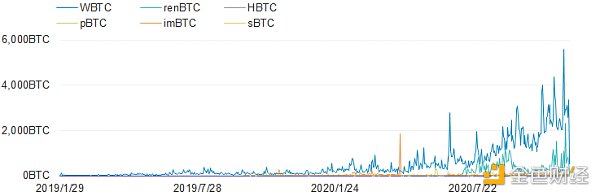

代币化比特币的历史交易量数据显示,在整个DeFi领域,WBTC的交易量最高,其次是renBTC。多数项目在2020年7、8月份迎来高交易量。

代币化比特币的历史交易量数据显示,在整个DeFi领域,WBTC的交易量最高,其次是renBTC。多数项目在2020年7、8月份迎来高交易量。

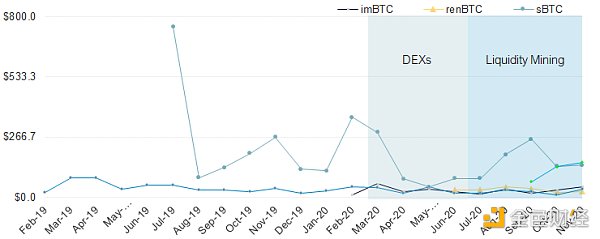

DEXs上代币化比特币解决方案的历史交易量

来源:Dune Analytics

DeFi的繁荣为代币化比特币创造了完美的使用案例。在2020年(截止只11月底)与2019年两年的交易量对比中,2020年的交易量碾压了去年的交易量。

2019年与2020年的代币化比特币解决方案交易量对比

来源:Dune Analytics

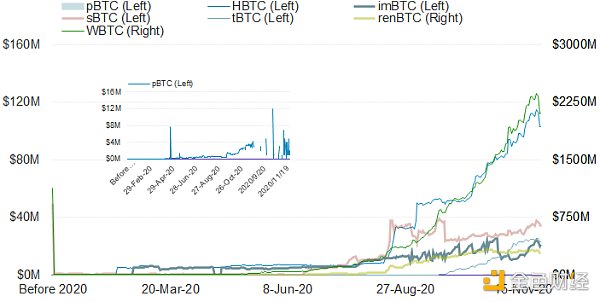

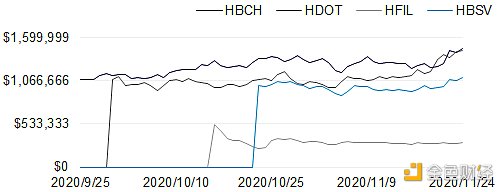

总锁仓价值(TVL)也是一个重要指标,可以指出代币化比特币在以太坊上的接受度。下图显示,11月27日在以太坊上总锁仓价值超过20亿美元的WBTC成为以太坊网络上最受欢迎的代币化比特币方案。而在同一天,renBTC的TVL达到近3亿美元,HBTC达到1亿美元,剩余项目均远低于1亿美元。

总锁仓价值(TVL)也是一个重要指标,可以指出代币化比特币在以太坊上的接受度。下图显示,11月27日在以太坊上总锁仓价值超过20亿美元的WBTC成为以太坊网络上最受欢迎的代币化比特币方案。而在同一天,renBTC的TVL达到近3亿美元,HBTC达到1亿美元,剩余项目均远低于1亿美元。

代币化比特币历史总锁仓价值

来源:Dune Analytics

挂钩稳定性分析

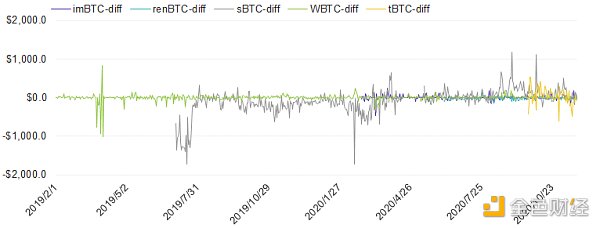

保持价格稳定对于代币化比特币方案在以太坊上有更大的采用率非常重要。在本节中,我们使用代币化比特币和比特币现货之间的价格偏差来分析不同代币化比特币解决方案的价格稳定性。

我们从CoinGecko提取了每日价格数据,并对imBTC和pBTC进行了以下离群值的调整。

在2020年4月19日至23日期间,由于重入攻击,imBTC uniswap池损失了大约30万美元的ETH。在这几天,imBTC的价格在0左右,因此这些数据已经被删除。

2020年4月21日pBTC的价格数据同样被移除,因为pBTC与真实市场价格之间存在较大且无法解释的价格偏差。

代币化比特币项目价格偏离度的比较

来源:CoinGecko

下文概述了价格偏离度的一些分析结果。

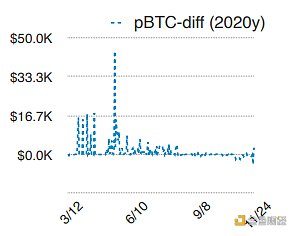

a) pBTC的价格偏离呈现出与他人不同的模式。

pBTC的价格偏离方向主要为正,即多数高于真实的BTC市场价格,而其他的项目其价格偏离方向正负无偏好。

即使删除了离群值(2020/04/21),偏差范围也比其他值大。

b) 由于价格偏离度可正可负,我们进一步用价格偏离度的绝对值进行分析,以了解价格偏离度。剔除pBTC数据后,我们发现sBTC的平均绝对价格偏离度在大多数时候是最高的。

c) imBTC、renBTC和WBTC的绝对价格偏离度的平均值都低于100美元,这意味着它们是最稳定的前三种代币化比特币方案。

d) 虽然我们没有足够的HBTC的价格数据,但它是唯一一个具有去中心化语言机(NEST协议的nHBTC)价格反馈的代币化比特币解决方案。HBTC显示出与BTC现货的紧密联系。

HBTC在不同协议上的分布(Dec. 18, 2020)

来源:Coingecko

代币化比特币项目绝对价格偏离度的平均值比较

代币化比特币项目绝对价格偏离度的平均值比较

来源:CoinGecko

f) 上图强调了两个对代币化比特币的发展极为重要的事件,即DEXs的高速发展和DeFi挖矿收益的火热。我们发现多数代币化比特币的价格偏离在DEXs发展期较其他阶段小。而在进入挖矿收益火热阶段,其价格偏离度又有所上升。

各协议流动性和交易量

历史数据显示,Curve Finance吸引了最多的BTC铸币。截止撰文时,共有19,516枚BTC铸币在Curve Finance被交易,占所有去中心化交易平台交易量的70%。受益于DeFi热潮,BTC铸币日均交易量由2020上半年的5.58枚上升至下半年的295枚,涨幅52.8倍。

BTC铸币分协议历史交易量

来源:Dune Analytics;Huobi DeFi Labs

截止目前,价值约1.78亿美金的WBTC质押在Curve Finance中;其次,Uniswap V2中约质押83.6万美金价值的WBTC。以renBTC为代表的其余各类BTC铸币均以Curve Finance为主要交易场所。

WBTC和renBTC在各DeFi协议中的流动性

来源:Dune Analytics;Huobi DeFi Labs

以太坊上的山寨资产

数字资产语境下,山寨资产是指除比特币和以太坊以外的通证。过去九个月中,主流数字资产BTC的铸币WBTC总供给量从1,000枚上升至12.5万枚。但山寨资产的铸币化却进展缓慢。本章节我们将对山寨资产铸币进研究。

我们为什么需要山寨资产的跨链流动性?

1. 受限于网络效应,除以太坊外其他公链用户和开发者较少;

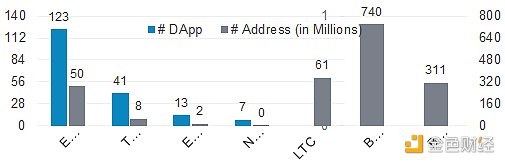

各公链总地址数和用户数大于20的DApp数量

来源:Dapp.com;Huobi DeFi Labs

2. 支付通证,如比特币和莱特币,拥有较高的市值却不支持智能合约,无法参与流动性挖矿等。类似的,Filecoin作为2020年最热门的项目之一,也缺乏对智能合约的支持;

3. 流动性释放是市场趋势之一。大多数DeFi协议使用IOU通证来进行抵押资产确权;例如当用户在Compound进行抵押时,会收到cToken作为其在借贷池中资产所有权的证明。抵押资产衍生品的出现可以为二级市场带来更多的流动性。

DeBank的DeFi重复锁仓率(DeBank使用自有方法鉴定各类IOU通证)

来源:DeBank;Huobi DeFi Labs

当前解决方案

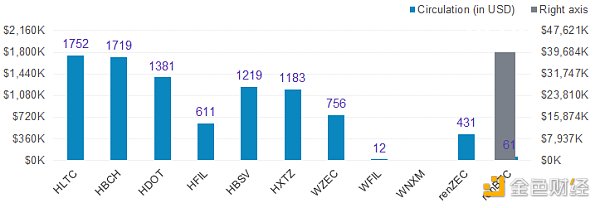

Huobi、BitGo和其它服务提供商正将山寨资产的流动性引入以太坊。主要山寨资产以太坊铸币的市值如下。

主要山寨资产以太坊铸币市值

来源:DeBank;Huobi DeFi Labs

H系列资产

H系列资产由其它公链资产抵押并于以太坊发行,其发行目的是将更多的数字资产引入以太坊DeFi生态系统。

下图显示,截止2020年11月,H系列资产已将超1,190万美金(含HBTC)或430万(不含HBTC)美金的流动性从其它资产引入以太坊生态系统,

H系列资产市值

来源:Huobi DeFi Labs

H系列资产市值比例

来源:Huobi DeFi Labs

其它铸币

服务提供商(如Tether)出于不同的目的进行铸币,例如法币稳定币或进行跨链交互,如下表所示。

以太坊中的主要铸币

来源:Huobi DeFi Labs

Etherscan显示,本轮DeFi热潮导致这些铸币在以太坊生态系统中功能扩展。例如,DeFi热潮前USDT多用于在中心化交易所进行交易,但当前USDT前十大持有地址中包含了三个DeFi协议;说明USDT已经深度参与于以太坊DeFi世界。

类似于USDT,WBTC、WFIL、WNXM等也均深度参与于以太坊DeFi世界。

USDT、WBTC、WFIL和WNXM持币地址分析

来源:Etherscan;Huobi DeFi Labs

质押资产衍生品和ETH 2.0铸币

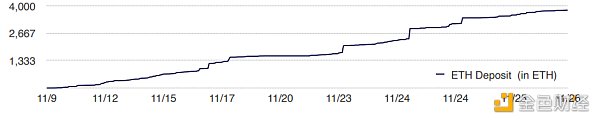

ETH 2.0 launchpad 需要用户将32枚ETH单向质押进行参与,该合约目前已收到超过74万枚ETH,总价值逾4亿美金。但并非所有投资者均持有32枚以太坊来参与ETH 2.0 launchpad。Ankr、StaFi和RAMP等协议正试图解决这一问题。

Stkr ETH存款数量

来源:Huobi DeFi Labs

Stkr是Ankr推出的ETH 2.0抵押解决方案。Stkr允许用户抵押至少0.5枚ETH以参与ETH 2.0 launchpad,用户同时可以获得IOU通证aETH;此外,抵押者还可享有约12%的年化收益。当前,超过3,520枚ETH已经进入Stkr存款池。

对于质押资产衍生品和ETH 2.0铸币而言,IOU通证(如aETH)的价值发现至关重要。IOU通证有足够的流动性,且可以自由进行交易代表着该体系的相对成熟。

ETH 2.0 流动性释放解决方案

来源:Huobi DeFi Labs

以太坊生态跨链流动性的未来

2020年下半年,我们看到了以太坊DeFi的快速成长。流动性挖矿等新模式正逐渐将资产流动性从中心化交易所迁移至链上。在本轮DeFi热潮中,一些开发者对以太坊进行优化,并发布新的公链,如火币生态链。另一些开发者则尝试将更多资产从其它公链引入以太坊。

资产跨链是区块链行业必然的趋势。我们认为,上述两条途径会带来截然不同的结果。以太坊具有其它公链难以比拟的先发优势和较为成熟的DeFi生态系统。将更多的流动性引入以太坊,相对于建立新公链而言更易成功。

以太坊作为链间流动性枢纽的可能性

来源:Huobi DeFi Labs

此外,如上图所示以太坊亦有可能成为跨链流动性枢纽。即所有其它公链资产均于以太坊发行铸币,并通过以太坊进行流动性交换。其原因在于:

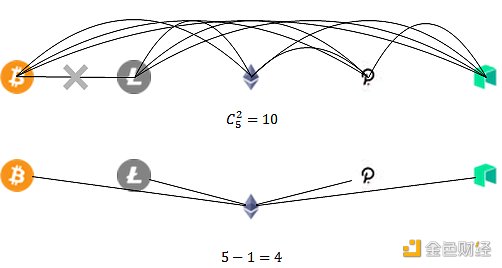

1.若共有n条公链,每条公链单独进行流动性交互 ,则共需要 C_n^2 个资产桥才可完成交互。若每个公链均与以太坊进行流动性交互,则仅需 n-1 个资产桥即可完成交互; 2.一些公链无法支持智能合约。

这一做法能降低过多跨链结构导致的复杂性,并降低链间流动性交互的成本。

相关推荐