DeFi 最强大脑:最懂行的 DeFi 高手这么看

整理:AladdinDAO

9 月 15 日至 9 月 17 日,由链闻和 AladdinDAO 联合举办的「中文社区 DeFi 最强大脑」活动在线上举行,众多一线 DeFi 专家推荐了他们心中的价值项目。此前,AladdinDAO 在海外已举行 6 场会议,众多海外一线 KOL 与顶尖 DeFi 投资者为全球用户带来了精彩的观点分享。

而本次连续三天的中文社区顶尖 DeFi 投资者的思想风暴,也在十余个顶尖 DeFi 社区中产生了巨大影响。为更系统呈现与会专家的真知灼见,我们特别对三天活动中 DeFi 专家们的发言进行了整理汇总,让来自一线 DeFi 高手的声音被更广泛的社区听见。

以下为嘉宾核心观点汇总:

Sharlyn Wu|投资人

AladdinDAO 是一个为价值发现打造的社区,其目标是聚集全球的 DeFi 高手。在 Aladdin 系统组成的委员会中,委员们可以通过竞争性的机制来为社区选取优质的 DeFi 项目,用户可以以更低的门槛,并更安全地参与到流动性挖矿当中,并为好的项目提供流动性和社区建设支持。项目上线第一天就达到了 5 亿美金左右的流动性资产额,三天达到了 6.45 亿美金。

潘致雄 | 链闻

Ribbon Finance 是一个运行了半年时间的项目,一个非常简单的产品,底层应用了期权产品,可以很好的为 DeFi 生态提供流动性增长,尤其是相对早期的期权市场。

目前 Farmer 只需要提供 ETH、WBTC、USDC 给到 Ribbon,Ribbon 会做一些逻辑策略。目前的 APY 可以达到 20% 左右,根据不同的风险偏好和市场波动,还会有些调整。Ribbon 连接了用户,做市商还有期权协议,每周将资产抵押到 OPYN 铸造 call 跟 put。

Ribbon 实际上提供了两个价值,一个是为普通用户提供获得收入的机会,对于市场端,为 DeFi 市场和期权市场提供了更好的流动性。

Stake DAO 和 Ribbon 做了类似的产品,更综合性的入口,优势在于获取用户的门槛更低一些。UMA 做的是合成资产,它可以合成各种各样的金融产品。

未来风险参数可能会有 DAO 来决定,在 V2 中,让 Vault 更去中心化,同时改进了账本,设置全局的参数,让协议更开放。目前我认为 Ribbon 还是一个非常早期的项目,未来在金融市场和结构化市场的潜力会是巨大的。

Johnson | GBV

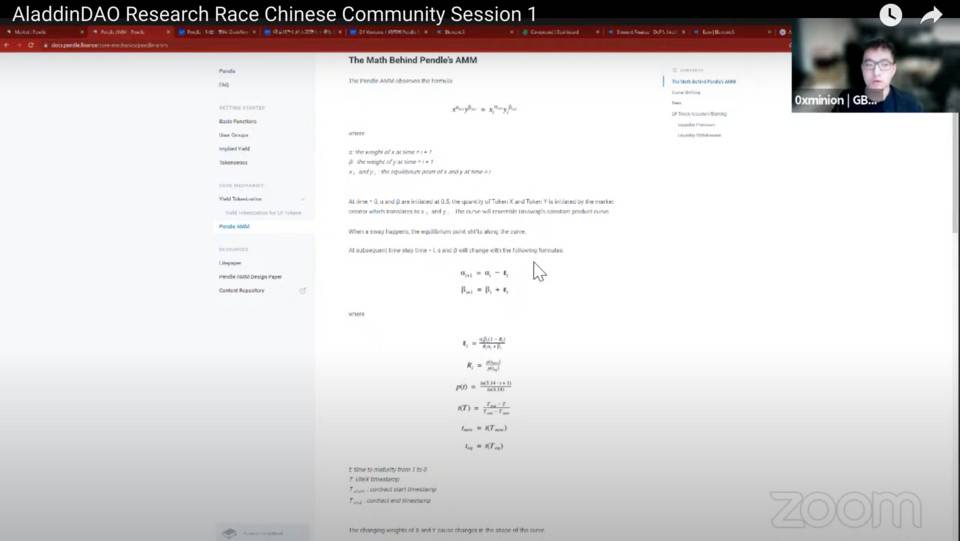

今天我想介绍的是 Pendle.finance,主要是做固定利率和浮动利率的协议。从 Compound 上的浮动利率来看,随着市场部变化,借贷存款的利息变动会很大。传统金融里,存款借贷的利率都是固定的。Pendle.finance 的机制在于将 aToken 或 cToken 分成两个代币,OT 和 YT,将交易的手续费剥离开来,等于在交易利息而不是本币。

一方面,pendle 的 APY 对于 farmer 十分有吸引力,另一方面,在这个赛道中,相比 APY.Finance, 它已经先出了产品。同时大家不知道如何对 DeFi 的利息定价,Pendleton 设计了自己的 AMM,而相对来说,order book 在以太坊上是不可行的,一方面是我们不知道如何对 DeFi 项目的利息做定价,另一方面,以太坊手续费太贵,即使是 l2,也需要做市商频繁做市,成本相对来说很高,影响效率。

MinDAO | dForce

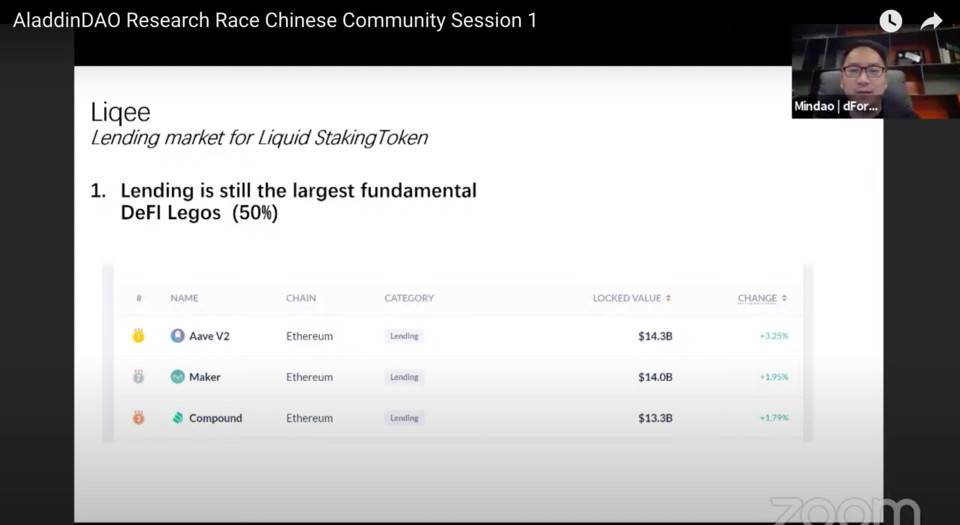

过去一年中,DeFi 最大的收益者基本都是 lending 项目。符合传统金融的观察:利率市场是资产的回报来源,其次通用借贷基于池子的模式,在选择上不可能追求抵押物的多样性;在 DeFi 当中,DeFi 项目的 U 都来自于 degen 的 trading 摩擦,流动性套利,还有借贷需求。下一个更大的 U 的市场会是,liquid Staking 资产和实体资产。整个 Staking 资产(ETH2.0,solana 和 Carnado 等)在前年大约是 1.2 万亿美金,是 DeFi 12 倍的体量,牺牲了流动性,存在 POS 合约或存入 Node,可以获得系统的流动性,确保网络安全。liqee 中的 U 的借贷利率远高于通用借贷市场的 U,因此 liquid staking 这样的借贷市场,本质上是让持有没有流动性的 U Token 的用户,能够将它作为杠杆工具,提供给需要流动性持有底层代币的用户。

六苏 | HECO

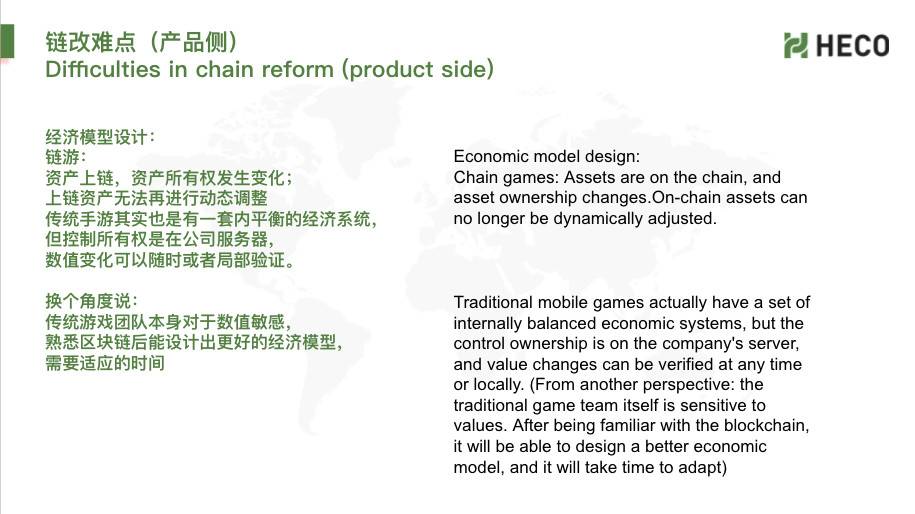

现在 Gamefi 的产品有两个涌入的来源:一个是原生的 Gamefi 的游戏,另外一部分包括一些传统的游戏工作室和游戏厂商,开始把传统游戏跟区块链进行结合。我现在看到一些痛点,第一就是对传统的游戏厂商来说,他们本身更擅长对于产品册的一个研发,但是他们对于代币 token 经济模型的一个设计,会带来一些很大的问题。另外一部分是说把传统的厂商呢,它本身更擅长于游戏产品层面的研发,但是他对于智能合约层面的研发其实是比较缺少的。所以能够同时做好区块链合约的部分,以及传统的游戏产品的这部分的人确实比较少。

在 Gamefi 领域,链游的发行的通道和范围其实是比传统游戏的发行的通道和范围更广,发行的门槛也会更低,研发和发行公司可以实现对用户更有效地触达和掌控,这是我觉得相对于传统游戏行业来说,非常有创新更有优势的一个点,未来的整个的游戏的产业会有更大规模的比例,尤其是一些全球的中小厂商会向 game 的部分去牵引,所以我个人非常看好这个板块的发展。

另外我觉得,可能 play to earn 会长期存在,但它一定是为了去带来可能更多底层玩家,或者说做用户裂变,用户增长的一个方式,它一定不能成为 游戏主要的调性。我觉得一个健康的行业模式,第一会给产品的研发的人带来更好的红利,第二,会给头部玩家带来更好的体验,第三,产商会把利润投入再生产,让行业变得更成熟。

王超

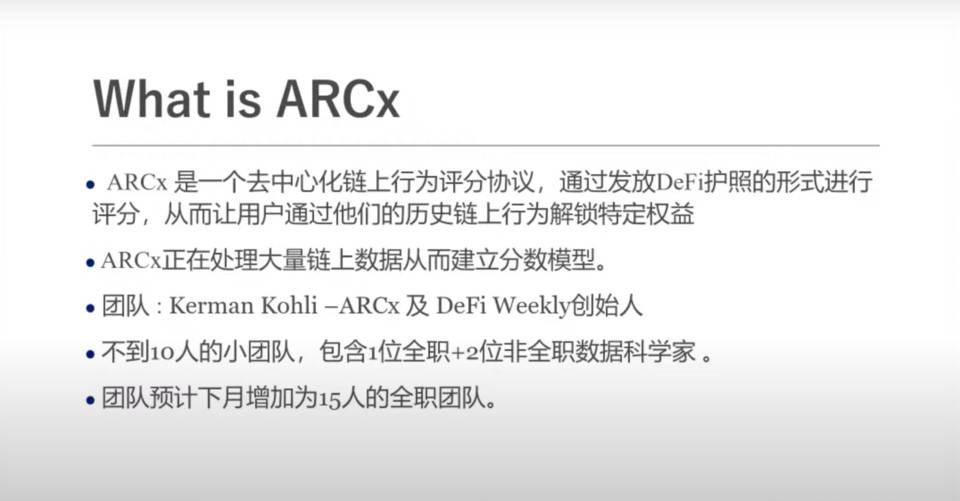

今天主要为大家介绍一下 ARCx。ARCx 是一个去中心化链上行为评分协议,通过发放 DeFi 护照的形式进行评分,从而让用户通过他们的历史链上行为解锁特定权益。目前重点开发 ARCx v3——A DeFi scoring protocol。主打产品 DeFi Passport+NFT 形式的链上身份证,包含可变的信用分,通过人工地址审查对申请地址进行核查,未来会构建更多分数体系(挖矿分数,空投分数,治理分数,交易分数,NFT 分数等),可能会成为以太坊生态的 Loot 评估系统,目前存在数据不足及隐私安全的问题。

陆遥远

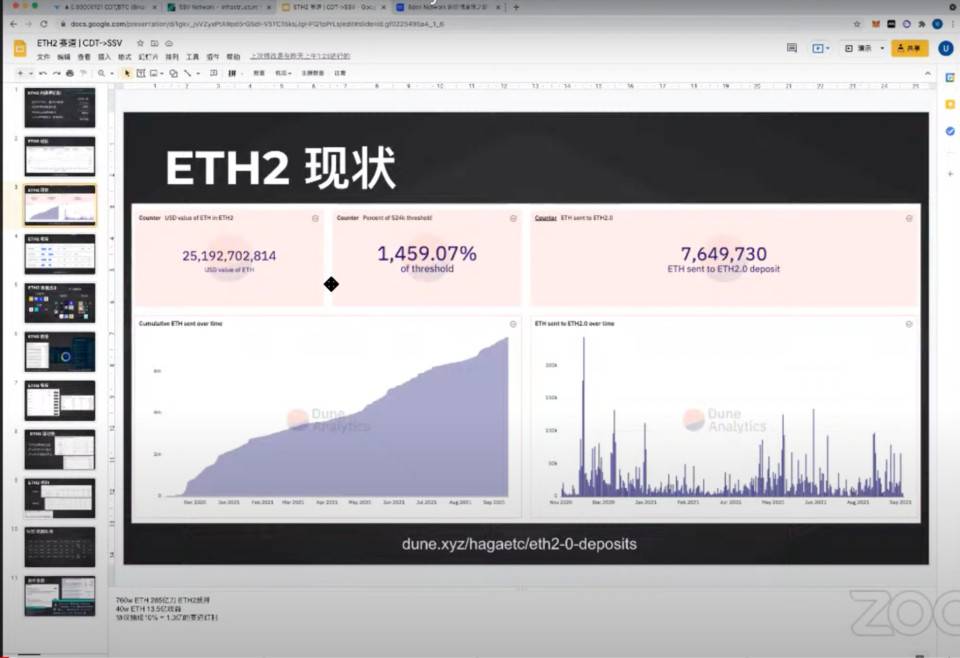

ETH2.0 的质押需要 32 个以太坊,并且是 32 的倍数,就可以质押成节点;但与 POS 不一样,它需要自己跑服务器或通过其他方案解决这个问题;ETH2.0 的质押是单向的,可以质押,不能赎回。目前 ETH2.0 的解决方案提供了部分赎回的折中方案,提供质押的凭据,凭据具有一定流动性,可以通过渠道取回资金。以及 ETH2.0 质押量的增加,收益率降低。目前全网的收益在 5.35%,32 个 ETH 质押一年大概可以获得 1.71 个以太坊,约为 5700U。

参与 ETH2.0 的收益方式,比较常见的有矿池质押,收益率在 5 个点;自行运行节点,收益会高很多;还有 POS 服务商、交易所提供质押等等。

ETH2.0 的流动性是单向的,所以这些项目提供了很多流动性解决方案,首先是把质押后的凭证代币化,这些凭证可能没有太大的流动性支撑,哪怕是币安的 BETH,在市场上的滑点也是相对较大的,退出流动性后,会因为滑点损失几个点的 ETH,等于损失一年的挖矿收益,相对不划算。凭证代币化后,跟市面上的 DeFi 相结合,stETH 和 ETH 的 LP 挖矿收益远大于 ETH2.0 的年化,刺激了很多没有 ETH2.0 质押动力的用户参与。

Ruby|Incuba Alpha

Pendle.Finance 是一个比较好的 Mining 标的。DeFi 赛道除了借贷和交易,我们沿着整个比较偏交易和以交易为基础的手续费,加杠杆的借贷思路外,对比传统金融里面,比较大的赛道也是 fixed income,我们觉得它在 DeFi 和 crypto 可以玩的更广泛,本质上每一个 token 或者二池挖矿的 yield in general 也是一种 rate,因为我们就找到了 Pendle。

HC | Multicoin

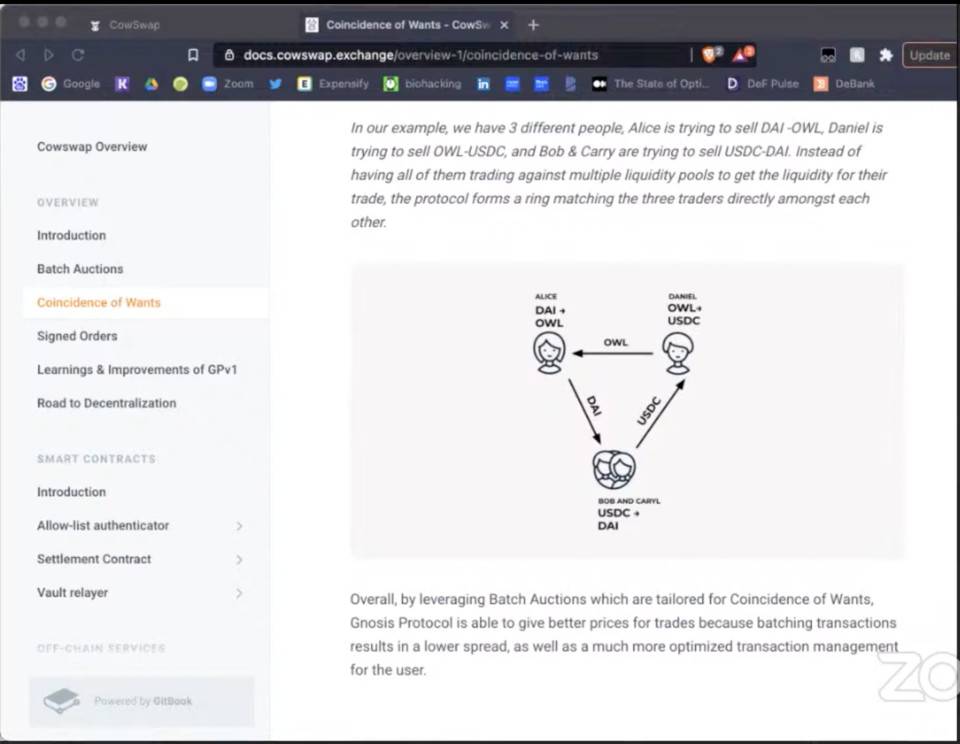

我为大家带来的项目是 CowSwap——抗 MEV 的去中心化交易协议,也是 mev 赛道上比较新的一个项目,CowSwap 有一个新的交易模式,CowSwap 上允许用户利用需求匹配 (Coincidence of Wants,CoW) 的方式撮合交易,为用户寻找最好的 rate 和价格,目前有 7 亿美金的交易量。亮点在于:1、保护用户被 mev 攻击;2、具有网络效应,交易者越多得到的价格就会越好,有一个正向飞轮效应;3、能够很好地服务用户,目前对他们来说最大的挑战是如何吸引更大的用户量。

元杰 | Conflux

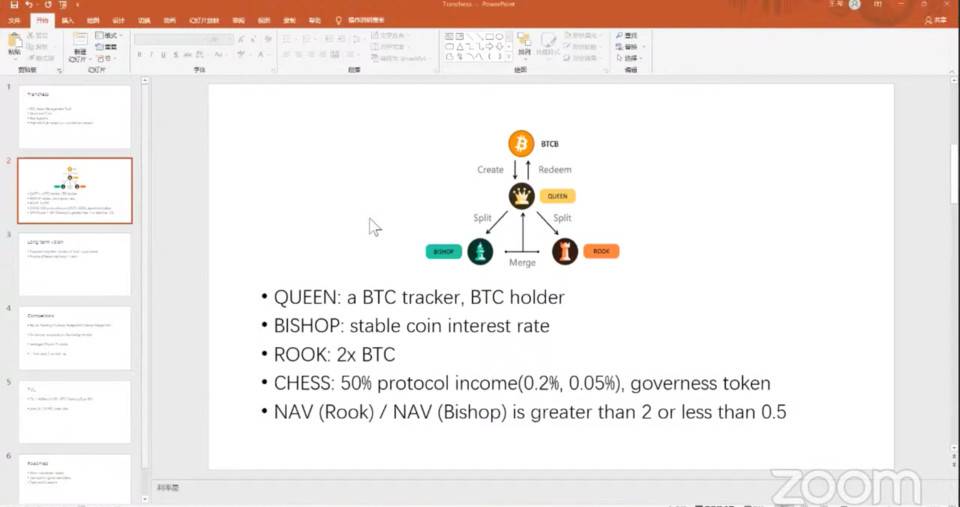

今天为大家介绍的项目是 Tranchess,Tranchess 的本意是做分级基金,以国际象棋为其系统内的 4 个角色进行的命名,分别为皇后 Queen (母基金),主教 Bishop (子基金 A),车 Rook (子基金 B),棋子 Chess (协议治理)。他们有一个非常有趣的经济模型,锁定 CHESS 就可以获得作为投票权的 VeChes。而 CHESS 最长可锁定 4 年,收到的 VeChes 数量取决于锁定 CHESS 的时间。同时他们将治理代币 chess 与 BTC 做了挂钩,持有 QUEEN 相当于间接持有 btc,目前锁仓了三万多个 BTC,APY30.1%,可以说是市场上最高的 btc 年化率了。

王希 | 币信

Tranchess 是一个在 BSC 上的一款资产管理协议 工具,选择 BSC 是因为考虑到交易成本及交易速度,同时 BSC 目前的应用也十分广泛。它将传统传统金融的分级基金引入到 Crypto 中,这样就兼顾了不同风险偏好的投资人。

QUEEN 是 BTC 跟踪指数,吸引的人群是比特币的长期持有者。很多 BTC 持有者并不希冀于仅仅持有 BTC,而希望获得除了价格变动以外的高收益,而这样一个协议给了他们很好的机会。

BISHOP 等于用户持有稳定币来赚取一定的利息,利息根据另外一个借贷协议上周的加权利息来计算的,在该基础上,协议还会做一定的上浮。

而 ROOK 提供一个两倍的 BTC 杠杆,适用于看多 BTC,不希望风险敞口过大但又希望加一些杠杆的用户。

CHESS 可以通过 stake 获得,作为治理代币,可以决定 ROOK 付给 BISHOP 的利息价,还可以通过锁定 CHESS 来获得收入,收益随锁定时间的增长而增长。

一方面它鼓励了 Crypto 资产的长期持有,另一方面它满足了投资者不同风险偏好的需求。

郭宇 | 安比实验室

从 Loot 开始,对于 NFT 的分发,任何用户可以直接调用 mint 合约,看起来开放并且公平。同时对于 NFT,没有两个 Token 是相同的。而不同稀有程度的 NFT 的铸造代价却是一样的,这会带来一个问题,稀有的 NFT 会被提前铸造,即使不开源,也能被科学家预测,因此对于后来者就不公平。Alpha.finance 因此利用了 Proof-of-Work,任何人想要 mint 都需要提供一定量的算力证明,这样的分发机制能保证后来者仍然有机会,而先发者也有优势。

蒋新

Axie 是一个相对成熟,白万日活跃量级别的游戏,它有很多机会没被完全开发,其中包括 Land,类似地图可以构建的元宇宙,社区猜测这里未来会有特殊资源。它的游戏完整度比目前大多数的区块链游戏都要高,相比传统游戏可能还略显单调。购买地块的衡量标准在于稀有程度,位置。同时连排买地的形式,可以有更大的空间进行建筑。

我认为地依然有成长空间的原因在于,Axie 的用户活跃度比较高,由于菲律宾的率先参与,给其他发展中国家形成了一种示范,同时土地的有限性与 Axie 的市值不成比例,十分具有潜力。未来团队开发出新的玩法,也会引发一定的 fomo 效应。

Bowen | DDEX

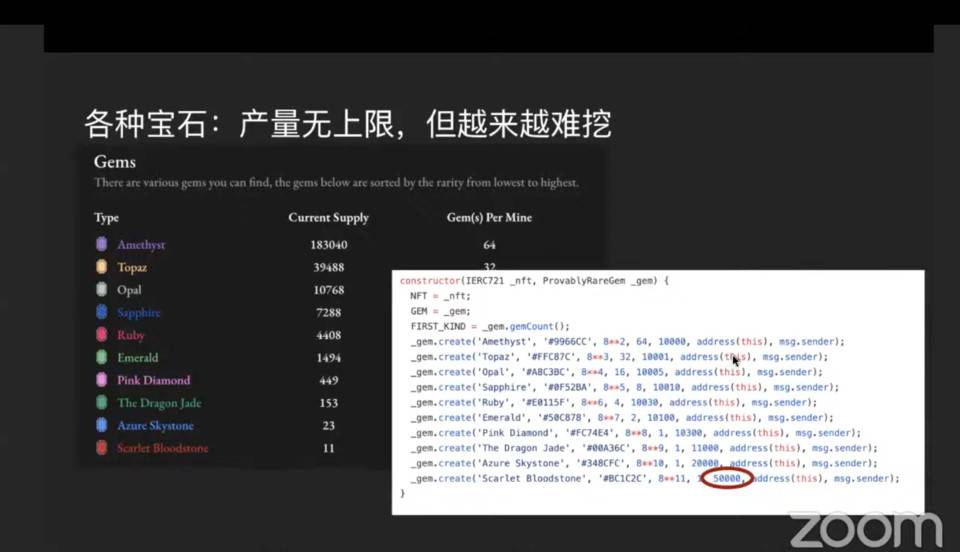

今天为大家简单介绍一下 SynFutures,它是一个 DeF 衍生品平台,支持更广泛的交易对,SynFutures 特别的地方在于他们 sAMM——业内首创的合成资产自动化做市商,可以单币开发流动性,让 LP 提供交易对中的任意一种资产,然后智能合约就会自动合成池中的另一种资产。目前他们在多链都有部署。

Eraser Li | SevenX

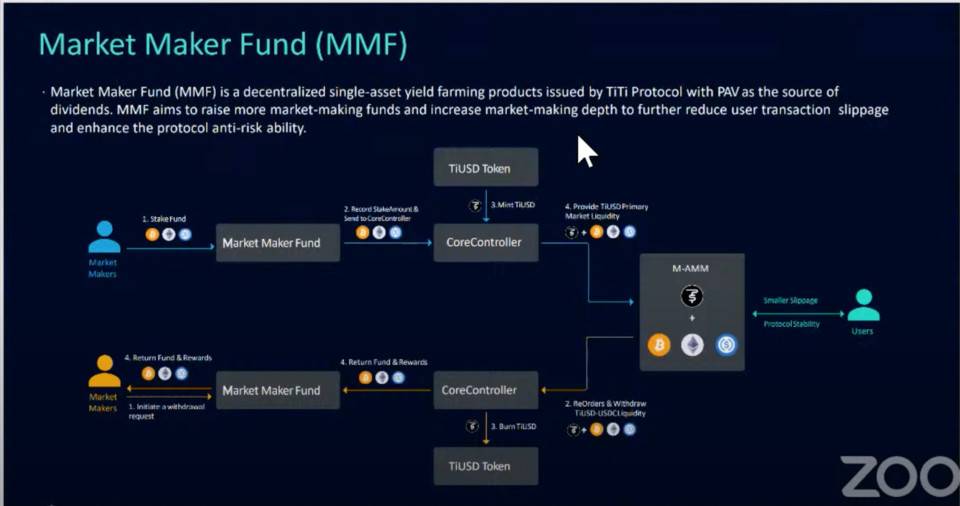

TiTi Protocol 是我最近这段时间看到比较有意思的项目,TiTi Protocol 是一个多资产准备金的算法稳定币,他们比较创新的一个方式叫做 Monopoly-AMM 垄断做市商,通过独创的 M-AMM 实现算法稳定币的发行和赎回,他们的 MMF 通过模拟单币挖矿的一个场景引导用户来扩大池子,提供流动性,它的算法其实和普通的 AMM 一样。与现有的稳定币相比,TiTi 协议具有去中心化、资金利用率高、防风险储备和多资产储备保证的更稳定高效、抗波动风险等优势。

总结

AladdinDAO 是首个成功使用 DAO 来解决群体智慧问题的成功示例,正如 Polychain Capital 创始人 Olaf Carlson-Wee 所说:

「去中心化自治组织(DAO)是加密世界最重要的创新之一,各种去中心化自治组织最终会接管整个经济体中的大部分,让其去中心化。我们认为,现在是回归到那些聚焦于投资领域的去中心化自治组织最好的时机,尤其是那种组织众人一同发掘 DeFi 项目的 DAO。AladdinDAO 是一个极具创新性的去中心化自治组织,将会成为 DeFi 生态中最重要的组成部分之一。」

9 月 24 日,AladdinDAO 将开始发起 Boule 候选人投票,社区参与者将可以为自己喜欢的 DeFi 专家投上一票。更多候选人信息请 参考,以及 论坛 中的更多内容。

AladdinDAO 的实践正在打造一个去中心化的人才网络,通过集体价值发现,将加密投资从风险投资这种形式转变为汇聚大众智慧的形态。

这种群体智慧的汇聚范式或许将为 DAO 的发展打开一扇新的大门。

相关推荐