Vega Protocol:L1 + L2 的混合去中心化衍生品交易所

Vega Protocol 是什么?

Vega Protocol 是一个 Web3 原生衍生品协议。不同于大多数构建在 Layer2 的衍生品 DEX,Vega 利用 Cosmos SDK 构建了一条属于自己的区块链。同时,它也兼容以太坊和其他区块链,以支持更多其他链上的资产作为抵押品或保证金。

从这个角度来说,Vega 不是一个通用的区块链或拓展层,更不仅仅是一个衍生品 DEX,它是一个针对衍生品交易的定制化区块链,混合了 Layer1 和 Layer2。

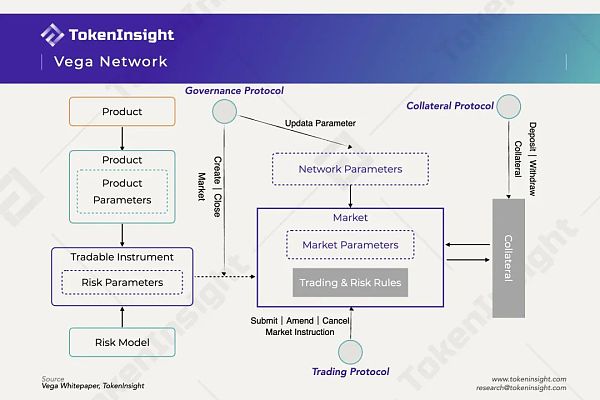

Vega 网络由三大协议构成,分别是交易协议、治理协议和抵押品协议。

治理协议,用户通过治理协议创建和关闭关于某个标的的市场,每一个标的的市场都是由可交易工具和风险模型组合而成,最后通过具有投票治理权的社区用户投票上市。

抵押品协议,用户想要在 Vega 平台内交易必须先通过抵押品协议存放已经支持的资产,以作为保证金支持在平台交易。

交易协议,当前 Vega 以订单簿交易模型为基础,支持限价订单和市价订单。若标的市场以现金结算,用户需要存入 USDC 作为抵押品进行交易。

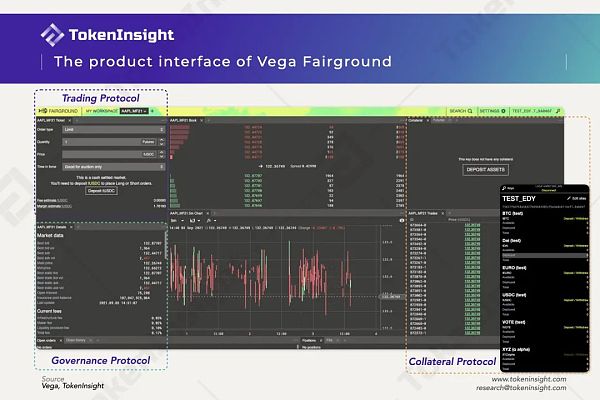

上图为 Vega Fairground 的交易产品界面。每个协议在产品界面均有不同板块对应,与用户发生交互:

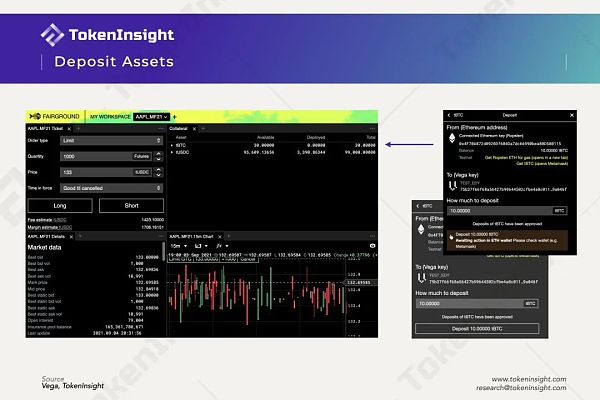

首先,交易前用户需要在 Collateral 板块存入 Vega 网络所支持的资产。当前 Vega 仅在 Ropsten 部署了测试网,未来或在两个月内推出主网。在测试网(Vega Fairground)中,用户可直接在 Vega 钱包中请求支持资产所对应的 Faucet 获取测试代币。未来 Vega 主网上线,用户可直接通过 Vega 钱包连接以太坊主网,将 Vega 网络支持且自己拥有的资产转入到 Vega 钱包中以充当抵押品。

当用户将资产转入到 Vega 钱包后,可在 Collateral 板块看到自己的资产并且可以使用。在 Market data 一栏,用户可看到选择标的的一些基本市场信息,包括最优买卖价及其挂单数量、中间价、持仓量和保险基金池的余额等。同时,在这个栏目下方还有创立这个标的风险参数和市场参数等信息。交易标的创建人和 Vega 质押节点(治理节点)需要对上述参数等信息加以维护,以保证交易用户不会因可交易工具的基本信息而遭受损失。

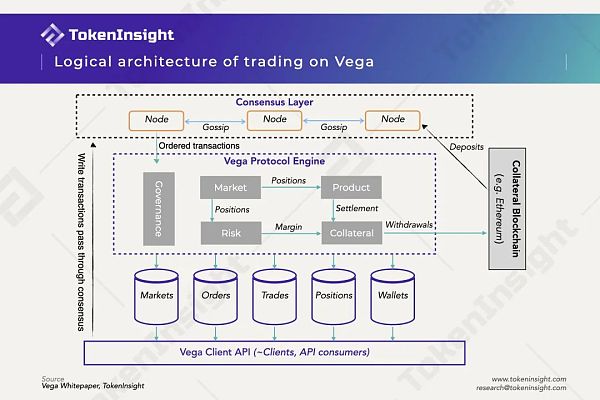

用户在交易过程中,需要先通过下单操作把交易数据传输到协议层,协议层由多个主网验证者构成(在第一批验证者集中分为“主集”和“储备集”,分别由13个验证者构成,若主集中某个验证者失效则由储备集的验证者替补上去;成为首批主网验证者必须持有3,000个 $VEGA,并锁仓12个月),协议层通过运行多个节点以确保交易顺序和数据的一致性。交易数据在协议层得到各节点的一致验证后,将订单交易数据传输到 Vega 交易引擎中执行,进而通过与市场、订单、交易、仓位和钱包数据同步反馈给用户,形成一整个交易在 Vega 网络中的闭环。

订单簿与 AMM 的选择

订单簿与 AMM 类交易模型相争由来已久。对于不同的用户以及不同的场景,两者各有优劣势。

基于订单簿模型的衍生品 DEX 承袭了 CEX (中心化交易所) 用户的交易习惯,在缺乏足够的用户教育前能够很好的承接来自 CEX 的用户。但由于以太坊网络确认速度较慢,基于以太坊 Layer1 的 DEX 即使采用订单簿模式,在 CEX 面前也很难有还手之力。因此,基于订单簿模型的衍生品 DEX 首先要解决的就是 TPS (交易吞吐量) 问题,Vega 为此基于 Tendermint 搭建了属于自己的权益证明区块链,Vega Fairground 当前采用订单簿交易模型 (支持市价订单和限价订单)。另外,当前其他主流衍生品 DEX 中,部分选择基于以太坊 Layer2 (如 StarkWare) 来提高订单匹配引擎的撮合效率。

AMM 类的 DEX 是区块链的原生发明创造,其天然优势很明显,主要是能够为长尾资产提供流动性和可组合性。同样在衍生品领域,2021年第二、第三季度 CEX 面临杠杠加速清退,长尾资产的杠杆需求或因市场的高波动而增加,AMM 对这种需求的捕获能力会更有优势。因此,AMM 很大程度上会是未来的一个发展趋势,AMM 产品的变种会不断弥补其本身交易滑点高的缺点,甚至吸收订单簿的部分优势。

订单簿在流动性更好的主流资产中会有更好的表现,AMM 在长尾资产的交易场景中表现会比较优秀,两者相互弥补或许能够更好地满足市场需求。Vega 虽然当前从订单簿开始,但未来会逐步向 AMM 类方向发展。

据 Vega 创始人说明,Vega 未来将使用混合式订单簿,不必在订单薄上设置限价单,就可以为订单薄提供范围流动性。而协议随后会把订单分配给订单薄或流动性资金池,这取决于哪种类型在分配时间点给出最佳价格。这样就可以引导市场,并在一个平台中提供流动性。一般来说,没有活跃的交易者就没有活跃的定价。但它允许市场在激烈的竞争中变得非常有流动性,通过这种混合形式,让市场自己决定多少流动性在订单薄,多少流动性在 AMM。

参与方的收益来源与分配

Total fee = (infrastructure fee factor + maker fee factor + liquidity fee factor) x Trade value for fee purposes

仅从交易市场而言,共有4个参与方,分别是市场的交易者、做市商、基础设施提供者以及流动性提供者 (LP) 。但总的交易费用由三个因素构成,基础设施费用、做市费用以及流动性费用。交易总的费用由交易者中的 Taker 付出,再由 Maker (包括做市商和交易者中的挂单者)、基础设施提供者和流动性提供者按比例分成。此外,对于具体的做市商个体而言,他们的分成比例由不同的因素动态构成,主要取决于他们的做市份额、做市活跃度以及做市时长的承诺。做市商的一部分资金会被放入保险基金池作为违约费用,同时提高整个协议的安全阈值。

关于公开市场的创建

相对于 Uniswap 来说,可创建公开市场的 Vega 在衍生品方面可能会出现两个问题。除了可能出现用户创建虚假通证的情况外,预言机能否提供正确的价格也是一个极其重要的问题,因为基于杠杆的错误数据无疑会导致用户的损失成倍放大。因此,Vega 选择通过治理使得用户真正对预言机产生信心。协议将允许 PoS 节点对市场进行某种程度的治理审查,一方面对通证的虚假程度进行检查,另一方面检查市场参数。Vega 通过社区治理,确保创建合理的市场后适时调整参数以维持其良好运转。在 Vega 第一个版本 MVP 中,拥有现金结算期货合约,用户提出提案,并为期货合约本身提供所有参数。

未来的模式也许会与当前有所变化,用户在智能合约平台上构建交易系统,实际上就像建立交易中的智能合约执行平台,所以某些模块将是可编程的。用户可以有效地根据现金流来设计产品,无论是拍卖还是永续合约,或者可以设计并提供其他任何方面的定制化交易产品。同样,用户需要提供参数以及风险模型信息。之后,用户将完整的方案提交给系统,并获得通证持有者一定比例的赞成票,其提交的市场即可被创建。

$VEGA 的通证经济

持有 $VEGA 可以做什么:

手续费分红权。$VEGA 作为委托权益证明网络的关键构成部分,用户将其通证委托给可信任的主网验证者以运行节点。作为委托权益的交换,验证者将把他们赚取的部分交易费用分配给代币持有者。

新市场投票权。用于投票治理网络功能的实现或新市场的创建,如 TSLA/USDC 衍生品市场的建立。

协议生态治理权。用于提议表决协议治理提案 (包括设置关键参数等),如支付给节点运营商的费用数额或市场运营所需的流动性覆盖水平。

$VEGA 的融资背景:

总结

Vega 是一个针对衍生品交易的定制化区块链,混合了 Layer1 和 Layer2,为衍生品公开市场创建提供了一套完整的基础设施;

交易模型采用混合式订单簿,让市场自己决定多少流动性在订单薄,多少流动性在 AMM;

通过内置的经济激励,或者说是通证治理,来保证公开市场创建的可信和 PoS 区块链的运行安全。

相关推荐