从顺周期到顺景气 ——2021年7月巨丰金融研究院大类资产配置报告

投资时钟继续在强复苏期与强紧缩期之间休整,一方面国内经济复苏动能持续减弱,流动性暂时不会实质收紧,另一方面高通胀已是既定事实,而且在国内减产和海外输入的压力下,预计还将持续,流动性宽松也被掣肘。所以流动性可能会在宽松的山顶继续徘徊,这对资本市场来说不是一件坏事,权益类资产下半年依然会有结构性机会,不过风格轮动依然会比较频繁。短期来看,成长风格可能继续占优,但这并不是一轮新的成长大牛市。中期来看,消费、成长、周期都会有轮动机会,风格相对均衡。从投资大逻辑来说,宏观顺周期最好的机会已经过去,宏观变量已经不再是市场的核心决定因素,更稳妥的是转向从自下而上的逻辑去寻找高景气的行业和公司。

一、基本面:国内外经济周期错配,流动性暂不下山

总体来看,国内经济复苏没有结束,但复苏的动能继续边际减弱。6月PMI仍在扩张区间,但已经连续三个月回落。社融下滑的趋势也进一步加快,预示下半年经济依然面临较大的下行压力。目前主要的复苏动力依然来自于投资,尤其是地产投资较为强劲,这与房地产市场的复苏扩散有关。消费端的复苏也比此前有所改善,主要是受益于消费刺激政策,不过疫情对于就业以及部分线下消费的冲击并没有完全消除,经济复苏的基础并不牢固。

第一,6月PMI连续三个月回落,经济复苏力度减弱。6月PMI录得50.9%,较上月再度下行0.1个百分点。总体来看,PMI仍处于扩张区间,经济复苏没有完全结束。不过,PMI已经连续三个月回落,表明当前复苏力度还是在边际减弱,经济复苏最强的时候已经过去了。从结构上看,国内需求端表现尚可,新订单指数录得51.5%,但海外出口需求继续放缓,新出口订单指数录得48.1%,较上月放缓0.2个百分点,前期订单的下滑导致本月生产指数放缓0.8个百分点,达到51.9%。不过相对积极的信号是,本月主要原材料购进价格指数和出厂价格指数均由升转降,分别为61.2%和51.4%,低于上月11.6和9.2个百分点。这意味着中上游通胀的压力有所缓解,这主要是因为采取的一系列稳定商品价格的措施以及实体需求的放缓。

图表1:经济周期核心增长指标(PMI-3MA)和通胀指标(PPI)

来源:Wind,巨丰金融研究院

第二,5月社融继续回落态势,经济复苏的后劲不足。5月社融增量1.92万亿,比上个月略微回升693亿,但相比于去年同期的3.19万亿依然是大幅下滑。虽然有去年高基数的影响,但主要还是社融自身增长乏力,社融12月移动平均从去年年底开始就处于中期下滑的趋势中,目前甚至有加速下滑趋势,这表明实体的流动性继续边际收紧。从结构来看,下滑的主要原因来自于刺激政策的退出,减少最多的两项分别是企业债券和政府债券,两者净融资量分别同比减少4215亿和4661亿,而这两者反映的就是特别国债、地方政府债券以及地方城投债的变化,去年二季度是信用刺激的高峰,而今年以来已经没有那么多增量了。社融是领先于经济的,社融的下滑意味着今年下半年经济仍有下行压力。经济复苏虽然仍在继续,但经济复苏的后劲已经不足。虽然2017年也曾出现阶段性的经济回落,但由于疫情的拖累,本轮的回落力度显然要比2017年大很多,这也是当前货币政策不敢像2017年那样加速收紧的原因。

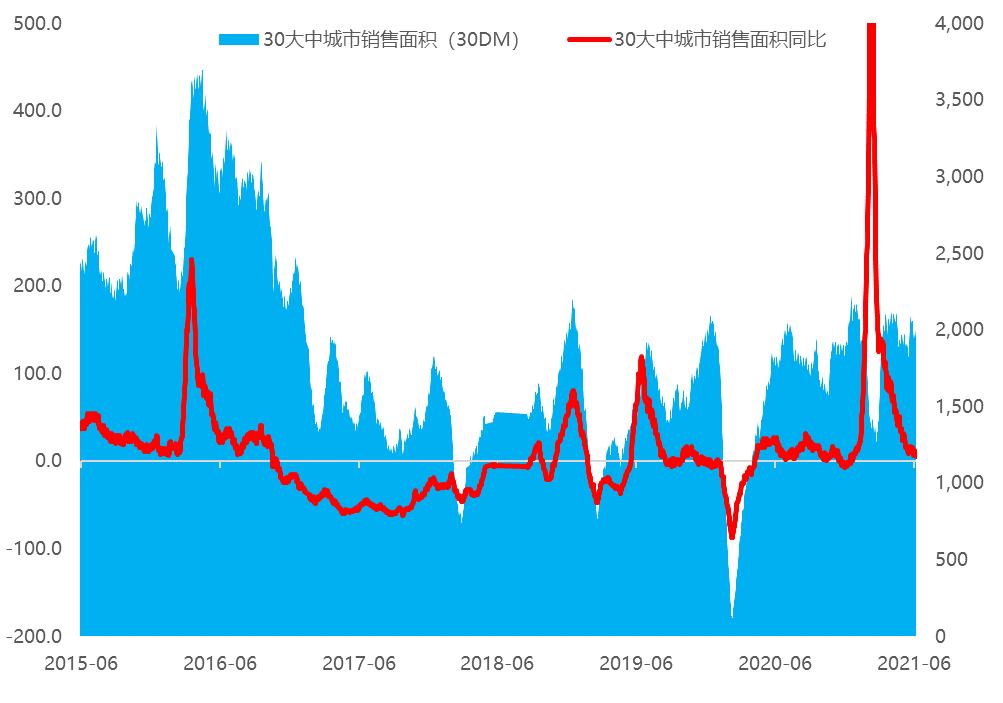

第三,房地产复苏还在继续,但政策收紧对房地产的冲击可能逐步显现。房地产投资数据表现尚可,1-5月全国房地产开发投资54318亿元,同比增长18.3%,和上个月的21.6%相比明显回落,但如果和2019年同期相比增长17.9%,比上个月的17.6%还略有提升。但房地产销售数据日渐乏力,全国商品房销售面积66383万平方米,同比增速虽然高达36.3%,但相比上个月的48.1%已经明显回落,相比2019年同期增长19.6%,也比上个月的19.5%略有回落。通常政策领先于利率,利率领先于销售,销售领先于投资,销售回落预示下半年投资回落的压力也将加大。

高频数据方面,6月30大中城市销售面积也出现回落,尤其是后半月。结构上看,一二三线城市同步回落,一线城市高峰已过,二线城市相对平稳,三线城市复苏比预想的更差。销售的放缓也传导到了上游投资,再叠加房企去杠杆压力不减,导致房企拿地热情回落,5月全国土地成交溢价率平均69%,比上个月回落22个百分点。和2016-2017年的房地产热潮相比,本轮房地产回暖周期明显偏弱,当时的销售同比增速最高达到124%,而土地成交溢价率最高达到290%。

6月房地产继续回落的核心原因还是来自房地产政策以及流动性的收紧。根据贝壳研究院发布的72城银行房贷利率简报,6月首套及二套放贷利率指数连续7个月上升,从主流利率平均值来看,首套为5.52%,二套为5.76%,银行签约周期一般在46-50天之间波动。72个城市中,主流利率比上月上调的城市有28个,其中有8个城市二套房贷利率上调超过20个BP。苏州首套房利率上调65个BP,二套上调50个BP,上调幅度居于首位。按城市群统计,长江中游、成渝、京津冀、粤港澳和长三角5大城市群二套利率都有所上调,其中长三角首套及二套调整均在10个BP以上。目前主流房贷贷款利率北京首套及二套分别为5.2%、5.7%;上海首套及二套分别为4.65%、5.25%;广州首套及二套分别为5.45%、5.65%;深圳首套及二套分别为5.10%、5.60%。

图表2:房地产高频数据跟踪:30个大中城市销售面积及增速

来源:Wind,巨丰金融研究院

第四,消费增速小幅回升,消费刺激政策叠加疫苗接种推动消费回暖。5月全国社会消费品零售总额3.6万亿元,同比增长12.4%(上个月1.7%,放缓主要是基数原因),比2019年同期增长9.3%(上个月8.8%)。1-5月社零总额17.4万亿元,同比增长25.7%,上个月29.6%,同样是基数原因,如果和2019年同期相比,同比增长8.7%,较上个月的7.8%明显提升,这主要是受益于双品购物节等消费刺激政策以及疫苗接种的加快。从结构来看,分化非常明显。受疫情冲击最为严重的餐饮虽然增速加快,但也只是刚刚回到2019年同期水平,因疫情关店带来的影响短时间难以恢复。但是消费新亮点不断涌现,一是新能源汽车销量达到21.7万辆,同比增长1.6倍,占当月汽车销量比重达10.2%;二是高端消费,限额以上金银珠宝大幅增长31.5%,海南离岛免税销售同比增长3.1倍;三是新型消费,比如智能穿戴装备、定制家具、除菌洗衣机等智能化、定制化、健康类商品,增速普遍在60%以上。

第五,CPI温和回升,PPI飙升至2008年以来新高,但依然没有触发加息。5月,CPI温和反弹至1.3%,PPI则大幅升至9%,创下2008年以来的新高,也突破了2017年1月的上一轮高点,这和我们上次策略报告预测的一致。从CPI来看,依然主要是受猪周期带动的食品项价格拖累,5月猪肉价格继续下降23.8%,对CPI的拉动作用已连续8个月为负,而且降幅比上月扩大2.4个百分点。从PPI来看,反映了当前供给限产、输入通胀和需求回暖的三重压力,但和上一轮经济周期不同的是,PPI已经突破警戒线,但央行并没有急于收紧,反而任由资金面宽松,这个原因我们在上一次策略报告中曾做过详细论述,核心是因为两点:一方面,需求没有那么强,二季度国内外的疫情反复让大家进一步看到了经济的脆弱性,尤其是餐饮等线下消费的恢复绝不是一日之功。另一方面,本轮通胀的主要动力是国内供给限产和海外供给收缩,国际油价的大幅上行带来明显输入性通胀压力,所以不适合通过紧缩货币的方式来处理,更适合从供给端增加供应,缓解涨价压力。此外,PPI的飙升也有一定的基数原因,如果和2019年同期比的话,PPI的涨幅只有5%左右,其实还没有达到2017年触发加息的高点。

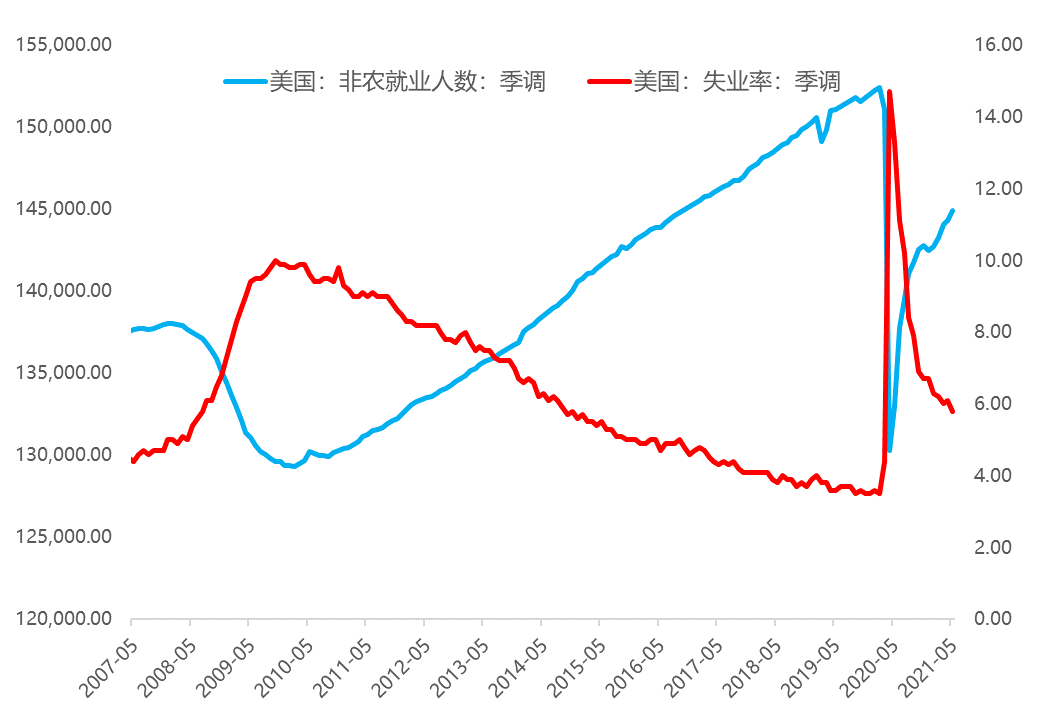

第六,外部来看,美国经济复苏边际放缓,加息预期弱化。由于本轮经济复苏和通胀回升与海外经济复苏息息相关,所以我们除了跟踪国内的经济环境,也必须紧跟海外的经济变量,尤其是美国经济、就业和利率的走势。5月美国经济制造业PMI终值为62.1%,较上月回升1.6个百分点,6月PMI初值62.6%,进一步回升0.5个百分点,美国经济继续加快复苏。就业也在随着经济复苏持续回升,5月美国失业率降至5.8%,不仅较上个月下降0.3个百分点,而且是疫情后首次跌破6%。失业率下降主要是因为就业创造加快,5月新增非农就业44.4万人,比上月增加11.6万。

图表3:美国非农就业人数和失业率变化情况

来源:Wind,巨丰金融研究院

在中国去年率先复苏之后,美国也凭借自身的经济基础成为海外经济复苏的领头羊。主要原因是美国在疫苗接种上进度领先,目前美国已经累计接种3.2亿剂疫苗,覆盖率已经达到每百人96.68剂,甚至超过了中国的83.84剂。预计美国经济接下来将继续充当全球复苏的主力,就业水平将稳步回升,而美联储目前的加息预期正在强化并形成市场共识。从6月最新的议息会议来看,美联储明显更加鹰派,18位美联储官员中的13位预计2023年末前将至少加息一次,3月抱有同样预测的官员有7位。加息暂时不会到来,但taper的脚步会更快一些,预计三季度可能会正式讨论taper,而年底或明年正式落地,这有点类似于2013年讨论taper,2014年初开始taper,2015年底开始加息,2017年底开始缩表。这可能意味着美元将继续走强,人民币的升值压力将缓解。

图表4:全球各国疫苗接种进度统计

来源:凤凰网,巨丰金融研究院

二、流动性:宏观流动性回归平稳,微观流动性不改长期趋势

1、宏观流动性:政策利率按兵不动,市场利率波动上行

从央行角度看,政策利率仍然全线按兵不动,维持不松不紧的中期趋势,流动性第二拐点依然未到。2021年6月核心政策利率依然全线按兵不动。从2020年开始,其中7天逆回购的中标利率已经连续16个月维持在2.2%,MLF的中标利率已经连续14个月维持在2.95%,LPR已近连续14个月维持在3.85%。虽然近几个月国内流动性有所波动,但从央行的角度出发,依然是希望将宏观流动性维持在不松不紧的状态。

一方面,央行不会贸然加息,毕竟经济的复苏动能在弱化,经济可能无法承受加息的冲击,而且本轮通胀有基数因素、输入通胀、减排限产等诸多供给因素的影响,不能完全依靠货币紧缩来实现。另一方面,央行也不会贸然再宽松,甚至降息,因为经济在复苏、通胀在高位的事实是不容置疑的,中央也定位现在处于“稳增长压力相对较小的窗口期”,央行这个时候再宽松无异于抱薪救火。所以,央行现在选择在山顶等待,等时机合适时再下山。

图表5:核心利率跟踪:逆回购、MLF和LPR利率

数据来源:Wind,巨丰金融研究院

从市场利率来看,6月短端利率略有上行,长端利率。6月临近半年末,资金面季节性趋紧。从短端来看,截至6月29日,银行间7天回购利率的最近1月平均水平上升到2.43%,较5月底的2.23%上升20个BP,较4月底的2.18%上升25个BP,资金面连续两个月趋紧。从长端来看,10年期国债收益率先升后降,截至6月28日收于3.09%,较5月底的3.05%上升4个BP,中间一度达到3.14%,长端利率有波动上行压力。

图表6:核心利率跟踪:短端回购利率vs长期国债收益率

数据来源:Wind,巨丰金融研究院

2、微观流动性:散户与机构资金入市速度放缓,但微观流动性依然充裕

我们的微观流动性跟踪依然围绕四类主体、两个层面展开。所谓四类主体,是指个人投资者、一般法人、公募私募基金等国内机构以及外资机构,其中波动较大的主要是个人、基金和外资,这也是我们跟踪的重点。所谓两个层面,是指自有资金和杠杆资金,目前以场内杠杆也就是券商融资业务为主。

(1)散户:个人投资者新增开户连续回落,散户入市情绪趋冷。2021年5月存量自然人投资者户数达到1.866亿人,新增开户141万人,较4月的169万人和3月的247万人都明显回落。在3月大量抄底后,4-5月个人资金流入速度连续放缓。这可能和二三线城市房地产销售回暖、利率上行等因素导致资金分流有关。

(2)基金:公募基金发行回暖,波动市场下买基比买股更受欢迎。根据Wind的统计,截至6月28日,6月新发118只权益类基金,发行总规模超过1600亿份,比4月的低点规模激增87%;二季度以来单只基金平均发行规模也从9.81亿份升至13.67亿份,增幅近40%,权益类基金平均募集规模接近回归3月水平,反映出随着市场波动加大,虽然个人开户放缓,但购买基金的资金在增加。

(3)外资:保持净流入态势,但流入速度明显放缓。截至2021年6月29日,北向资金累计净买入达到14261亿,其中沪股通和深股通分别净买入7114亿和7147亿。整个6月份北向资金新增净买入154亿,比5月557亿大幅下降。

(4)杠杆资金:融资杠杆继续增加。截至2021年6月29日,沪深两市融资余额达到1.62万亿,较上月增加512亿。流动性相对宽松,加上市场结构性回暖,投资者加杠杆意愿有所回升。但杠杆资金再次回到高位,也可能加剧市场波动。

扫描二维码添加投顾助理微信,领取完整策略报告!

相关推荐