脱水研报:定制家居龙头 毛利率为32% ROE达20% 看涨36%

编辑:蓝猫、王瑾熙

定制家具相对成品家具可以更高效地利用房屋空间,同时可以满足新时代消费者个性化的需求,因此定制家具渗透率不断提升,受到消费者的喜爱。

要点:

◆定制家具市场空间大,渗透率有望持续提升,政策催化精装化快速放量,C端流量被截流。

◆行业格局尚未稳定,腰部品牌抓住精装、扩品类机会,拥抱大宗且向衣柜顺利导流的橱柜系有望帮助二线梯队拉近与头部的距离。

◆该公司厨柜经销门店尚存一定提升空间,ROE望达20%,看涨36%。

定制家具市场空间大,渗透率有望持续提升

20世纪80年代,定制家具在欧美已经开始流行,而我国的工业化定制家具始于2000年初,由法国索菲亚的进入为标志。定制家具相对成品家具可以更高效地利用房屋空间,同时可以满足新时代消费者个性化的需求,因此定制家具渗透率不断提升,受到消费者的喜爱。

橱柜是最早打开市场的品类,衣柜的渗透率也逐步提升,根据行业调研数据,当前定制橱柜的渗透率约为60%,定制衣柜的渗透率约为40%。根据我们的测算,2020年橱柜、衣柜、木门的市场规模约为1388、638、541亿元,未来随着翻新率及渗透率的提升,定制家具市场规模有望持续增长。

全屋定制兴起,品类扩张存在机遇,同时面临下游流量的挑战。定制家具行业发展大致可以划分为两个阶段,第一个阶段2014年之前,各个定制家具公司以发展单品类线条为主,如橱柜公司专注于橱柜生产及销售,衣柜公司专注于衣柜的生产及销售,橱衣柜公司尝试扩品类,但仍以单线条经营为主,并未实际打通大家居店。

第二阶段在2014年之后,以欧派家居掀起全屋定制风,通过品类的扩张及引流,及大家居门店的打造,以满足消费者的一站式定制需求。这一阶段流量结构也出现较大的变化,建材家具商城并非是唯一的流量入口,定制家具企业面临精装化崛起,及下游整装公司通过一站式家装截流的压力。

政策催化精装化快速放量,C端流量被截流

政策自上而下密集出台推动精装房发展。2016年之前,住建部设定了精装房的发展方向;2016年起,随着顶层政策不断完善、细化,以及2017年《建筑业发展十三五规划》的推出,各地地方政府陆续推出全装修的相关政策,加大全装修住宅的推进力度,截至目前已有27个省及自治区指定了相关政策。

大型房企推广精装房配合精品物业服务,房地产集中度提升推波助澜。龙头房企是精装房推广的排头兵,以万科为例,万科是业内率先提出精装房概念的企业之一,同时推出精装房及其后期的高品质的配套服务和维护以提高产品定价及吸引客流,业内口碑较佳。

根据北京日报,前四大房地产开发企业销售金额占比从2013年的6.93%上升至2018年的14.17%。房企集中度的提升又进一步推动精装房渗透率的提升。

在政策的催化下,精装房市场快速放量,对标海外仍有广阔空间。根据奥维云网,2016年以来精装房套数快速提升,2017年、2018年分别同比+37%、60%,2018年达253万套;精装房渗透率也由2016年的15%提升至2019年的32%(奥维云网预计值),渗透率的快速提升带动精装房产业链市场规模快速放量。

长期来看,我国精装房渗透率有望对标美国、日本,达到80%以上,精装房产业链放量的持续性和确定性较强。

精装房渗透率提升对于地产后周期的家具行业意味着C端流量被挤压。精装房的推行使得客流量在房屋购置层面被截留,短期内C端流量中的一手房装修流量被严重挤压。

根据测算,精装房装修占比从2015年的11%上升至2020年的26%;而一手房自行装修的比例由2015年的58%占比下滑至2020年的33%。随着政策推动,一手房精装修套数的增速较高,而一手自装房将出现长期负增长。

精装房配套率较高的产品工程赛道迎来爆发。根据奥维云网,精装房配套品分为一级、二级、三级配套。其中一级配套品的配套率较高,一般在80%以上,当前主要包括橱柜、瓷砖、卫浴、木门、木地板等硬装产品,这些产品受益于政策推动,在工程端的增长弹性较高,而与此同时C端也承受较大的压力,配套率较高的产品只有积极参与行业流量变革才能维持增长。

行业格局尚未稳定,腰部品牌抓住精装、扩品类机会

某家公司一骑绝尘,第一梯队暂时领先,第二梯队体量差别不明显。第二梯队当中出现明显分化,拥抱大宗且向衣柜顺利导流的橱柜系,其橱柜大宗和衣柜对收入增长的贡献度基本都超过100%,是拉动收入增长的主因。几家二线橱柜系品牌收入增长绝对值已经逼近甚至超越第一梯队公司。

橱柜大宗渠道一方面快速集聚流量,一方面给予二线橱柜品牌崛起的机会。头部公司作为定制龙头,零售盘子较大,积极发展大宗将对自身优势明显的橱柜零售渠道造成较大冲击,因此其重心仍放在零售端。

二线品牌难以赶超欧派在零售端的先发优势,因此抓住流量变革的机会全力以赴,发力精装渠道是规模扩张的重中之重。

发布2020年年报,全年金牌橱柜(603180.SH)实现营业收入26.40亿元,同比+24.20%;归母净利润2.93亿元,同比+20.68%;扣非后归母净利润2.37亿元,同比+20.02%。若剔除20年股权激励费用摊销影响,预计公司20年归母净利润3.14亿元,同比+30.57%;扣非后归母净利润2.58亿元,同比+32.16%。

分季度看,Q4单季度营业收入10.25亿元,同比+38.75%;归母净利润1.44亿元,同比+30.35%;扣非后归母净利润1.34亿元,同比+28.88%。全年业绩超公司股权激励目标完成,且Q4业绩增长提速。

2021年一季度公司实现营业收入4.85亿元,同比增长81.55%;实现归属母公司净利润0.44亿元,同比增长587.82%;实现归属母公司扣非净利润0.10亿元,同比增长162.37%;实现经营性现金流量净额为-3.00亿元,较上年净流出扩大6.20%。

21Q1零售经销恢复性高增长配合大宗高景气推动营收延续疫情前高增趋势,维持21年大宗高景气延续且零售端回暖的判断2021年一季度公司实现总营业收入4.85亿元,较上年同期增加2.18亿元,同比增长81.55%,较2019Q1增加2.07亿元,2019Q1-2021Q1复合增速为32.06%;其中,公司主营业务家具制造业收入实现4.78亿元,较上年同期增加大约2.21亿元(YOY86.14%);2021年一季度公司其他业务合计实现营业收入0.07亿元,较上年同期减少0.03亿元(YOY-29.80%),可见公司2021年一季度营收端实现的超高速增长主要是公司主业家具制造业务在2020年同期受疫情影响形成的低基数所致,与此同时公司2019Q1-2021Q1的复合增速为32.06%,充分表明公司过去两年内高速成长的趋势并未受到疫情影响而有所放缓。

进一步拆分金牌橱柜(603180.SH)的主营业务,按渠道拆分,2021年公司直营/经销/大宗/出口/其他渠道分别实现营业收入0.27/2.73/1.39/0.38/0.005亿元,分别较去年同期变动-0.06/1.56/0.57/0.14/0.005亿元,分别实现同比变动-19.56%/134.51%/68.49%/59.41%/N.A.,占总营业收入比重分别达到5.71%/57.12%/29.15%/7.92%/0.11%,分别较去年同期变动-7.50/11.78/-3.05/-1.33/0.11个百分点,由此可见公司2021年一季度传统经销渠道的强势复苏对公司整体营收规模的增长贡献最大,而在过去几年内为公司营收规模持续提供增长动能的大宗业务渠道则是延续了2020年以来的高增长。

除了零售与大宗两大核心渠道驱动力外,公司的境外出口业务也在2021Q1实现了一定的恢复性增长,但预计年内境外出口业务表现或在较大程度上受限于全球海运运力。

进一步对比金牌橱柜(603180.SH)各个渠道的表现,经销渠道作为公司第一大营收来源尽管面临激烈的市场竞争,但公司并未放松对经销渠道的拓展与扩张。按门店拆分,截止2021Q1,公司在全国范围内共计拥有门店2562家,相较2020年末净增加69家门店。

按产品品类划分,截止2021Q1,公司共计拥有厨柜/衣柜/木门/云整装门店1591/753/211/7家,较2020年末分别变动6/31/30/2家门店,可见公司定制衣柜与木门品类这两大新涉足的品类增长依旧较为可观,而公司最初的核心产品厨柜门店扩张进度相对较慢,但参考行业内领先企业厨柜品类可以开设2000家以上的水平,我们预计未来公司厨柜经销门店尚存一定提升空间。

相较于竞争激烈且客流量碎片化特征明显的零售端市场,大宗业务渠道拥有着行业尚处于红利期且客户资源相对集中的优势,而面对此机遇公司也适时地加大了对该渠道的布局。截止2021Q1,公司大宗业务渠道收入占公司主营业务收入比重达到29.15%,环比2020年末的34.33%有所回落,主要是由于公司零售经销渠道在去年同期受疫情影响形成的低基数基础上迅速恢复使得公司大宗业务渠道占比略有回落。

鉴于对2021年房地产市场精装房竣工套数的测算,预计公司2021年大宗渠道的营收规模仍有望维持高速增长的态势。除了在国内市场大放异彩外,2021Q1年公司在海外市场延续了2020年以来的亮眼表现,主要是受益于公司面对海外疫情公司积极通过RTA(快装家具)与工程渠道拓展,配合前期在海外市场的投资与产能布局实现逆势高增长,但是鉴于全球海运运力仍处于短缺状态且海运运费位居高位,预计将会对公司境外出口业务的交付与利润空间造成一定纷扰。

综合来看,结合金牌橱柜(603180.SH)2021Q1取得的优异表现,认为即“公司2021年在大宗业务渠道继续受益于精装房比例提升的行业红利同时,零售端市场大概率将凭借房地产竣工回暖周期的延续以及衣柜和木门品类经销渠道的持续扩张实现较为可观的增长,共同推动公司营收规模维持高速增长”。

按产品拆分,2021Q1金牌橱柜(603180.SH)厨柜/衣柜/木门/其他品类分别实现营收3.54/1.15/0.80/0.11亿元,分别较去年同期增加1.45/0.69/0.07/0.007亿元,分别较去年同期增长69.36%/149.63%/473.79%/207.35%,营收占比分别为74.05%/24.04%/1.67%/0.23%,分别较去年同期变动-7.34/6.12/1.13/0.09个百分点,可见公司2021年营收规模实现超高速增长的核心驱动力主要是厨柜与衣柜,而二者2021Q1营收占比端的增减主要是由于公司定制衣柜产品零售渠道占比较高,而2020年同期受疫情影响相对较小的大宗业务则主要是以橱柜为主所致,致使疫情影响消散后二者衣柜品类零售端实现显著回暖,提升了其营收占比。

对于公司具备优势的核心品类厨柜而言,结合公司2021Q1厨柜经销门店环比2020年末仅增加6家门店以及2020年全年橱柜经销门店增速同样仅为2.91%,预计2021年公司橱柜品类的增长将主要源自于零售端单店店效与单品客单值的增长以及大宗业务渠道端新签订单;至于衣柜品类,2021Q1经销门店依旧保持较为可观的增长,并且公司当前衣柜门店总数尚未过千,相较于国内县镇级区划2000个以上的水平以及行业内领先企业接近2700余家门店的水平而言空白市场依旧较多,可发展空间巨大,预计公司年内仍将着重推进衣柜品类的招商工作;至于过去两年才开始涉足的木门以及其他成品配套与智能家居品类,公司木门经销门店在2020年已初现破局征兆,而2021Q1与衣柜品类相近的净增加门店数量印证判断,预计2021年公司木门品类在经销渠道的加速布局过程中或将会继续保持超高速增长。

金牌橱柜(603180.SH)厨柜业务未来或仍将延续当前以大宗业务拓展为主、经销渠道为辅的发展趋势,而增长势能强劲的衣柜品类则将继续凭借经销渠道的扩张维持较为可观的增速,至于木门品类则有望凭借与衣柜和厨柜经销渠道的协同效应加速成长,助力公司实施大家居发展战略。

财务预测:

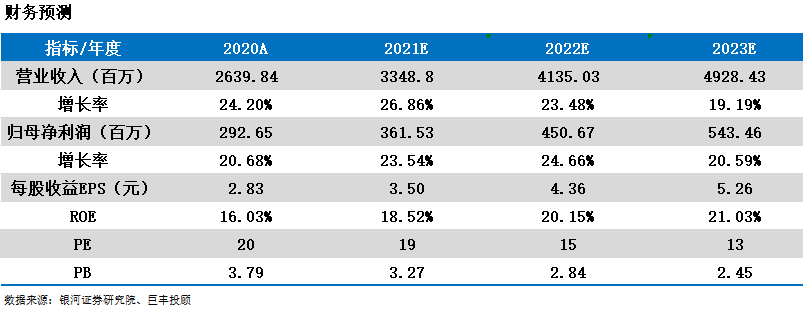

结合公司2021Q1取得的亮眼成绩,考虑到年初至今全国主要城市二手房交易活跃度与房地产竣工回暖周期尚未结束,并且2018-2019年预售的精装房大概率将会密集于2021年-2022年期间交房竣工,银河证券预计公司有望凭借大宗渠道和零售渠道高景气的延续配合产能陆续投产释放维持中高速成长。基于此,银河证券预计公司2021E/2022E/2023E年将有望实现营收33.49/41.35/49.28亿元,实现归母净利润3.62/4.51/5.43亿元,对应PS2.03/1.65/1.38倍,对应PE19/15/13倍。

开源证券预计2021-2023年公司归母净利润3.86/4.69/5.74亿元(2021-2022年原为3.65/4.54亿元),对应EPS为3.73/4.55/5.56元,当前股价对应PE为19.5/16.0/13.1倍。

公司作为定制家居领先品牌,零售厨柜业务稳步增长,衣柜业务快速发展,大宗渠道表现靓丽,且木门、智能家居等其他新业务逐渐放量,且随着竣工数据持续回暖,行业需求向上,公司整体业务预计将保持持续增长。华西证券预计公司2021-2023年营业收入分别为33.76、42.13、50.52亿元,归母净利润分别为3.67、4.49、5.25亿元,对应PE分别为21倍、17倍、14倍。

公司衣柜品类拓展顺利、大宗业务高速增长,我们上调公司大宗业务收入预测,预计公司2021-2023年归母净利润为3.66、4.53、5.29亿元(2021-2022年原值3.23、3.67亿元),对应EPS为3.55、4.38、5.12元。参考可比公司2021年23倍PE均值(Wind一致预期),考虑到公司2019-2022年归母净利复合增速高于行业均值,给予公司2021年25倍PE,对应目标价88.75元,看涨36%。

今日感悟:

我能看见1000多家公司,但我没有必要每个都看,甚至看50个都没必要。投资这件事的秘诀,就是坐在那儿看着一次又一次的球飞来,等待那个最佳的球出现在你的击球区。但是,每个球飞过的时候,人们都会喊:打呀!——千万别理他们!

——沃伦·巴菲特

风险提示:

疫情发展不确定性,地产销售大幅下行,渠道拓展不及预期。

来源:

银河证券-金牌橱柜(603180.SH)-《21Q1恢复性高增长符合预期,看好公司21年大宗高景气与零售回暖趋势延续》。2021-4-27;分析师:李昂、甄唯萱

开源证券-金牌橱柜(603180.SH)-《Q4业绩快速增长,品类、渠道加速拓展》。2021-4-8;分析师:吕明

华西证券-金牌橱柜(603180.SH)-《Q4业绩增长提速,衣柜业务、大宗渠道助力成长》。2021-4-8;研究员:徐林锋、杨维维、戚志圣

华泰证券-金牌橱柜(603180.SH)-《衣柜拓品顺利,大宗业务表现亮眼 》。2021-4-8;研究员:陈羽锋、周鑫

免责声明:

以上内容仅供参考,不构成具体操作建议,据此操作盈亏自负、风险自担。

相关推荐