大道至简的经济学公式:告诉我们这些投资万字真言

部分投资者可能会有这样的疑问:像机械、基建、钢铁等强周期行业,容易受到经济周期影响,在不同经济周期盈利出现较大波动。但同时头部企业市场占有率不断提高,进而会提升公司业绩。这两方面可谓是一个利好,一个利空,令中长线投资者纠结到底该不该买入。

投资学的难题需动用数据做大量化

假若一家公司所处的行业,从蓬勃发展期步入到调整期,可以拿证券行业举例。当市场活跃时,成交量大增,投资者情绪高涨时,券商营业部的营收会正向增长,但如果市场下行时,成交量极度萎缩,投资者销户离开市场,券商的业绩自然受下挫。这就说明强周期行业,逃不开复苏、繁荣、萧条和衰退四个时段的影响。

与此同时,公司是龙头企业,不断扩大影响力,品牌溢价能力越来越强,在不同省份及地区营销占比不断提高,上演着“大鱼吃小鱼”,可能会抵消经济周期带来的负面影响,甚至不排除因为市占率大幅提升,逆水行舟,越挫越强。或许这就需要动用方程式或量化求解,这两个因素影响程度如何,哪个权重更大一些,最后两项加权后是什么数值。

听起来非常复杂,经济周期影响有诸多变量,一家公司的市场占有率又有多个决定因素,到底两方力量谁能取胜,又需要精密计算。总之,投资者要思考到底是经济周期变动影响更大,还是市占率不断提升,能够弥补周期利空,甚至不排除绽放光彩。

但大道至简,一个最简单的经济学公式,不只是这个令人困惑的问题可以解决,它还能给投资者带来更多的投资启发。

最平凡的公式揭秘投资万能定律

这是一个即便是幼儿园孩子,都接触到的公式,但如果说其可以成为经济学的一大灵魂,或许也不足为过。它的背后扩展面极其广,就如同用显微镜观察一个微观世界,背后的奥秘也可以与宏观世界披靡。

TR=P×Q,即营业收入等于价格与数量的乘积。相信这个公式,是每个人日常都要接触,再熟悉不过的公式。非常简单,扩散项却非常巨大,每一项都可去深入思考。整体而言,价格与数量影响公司营业收入,进而关系到归母净利润,这是商业分析中最重要的两个因素。

从价格(Price)来看,它至少给我们三点启发。

第一,思考行业的周期性,价格是影响公司业绩的重要因素。就如前面提及的证券业,当市场景气度下行之时,将会影响营业收入进而影响净利润。不只是金融中的证券,即便是民以食为天的饮食板块,也存在一定周期性。

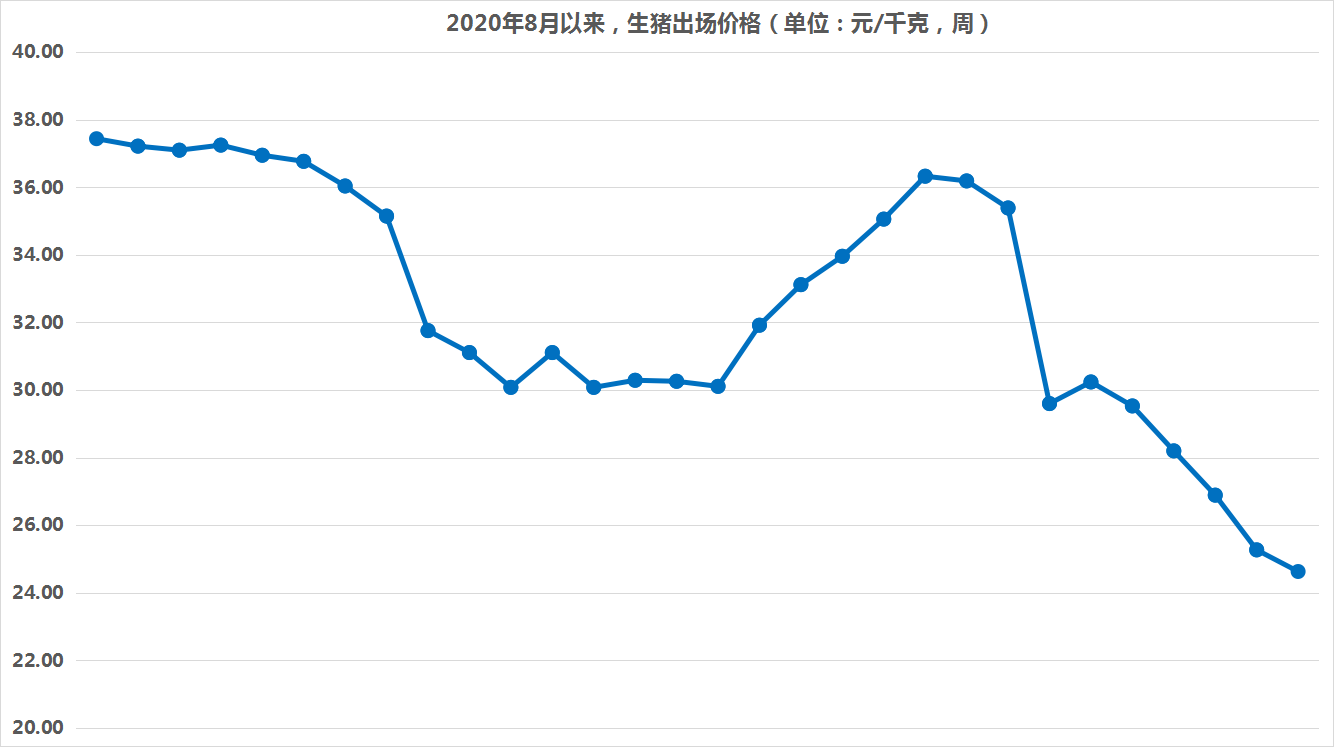

2021年猪肉价格大幅下挫,生猪出厂价从年初的36.33元/千克下跌至4月底的24.63元/千克,跌幅高达32.20%。假设影响营业收入的其他因素保持不变,单是价格下滑,都可能使公司的营业收入下滑三成。这说明周期性较强的行业,商品价格波动范围较大,低价区域对业绩有不利影响。

数据来源:Choice、巨丰投顾

第二,思考产品价格贬值风险或库存风险。商品是有保质期限的,或长或短,对于保质期较短的商品杀伤力较大。乳品等食品行业,商品不立即售出,将面临变质风险,价格也随之大幅走低,甚至接近零元。

服装更换频率非常快,新的流行趋势席卷而来,旧款式的服装卖不出好价格,部分服装或将甩货出售,营业收入因此大幅下挫。保质期对绝大多数商品不友好,相较而言白酒是好赛道,酒品不会因为时间延长过期一说,陈年老酒贮存期越长越值钱,它一定程度躲过贬值及库存风险,具备金融属性。

第三,思考产品的毛利率。毛利率、净利润率的高低是衡量营业利润质量的重要因素。如果一家企业只是靠薄利多销,赚钱速度会比较慢,单位产出带来的收益并不高。这样的企业护城河并不宽广,可替代性强。

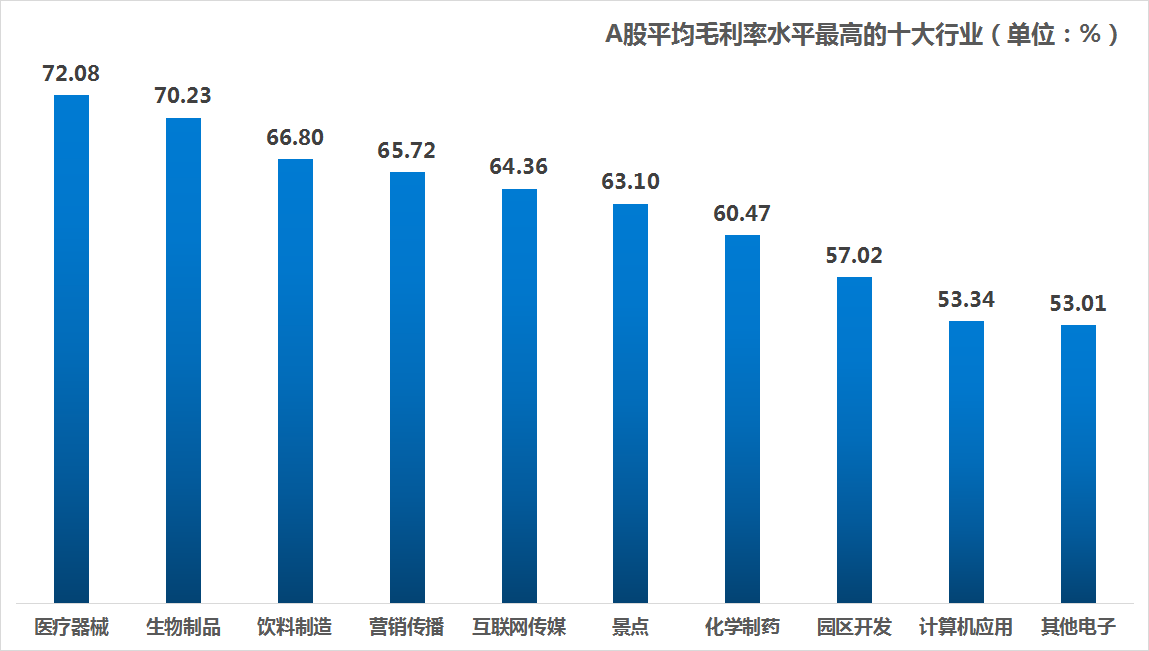

纵观A股,医疗器械、生物制品、饮料制造平均毛利率分别为72.08%、70.23%和66.80%,是毛利率水平最高的行业。这三大行业代表个股有通策医疗、爱尔眼科、长春高新、智飞生物、贵州茅台、五粮液等个股,常年毛利率稳固在70%以上甚至达到90%以上。从行业属性看高毛利率集中在喝酒、吃药、娱乐等领域。相反,专业工程、船舶制造、物流等行业的平均毛利率水平不及15%。

数据来源:Choice、巨丰投顾

从Q维度分析 部分科技股和周期股有其劣势

TR=P×Q,即营业收入等于价格与数量的乘积。上文分析了价格对公司盈利能力的影响,接下来谈及另一个变量Q(Quantity),它同样也可进行发散。

第一,思考行业发展现状及格局。金融学中将市场分为完全竞争、垄断竞争、寡头垄断和完全垄断市场。股神巴菲特提及,越是垄断的市场越好做生意,此观念表达了市场占有率较高的企业更利于扩展边疆。以家电行业为例,空调行业经过多年发展,或逐步发展至双寡头市场,两大王者是格力电器和美的集团。其他潜在竞争者若想杀入空调领域,晋升市场佼佼者,难度极大。正因为垄断格局存在,这样的公司能够保证一定的数量Q,还可以不断淘汰末尾企业,加大话语权。

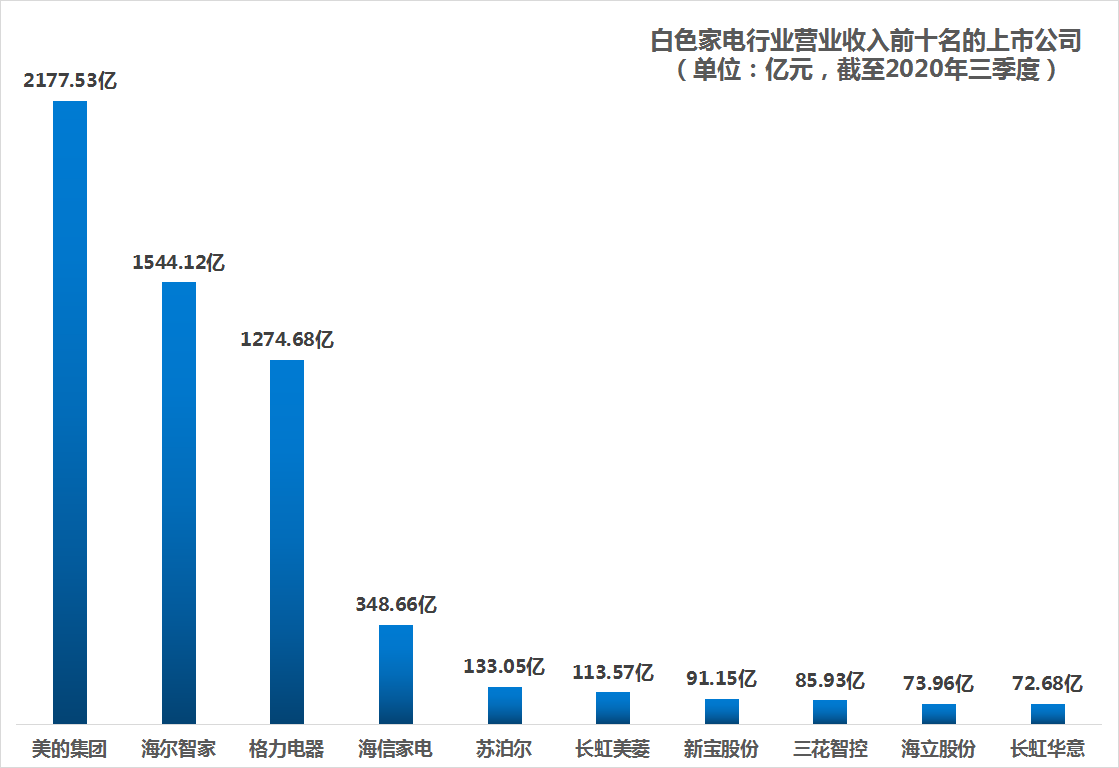

申万二级家用电器板块涉及57只个股,由于部分上市公司还未披露年报,以2020年三季报的营业收入来看,行业实现总营收6783.90亿元。值得注意的是,美的集团、海尔智家和格力电器三巨头营业收入分别达到了2177.53亿元、1544.12亿元和1274.68亿元,也是行业中仅有的三家营收上千亿元的公司。金融学中测定行业垄断与竞争性通常选取营业收入前四的企业,数据观察白色家电前四企业共实现营业收入5344.99亿元,占据57家公司全部营收的78.79%。如此之高的前四(CR4)市场占有率,足以说明白色家电已属于寡头垄断市场。

数据来源:Choice、巨丰投顾

第二,科技行业产品数量的不确定性。有句话是“三年不开张,开张吃三年”,用来形容收藏品、翡翠等客单价极高的行业特点。或许这一现象也可以形容部分科技行业及对应的科技股。高新科技的反应力度远远大于传统行业,以ETC技术为例,在ETC大力推广阶段,全国各地汽车ETC用户大量增加,但市场总量是有限的,越往后ETC新增用户呈现递减态势。多数科技产品的复购率较低,这也一定程度决定某些产品不太可能持续性大幅增长。

另外,产品更新换代势必影响到公司的产品数量。还是以汽车行业为例,科技公司研发投入高,前期有较大的硬件设施投入,直接过渡到新技术将面临技术转型难,硬件设施资产计提等现实问题。汽车行业从燃油汽车向新能源汽车发展,老牌的燃油汽车企业已在这条路人力、物力巨大投资,直接转型面临诸多问题,而新能源趋势之下,燃油车的数量Q必然呈现下滑之势。

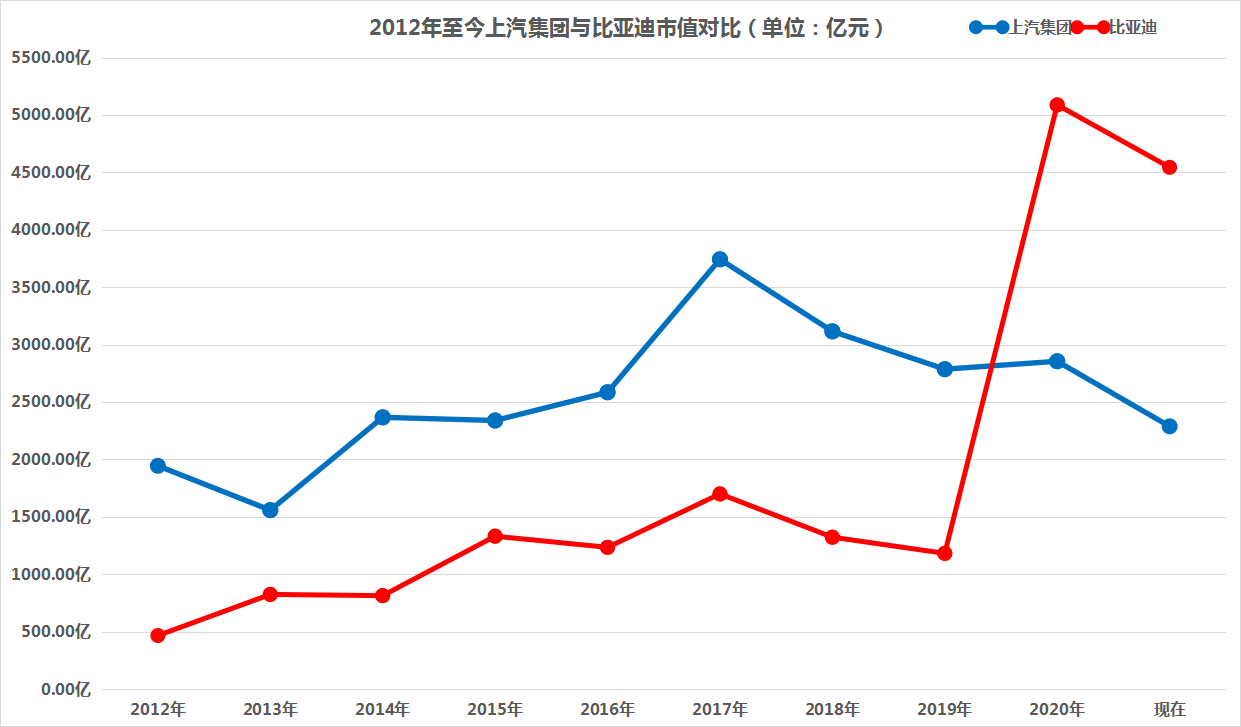

下图为汽车行业前期龙头上汽集团与新能源趋势下比亚迪的近十年市值对比。上汽集团在2019年前市值大幅领先比亚迪,从2020年开始被比亚迪超越。市值反映出市场对新老两种能源汽车的态度,上汽集团在新能源汽车的产量上已不如比亚迪。

数据来源:Choice、巨丰投顾

第三,思考经济周期下对产品数量的影响。上文以猪肉板块为例,分析了宏观经济、行业周期的波动,从价格层面影响到公司业绩,但同时数量Q也将受到影响,形成双杀格局。房地产市场易出现这种情况,房价下跌期待换来的是购买量加大,进而抹平收入下滑风险。但经济市场有趣的是买涨不买跌,往往带来的是价格与成交量双双回落,营收与净利润加速下行。从上市公司财报分析中,也可看出强周期性行业,营业收入与净利润均呈现下滑态势。

TR=P×Q,这是一个再常见不过的公式,但这个公式揭示了商业模式中两个最重要的因素,价格与数量。而围绕这两个维度可扩展方向,无论是行业竞争、垄断性分析、财务的毛利率、科技行业属性分析、经济周期等,揭示的内容宽而大,深而广。当然,这个公式最优解法是同时找到最高的P和最高的Q,做出最好的组合,这就需要“宏”、“微”、“中”三观分析好,在最好时机投资最好的行业投资最好的个股。

作者:常乐 执业证书编号:A0680621010004

相关推荐