三个月登顶 DeFi 王座 YFI 的崛起与发展机遇值得思考

在不到三个月的时间里,Yearn Finance 从一个相对默默无闻的信贷撮合者,发展成为 DeFi 市场的主要推动者之一,资本规模达到 6.7 亿美元(峰值超过 10 亿美元),并且处于当今行业最热门的趋势--收益率耕作的核心位置。Yearn 在收益率耕作中的主导地位令人信服,以至于有人将其 Token 作为收益率耕作指数。随着 YFI 的崛起,Yearn 未来的价值、影响、风险和机遇等复杂问题值得思考。

YFI 的诞生和崛起

在 7 月 16 日之前,Yearn 是一个简单的 DeFi 信贷整合,旨在优化用户盈利。它管理着 800 万美元的资产,自 1 月推出以来,它的流动性提供者的利润合计年收入为 10.58%。但最重要的是,它没有发行 Token。

第二天,也就是 7 月 17 日,一切都发生了变化。「yearn.financial」的创始人 Andre Cronje 发表了一篇名为「YFI」的博客文章。为了将 yearn.finance 协议的控制权转移给他的用户,Cronje 制定了一个计划,让用户通过向 Curve 和 Balancer 池提供流动性来获得 YFI。这可能是多年来第一个真正的发布会,当时 Cronje 没有将 YFI Token 分配给自己,放弃了任何一轮融资,团队分配,预矿或类似的东西。所有的 YFI Token 都分配给了 yearn.financial 协议的用户。

几个月后,一个所谓「完全无用的 Token」总市值达到了 6.7 亿美元,并带动了一个 7.7 亿美元的「收益率耕作行业」(最高时近 10 亿美元)。而它每年为 Token 持有者赚取约 2000 万美元。

收益率耕作产业化

很久以前,Compound 推出了流动性挖矿计划,投机者纷纷涌入,很多人将其称为 DeFi 农业革命。简单来说,流动性挖矿指的是将 Token 分发给用户使用协议的过程。流动性挖矿的目的是为了分配协议的控制权,鼓励协议的实施。社区引入了「Yield Farming」一词,因为用户将他们的资本投入到协议的工作中,以获得 Token,与农民在田里工作以获得收获进行类比。

在 Compound 挖矿推出后的几周内,收益率耕作相当简单。你将你的资本投资到几个提供激励措施以换取流动性的协议中的一个,然后开始赚取 Token。收益率耕作的第一阶段类似于人工田间农夫。用户在手动输入资本之前,必须先定义和理解每个策略。但随着越来越多的协议运行流动性挖矿程序,收益率耕作变得越来越复杂,这个过程对许多用户来说变得越来越复杂时。此外,由于 Ethereum 区块链的拥堵,gas 费大幅上涨,很多散户不再参与收益率耕作。当 yearn.finance 推出 v2 (第二版)协议,引入 yVaults 后,一切都改变了。

yVaults 最有效的思路是呈现一个双向市场,一方面是资金提供者,另一方面是策略开发者。策略的建立者分配用户的资本,资本的提供者选择他们想要使用的策略。这些策略为用户实现了自动化的收益率耕作。随着 yVaults 的推出,潜在的农民现在只需将资金存入 yVault,他们的资本将自动分配到最好的策略中。「Vaults」不仅降低了用户试图了解收益率耕作的不同可能性所面临的风险,而且通过与资金池中的其他资金提供者共享,减轻了他们对 gas 费的担忧。因此 Yearn.finance 已经成为行业内最大的收益率耕作项目,做了过去只有成熟用户才能参与的案例。

资金的流转

YFI 是一个具有挑战性的项目。它的主要产品 Earn(贷款优化) 和 Vaults( Yield Farming 优化),以及在其路线图中的保险、交易所交易、杠杆、风险投资和清算领域的许多不同产品。此外,这个 Token 模型还在由咨询公司 Delphi Digital 和 Gauntlet 开发。然而,了解 YFI 目前如何从其两个主要产品 Earn 和 Vaults 中赚钱是很重要的,因为它们可以让人了解其未来(从经济角度)。

经济很简单。YFI 按其管理资金的 5% 收取费用,如果用户提现,则收取 0.5% 的提现费。提现费同时适用于 Earn 和 Vaults 产品,而管理费只适用于 Vaults 产品。特别是对于存管产品,每次发生 提现(将处理过的资产卖出换回基础资产)时,都要收取费用。在 YIP-36 号方案通过后,确定每年将部分系统费用作为运营资金,100% 的系统费用被送至其金库。YIP 规定,金库必须保持 50 万元等值的缓冲,所有分配给 YFI 的盈余奖励都放在管理池中。

在实施一周内,金库已累计收入 46.3 多万美元,而每年有 2100 多万美元的收入。以当时 3.9 亿美元的市值计算,这意味着 20 倍左右的价销比(price to sales ratio),考虑到该协议除了从财务处获得的收入外,没有任何成本,因此也可以看作是价利比( price to profit ratio)。

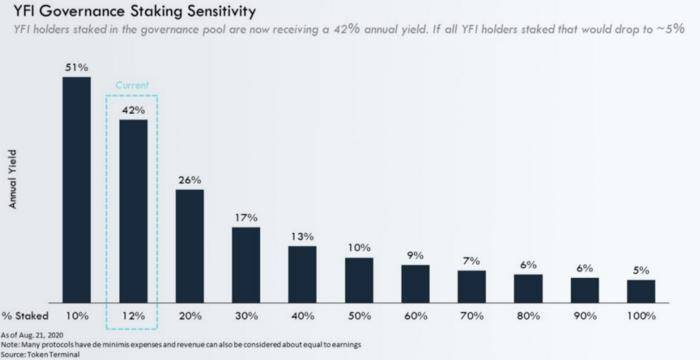

YFI 的利润价格比率意味着,如果所有 YFI 持有人都进行 stake,他们将获得约 5% 的年 化 回报(只有参与公司治理池的 YFI 持有人获得现金流)。由于目前约有 12% 的 YFI 被放在池子里(很大比例的 YFI 被放在其他池子里),因此 YFI 的参与者可以获得约 40% 的年化回报,这意味着 PE 比率为 2.4 倍。最好将这些比率理解为一个范围。目前,参与管理池的 YFI 持有者可获得约 40% 的年化收益,但如果每个人都入股,他们将获得~5% 的年收益。5% 可以看作是基于当前价格和每枚 Token 利润的一个限制。

市场走势

Yearn 的收益率耕作策略非常成功,已经开始认真推动市场的发展。要知道,Yearn"s Vaults 不仅将用户的策略自动化,还将这些策略统一起来。因此,有些用户会卖掉 Token,有些用户因为喜欢持有或不支付 gas 费而持有 Token,不如说所有 yVault 用户都在做一件事。而当这一件事是系统性出售 Token 时,考虑到管理的 Token 资产,会对这种 Token 产生重大影响。最近的例子是基于 Compound 的去中心化借贷协议 CREAM,它最近推出了一个流动性挖矿计划。自 YFI 金库推出以来,金库增加了 CREAM 的持有,并出售利润以获得额外的 YFI。从本质上讲,该策略受益于 CREAM 投机者,这些投机者拍卖新收到的 CREAM Token,并将其转入 YFI。

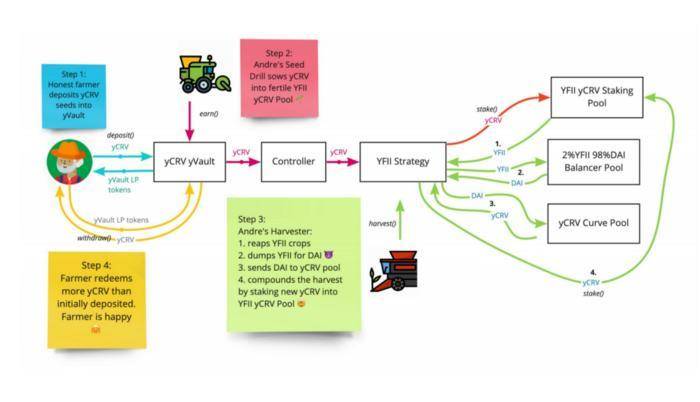

下面的 yCRV 仓库从内部展示了这个过程的样子。与这个仓库有一些不同,但大体逻辑是一样的。将 yCRV 替换为 YFI,将 YFII 替换为 CREAM,画面就会非常相似。

随着 yVaults 的实施,只要这种趋势持续下去,Yearn 系统将从所有最有利可图的收益率耕作中收取越来越多的总利润。那么问题是,这是否可持续。

可持续性

Yearn 现在能产生这么高的现金流,主要原因是盈利能力非常高。收益率高是有原因的,之所以高,是因为有流动性挖矿方案的协议投机热情支撑。之所以「农民」可以获得三位数甚至更高的「收益率」,是因为投机者不断在交易所购买新的 Token。简单来说,投机者为「农民」获得的「收益率」买单。

目前还不清楚人们对收益率耕中的热情会持续多久。它很可能会持续到明年以后,也可能一夜之间结束。然而,一旦兴趣减少,Token 持有者将需要寻找更多的资金来源。这可能是由于增加 AUM 以补偿较低的「收益率」,或者是增加产品为 Yearn 系统提供其他收入来源。对 YFI Token 持有者来说,同样重要的是目前 Yearn 的使用率。Yearn 的 5% 的费用意味着在所有 DeFi 协议中费率最高。考虑到 Yearn 为资本提供者提供的价值,这笔费用可能是合理的。就连 Cronje 自己也认为,YFI Token 持有者不会简单地从资本提供者那里获得收益。

此外,在现行制度下,Yearn 不支付战略作者的工作费用。这就好像资产管理公司不向其投资组合经理支付报酬一样。如果 Yearn 作为一个分散的资产管理平台(有人将其比作一个无目标 / 以套利为导向的自动管理平台),它最终将不得不补偿策略开发者,从而导致成本增加。

YFI 展望

可能没有一个项目比 YFI 更适合反映收益率耕作的发展。目前 YFI 每天提供 730 万美元的流动性奖励,一年则需要 26 亿美元。YFI 搭上了收益率耕作的顺风车。

不过,虽然 YFI 目前是收益率耕作的领头羊,但并不是唯一一家争夺「收益率大饼」的公司。不仅市场上出现了几家(经常被质疑) YFI 的分叉,而且 APY.Finance 等新的收益率耕作聚合商和 Set V2 等资产管理平台也将加剧竞争。此外,如前所述,目前收益率耕作的收益不会永远持续下去。投机者最终会停止购买尽可能多的新 Token,这将导致回报率降低。虽然 Yearn 计划中的保险、交易所、杠杆和清算产品的成功推出可能会使 YFI 的收入来源多样化,并为 YFI 持有人提供期权价值。

目前,YFI 仍然是去中心化治理中最令人兴奋的实验之一。YFI 的公平推出已经创造了一个庞大的、多样化的、热情的社区,他们对该协议的成功非常感兴趣。由于 Cronje 的专业性和领导力,Yearn 的产品发布速度令人印象深刻。很少有协议能像 Yearn 一样快速推出新产品。不过,虽然目前 Yearn 的情况比较平稳,但挑战者正在进入市场,Yearn 要推出很多新产品,风险远非零。未来几个月,这个新生的社区能否继续发挥它的魔力,让所有的利益相关者都能受益,我们将拭目以待。

原文标题:《DeFi 丨 YFI 如何崛起?又将如何发展?》撰文:Jeffrey Hancock翻译:李翰博

相关推荐