类通胀背景下如何应对?三家投研机构给出参考

最近有个名词很火爆,叫做“类滞涨”:经济走弱的同时,三季度国内工业品价格仍继续上扬,PPI同比涨幅连超预期。

简单理解就是:经济走弱,物价上涨。

我国CPI指数控制得比较低,主要是“二师兄”的功劳,目前猪肉价格已经进入4时代,而曾经是超过30元的,这对CPI的影响可想而知。然而,8月中国PPI数据已经高达9.5%!

现在有不少经济学家都拿PPI来作为通胀的指标。如果以PPI来衡量,目前中国的通胀压力仅次于土耳其,高于巴西、俄罗斯等今年已经加息过的国家。

美国CPI今年年初突破了加息警戒线,但因经济复苏不达预期而迟迟进行加息。10月8日,美国的非农就业数据低于预期,暂时解除了美元加息的警报。不过新兴市场国家早已抢先做好准备,预告着全球加息潮已经提前来临。截至当前,已有土耳其、俄罗斯、巴西、智利、韩国、挪威等13国的央行宣布进行不同程度的加息,其中俄罗斯10月22日即将迎来年内第6次加息,累计加息250个基点。

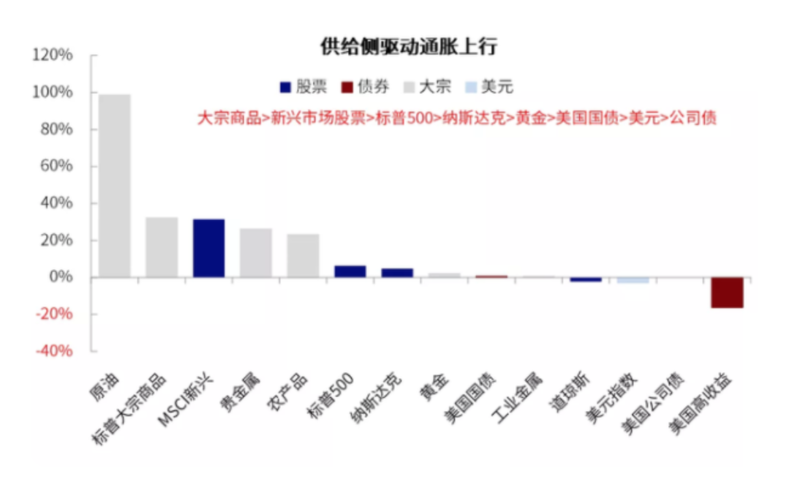

这次的通胀,主要是供给侧不足导致的,中金公司曾经有研报,供给侧通胀背景下,大宗商品领先;新兴国家股市>发达国家股市;周期股好于消费股。回头看这半年,似乎挺准的。至少对于A股来说,周期股碾压了消费股。

类通胀背景下,如何投资,各大机构纷纷给出了自己的判断:

巨丰金融研究院10月份大类资产配置报告《警惕业绩退潮灰犀牛》指出:9月经济基本面丝毫没有好转的迹象,类滞胀的矛盾愈发突出。经济下行压力已经成为转化成现实,PMI跌破50的荣枯线,新增社融连续3个月下降,滞后公布的8月消费、投资、出口全线走弱。通胀压力有增无减,通胀依然处于高位,能耗双控加剧部分商品价格上涨压力,导致PPI再创新高。

鉴于此,从大类资产的角度来看:债券仍处于牛市。商品牛市后期,注意风险。房地产进入下行周期,不建议作为主要的配置。股票市场整体承压,面临业绩退潮,估值难有提升,注意风险,可以定投优质资产。对于上证50,沪深300为代表的蓝筹股,如果有刚性配置需求,可以适当在投资组合中做对冲配置,但如果不是刚需,此时新建仓的性价比依然不高,等待类滞胀缓解之后才是真正的趋势性机会。对于高景气科技股而言,一方面市场整体估值承压,风险偏好下降,另一方面前期科技板块高估值对业绩的透支尚未消化完毕,高景气科技赛道的新一轮上涨仍需要等待,主要是看三季报和年报业绩能否持续超预期。

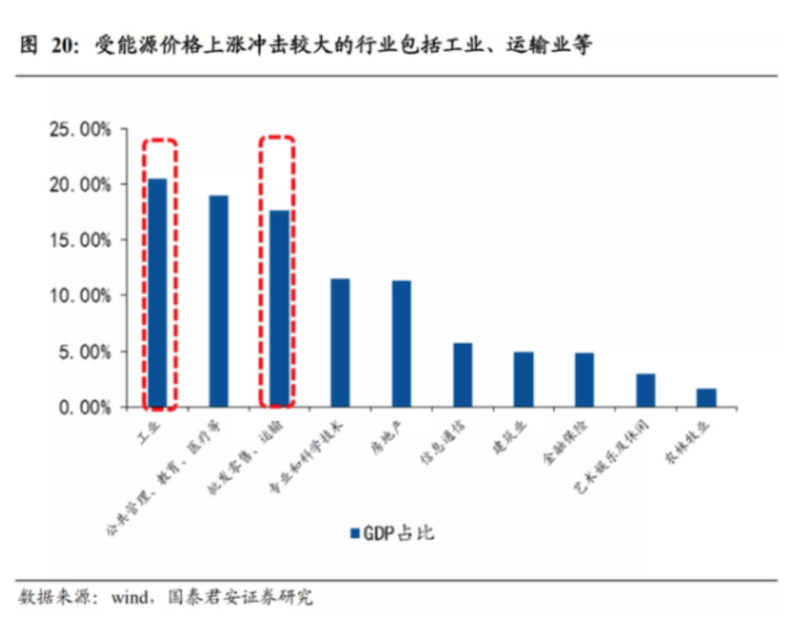

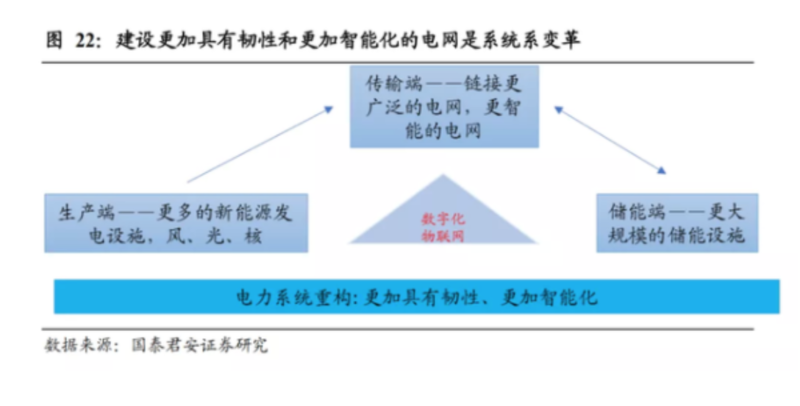

国泰君安则认为:在新能源供应体系难以快速变革且极端天气频发的背景下,周期性危机或仍将出现。国泰君安指出:海外能源危机的启示:其一,逐步有序退出传统能源;其二,必须进一步从发电端、输送端、储能端等构建更加智能和具有弹性的供电体系;其三,建立更加广泛的电力大市场,加强区域电力调配能力。全球能源危机下看好三条赛道:传统能源-煤炭;新能源—光伏运营、核电;电网——输电及储能。

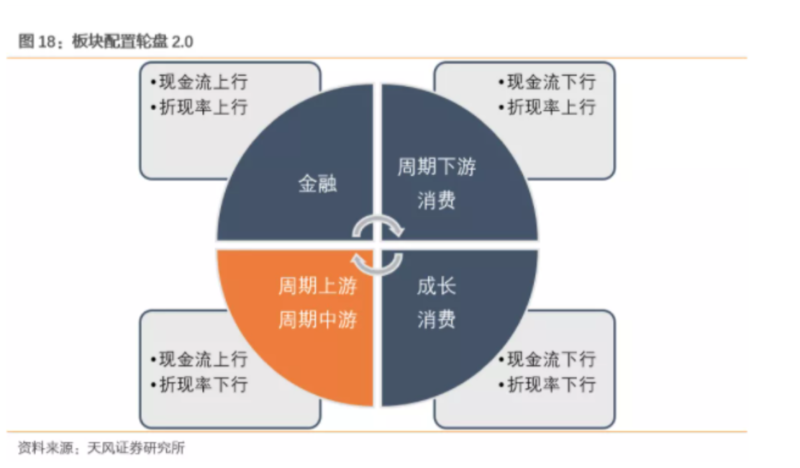

天风证券认为:9月疫情得到控制后,消费和生产有望较8月边际改善。四季度信用收缩渐入尾声,年底财政支出可能加快,流动性环境大概率维持在较宽松区间。现金流上行,折现率下行,建议10月配置周期中上游板块。

此外,每年四季度资金往往会布局下一年有高景气预期的方向,展望明年,政策支持和产业趋势双重驱动的科技成长仍是最确定的主线,可提前予以关注。

结论:从上述几家机构看,对于类通胀的态度比较一致:控制仓位,低配股票,阶段性看多周期中上游行业,待流动性得到好转之后,积极看多科技成长股。

本文所有数据来源均源自于公开资料,引用研报来源:中金公司、天风证券、国泰君安、巨丰金融研究院等。本文仅供参考,不得作为直接的投资依据。投资有风险,入市需谨慎。

(作者:丁臻宇 执业证书:A0680613040001)

相关推荐