DeFi 监管进行时 KYC身份验证或成必须

监管已经逐渐将注意力转向了DeFi的世界,在过去一年中经历爆发增长并尝到红利的参与者们,在之后的投资中或许应该加入监管因素的考量了。

一些头部DeFi项目也以更短的时间、更加顺应的方式回应着:去中心化的世界并不是处在灰色地带的自由之地,它也会随着CeFi的步伐逐步走上被制约之路。

限制前端访问、要求KYC、要求用户遵守法规等措施正在执行中......用户反应也围绕着足不足够去中心化、是否违背了加密技术初衷而争执不休。先来看看项目方如何应对着环境的变化:

限制前端访问:

为了适应新的监管环境,Uniswap 在7月24日限制了 app.uniswap.org 网站前端对 129 种代币的访问,Uniswap 原本的合约并没有修改。

虽然且这些代币只占据了 Uniswap 很小一部分的交易量,但是这一决定并没有经过社区成员的投票同意,也导致了很多用户不满称:“And that’s the end of Uniswap。”认为Uniswap不再足够去中心化,如果能够从前端屏蔽代币购买,那么也能够更改别的功能。

要求KYC身份验证:

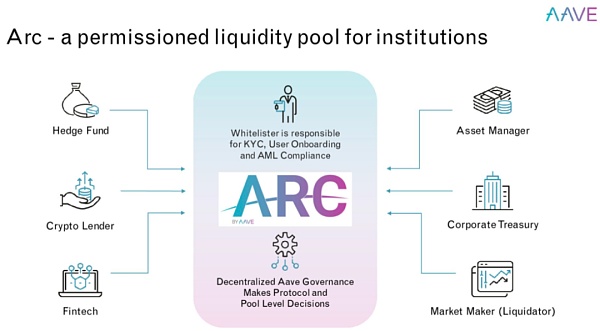

为了适应监管环境,为机构打开DeFi的大门,AAVE即将上线专门面向机构DeFi平台AAVE ARC,提供私人资金池。

不再permissionless, 使用AAVE ARC的借贷双方都需要KYC才能使用借贷协议。由于参与受到限制,私人池的最终收益也可能和公共池的收益不同。

AAVE CEO Stani Kulechov表示:“Aave Arc的更大愿景是让金融机构在参与去中心化融资之前,能够更好地适应风险。同时参与私人和公开池子的用户可以从中套利,也会有助于确保私人资金池保持类似的高利率。”

要求用户遵守法规:

dYdX 主动要求其用户遵守法规。总法律顾问 Marc Boiron 在一封邮件中表示:“在所有协议部署前。我们已经主动并且自愿地与 CFTC 进行沟通。我们一直谨慎地考虑适用于 dYdX 的法律。dYdX 开发的第一个协议会要求美国用户遵守 CFTC 的零售商品交易规则。”

创始人申明:

Synthetix 的创始人 Kain Warwick 认为全球监管不可避免。他也发推表示:“ 所有人都支持更公平、开放和高效的市场,所以其实DeFi 的监管机构的目标有着高度的统一性。当下需要让 DeFi 的参与者对这个统一的目标进行协调”。他也呼吁大家从对监管的恐惧转为更加乐观、平和的态度。

DeFi 即将 “去美国化”?

越来越多的头部DeFi项目都在提前申明,并主动应对着逐渐收紧的政策,而监管的细则也围绕着“纳税、KYC、反洗钱”等步骤开始施压,衡量是否涉及非法金融活动或威胁到货币主权。在西半球,来自美国的管控之风更加强烈,甚至有人戏称这次DeFi要彻底“去美国化”。

8月7日,美国证券行业最高机构——美国证券交易委员会(SEC) 指控两名佛罗里达的男子使用智能合约和“所谓的DeFi”技术,未经注册销售超3,000万美元的证券。这里的证券指的便是代币,购买后具有投票和收益的权益,而指控的重点是“未经注册”。

8月19日,SEC主席Gary Gensler指出“监管部门可能会首先介入一些P2P交易和借贷项目,无论他们说自己多么的‘去中心化’。”之前他也在Aspen 安全论坛上发表更激进的言论:“就(加密货币)的使用而言,它通常是为了绕过反洗钱、制裁和税收方面的法律。”

根据Gary Gensler的言论,即使很多DeFi项目的发开成员全部匿名,声称没有中心化的公司实体,但是它具有激励用户参与、发放加密货币的方式,并没有实现完全的“去中心化”,这样也代表着它应当被SEC监管。

美国证券交易委员会 主席 Gary Gensler

视野范围扩大,近期美国参议院投票的基础建设法案掀起了更大的波澜。这部法案看似和加密货币没有什么联系,但是有两项旨在解决加密货币交易报告和纳税的修正案直接影响到DeFi参与者。

法案希望增加对“Broker经纪人”的税收,但这里的“经纪人”的定义十分模糊,暗指加密货币的参与者(矿工、LPs、开发者等)需要向美国IRS国税局报告自己每一笔交易。这在当下显然是不可能的,尤其DeFi的参与者,交易本身虽然可追溯,但并不知道是背后谁在交易。

Coinbase CEO Brian Armstrong应声连发数十条Twitter,号召大家反对该法案,认为DeFi的参与者不应该被纳入“Broker经纪人”的范围,也不应该承担主动报税的义务。智能合约只是自动运行在区块链上的程序,而不是公司,当然这十分不利于民主化金融。

他也同时转推马斯克的言论:“没有必要由一个法案来决定加密货币技术的赢家和输家。”

类似于“DeFi参与者到底被归类于哪一类角色”,或“旧的监管方式究竟对创新技术适不适用”的问题被不断抛出。多数DeFi的支持者认为监管的应该是新技术的目的,而不是这项技术本身。在8月初,Galaxy Digital CEO Mike Novogratz就曾批评过美国政界人士和监管机构在制定法律法规之前,并没有做好加密货币方面的功课。

但金融安全、防范非法金融风险永远是创新面前的鸿沟。国际反洗钱金融行动工作组 FATF 在2021年3月的工作草案中,就更新了对DeFi的定义:

判断一个组织是否为虚拟资产服务提供商(VASP)需要从它产品的全生命周期去考虑,如果一个组织提供虚拟资产服务,那么即使此项服务未来可以脱离该组织独立运行,该组织仍然属于虚拟资产服务提供商,则需要接受监管。

与之前SEC主席Gary Gensler的言论类似,这里的“虚拟资产服务” 可以理解为链上的智能合约,根据草案的内容,即使智能合约能够脱离组织,背后的工程师们全部匿名,也需要接受监管,保护金融系统安全反洗钱。更极端的情况是任何一个使用DeFi协议,进行交易的用户都需要KYC身份验证。

与美国相反,新加坡反而成为了勇敢拥抱变化的国家。8月5日,新加坡金融监管局(MAS)表示目前已收到170份支付类加密货币牌照申请,并且对89家申请的公司发出通知,若满足MAS对持牌运营的要求,则会收到官方授予的许可证。

该举措也让新加坡有机会成为亚洲培植加密货币的第一宝地。从2017年以来,新加坡当局就对分布式账本的技术表示乐观的态度,认为区块链技术其实能够提高跨境金融交易的结算效率。

近期来自CeFi的趋势表明着更多的监管要求会逐渐渗透DeFi,从机构开始到普通个人,强制KYC或成为第一步。

对于这项从诞生之初就不被单一力量控制的加密技术,如何更好地配合监管机构在DeFi平台上执行现有的法规,同时不影响参与者的信心,是横跨在其发展面前的最大难题之一。

相关推荐