首发 | 一种构建比特币链上数据指标的思路与实践

本文由金融黑客家原创,授权金色财经首发。

比特币链上数据有多种常见指标,也有多篇文章对此进行了介绍。但大多数链上数据指标在时间刻度上是比较粗糙的,其数据常常以“天”为间隔,使得其对交易市场的刻画比较粗略。

本文尝试将某些链上数据与其他指标相结合。在这一思路下得到更为丰富的数据,以此形成的新指标可以较为细致地描述比特币市场。而对于该市场的更深入的刻画,或许能为监管机构提供更多的参考。

下面,我们尝试将大额转账数据与现货市场整体买盘数据相结合,构建一个新的链上数据指标,在这里暂称其为“下跌威胁指标”。

一、下跌威胁指标

当巨额比特币转入交易所时,很有可能会砸盘,使得比特币价格大幅下跌。那么,何种数量的比特币能被称为“巨额”?比这少一些的数量的比特币转入交易所时,会对价格造成什么影响?更少的比特币转入交易所时,情况又如何呢?

为了回答上述问题,我们需要定量地分析数据,尝试构建“下跌威胁指标”。

1、比特币大额转账数据

我们将转账的比特币统一转换为美元,以便比较。

根据50万美元以上的链上转账数据,将交易所转至交易所的转账数据剔除,即可获得真正的“转入交易所的比特币”和“转出交易所的比特币”的数量。

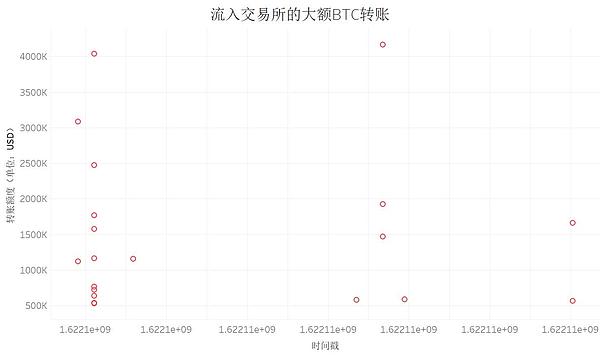

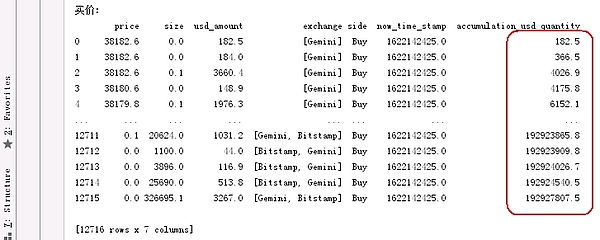

例如,下图展示了2021-05-27 16:16:50至17:58:47的相关数据:

图1

图2

此时间段流入交易所的总量为30,534,683.28美元,流出交易所的总量为38,240,227.26美元,流出交易所的更多。

2、现货市场整体买盘数据

将Binance、Bitstamp、Bittrex、Coinbase Pro、Gemini、Huobi、Kraken和OKEx交易所的比特币现货数据汇总,得到市场整体情况指标(可参见我们之前在金色财经发布的文章:苏文杰,贝叶斯统计在比特币支撑位和阻力位判定中的应用,XBITRUST & Paiclub Capital ,https://www.jinse.com/news/blockchain/995999.html),并将其挂单量的单位统一为美元,以便比较:

图3

上图仅展示了比特币现货市场高于1万美元的挂单情况,而在实际运用中,我们是把所有的现货挂单都纳入了计算。上图的数据已经做了聚合处理。为了美观,报价只显示至小数点后第1位,因此没有聚合在一起的挂单在报价上是不同的。此外,图中不同交易所间存在买价高于卖价的情况,这说明存在一定的套利空间。

在此工作的基础上,我们可以很容易地得到现货市场整体买盘数据,从而体现买方的整体市场深度,以之后某时刻为例:

图4

上图中,依然把比特币转换为美元计算,以便比较。当然,卖方的数据也能得出,但这不属于本文讨论的范畴。

3、下跌威胁指标

将上述比特币大额转账数据和现货市场整体买盘数据结合在一起,考虑流入交易所的大额转账能够击穿何种深度的买方挂单,就可以得出下跌威胁指标。

在这里,有几方面还需要考虑:

(1)比特币大额转账数据的起始时间

比特币大额转账数据从何时起纳入计算?

例如,出现瀑布行情后,可认为之前的大额转账数据已经发挥了作用,因此瀑布行情后的大额转账数据可以视为将对今后产生影响,将其纳入到下一轮的计算之中。

(2)什么程度的下跌行情能称为瀑布行情?

在两三年前,比特币价格较低,长期处于横盘且价格波动很小时,几百美元的行情变动就可以称之为瀑布行情。现在,其价格在高位震荡,几千美元的行情变动或许才称得上是瀑布行情。因此,对瀑布行情的判断依据是变化着的,应该根据现有的市场数据对其进行定义。

(3)流入交易所的比特币都用于砸盘吗?

流入交易所的比特币可能是用于砸盘,也可能是用于在期货或期权上建仓、补充保证金等用途。本文提供一种方法进行探讨:将指标分为三种等级:保守、平衡、激进。

例如,在保守级别中,假设所有流入交易所的大额转账都是希望用于砸盘的,那么其中一部分可能将在期货合约上做空,另一部分在现货市场上抛售。这时可使用一个系数来分配投入到期货和现货中的量。此级别下的量化策略应能优先满足所投入资金的低风险的需求。

(4)流出交易所的比特币对行情的影响如何?

一般认为,流出交易所的比特币代表着人们的惜售行为,这使得市场上的比特币现货流通量下降,有利于其价格的上涨。因此,可以考虑再增加一个新的限制。

例如,考虑流出交易所的比特币和流入的之间的数量对比情况,确定市场是属于偏多或是偏空的情况。

4、小结

综上所述,我们对下跌威胁指标的细节问题进行了阐述。这些细节问题都可以进行更加细致的讨论,产生更加具体的定量分析结果,但由于篇幅所限,这里就不再赘述了。

本文并不准备固化该指标的具体模型。读者可以根据自己对上述细节问题的思考,建立适合于自身的下跌威胁指标,以便灵活地处理相关问题。

以我们的下跌威胁指标模型为例,北京时间2021-05-31 11:14:13时,流入交易所的大额比特币转账的可能的卖出量约为10,089,095美元,这能够将现货市场整体买盘由买1价的34464.62美元砸至34308.00美元,其价格有下跌156.62美元的风险。如此小的价格波动对量化策略的影响有限,但当计算所得的价格下跌幅度较大时,应对策略的选择做出一些调整。

最后,市价买单当然也会对比特币的价格产生影响,但本文只先讨论现货市场整体买盘限价单的情况——可能的比特币砸盘数量,在短时间内会对买盘的限价单产生重要的影响,依此构建的指标已经具有一定的参考价值。而涉及到进一步考虑市价买单的更复杂的情况,则是另外一篇文章的内容了。

二、在本文的思路下构建其他链上数据指标

1、构建有效地址平均交易量指标

比特币每日有效地址(Daily Active Addresses)是有名的链上数据指标。它描述了在任何给定日期参与比特币转移的不同地址的数量。在此指标中,每个地址一天仅计算一次,且资产的发送者和接收者都被计算在内。我们将2021.3.5至2021.5.31的该指标的数据绘图如下:

图5

但仅靠每日有效地址指标来刻画比特币的转移情况是片面的。我们不仅要考虑“量”,还得考虑“质”,因此还需要每日交易量指标。

每日交易量(Transaction Volume)指出了每日比特币在网络上发生的所有交易中的总代币数量。我们将上述相同时间段的该指标的数据绘图如下:

图6

按照本文构建链上数据指标的思路,我们将以上两个指标结合起来考虑,将每日的交易量除以有效地址,从而得到有效地址平均交易量指标,这样便可从一个新的维度更加细致地考察比特币的转移情况。将该新指标的数据绘图如下:

图7

2、构建流入和流出交易所速率指标

在上文所举的例子中,2021-05-27 16:16:50至17:58:47内,流入交易所的比特币总量相当于30,534,683.28美元,流出交易所的为38,240,227.26美元。

按本文的思路,将这些数据与时间相结合,即可得出流入和流出交易所速率指标。例如,考虑每10分钟流入和流出交易所的比特币的数量,就得到了对应的流入和流出速率,从而可由一个新的角度来刻画市场情况。

三、结论和讨论

按照两个指标/两类数据结合运用的思路,本文将大额转账数据与现货市场整体买盘数据相结合,构建了“下跌威胁指标”,从而考察了流入交易所的大额比特币转账的可能卖出量能导致的现货市场整体买盘的价格下跌程度。实际上,根据这些数据还可以进行更细致的讨论。例如,进一步分析哪些交易所的比特币流入量较大;这些流入量中更可能用于砸盘的数量;这些交易所的市场深度分别可能受到的影响。

此外,本文还简要讨论了有效地址平均交易量指标、流入和流出交易所速率指标的构建,希望能够起到抛砖引玉的作用。

按照本文构建链上数据指标的简单思路,我们得到了更为丰富的数据,这样便从新的维度更加细致地描述了比特币市场,这或许能为监管机构提供更多的参考。

相关推荐