2021许多项目最大的风险因素:无法回避的SEC监管

12 月 29 日,市场上传闻已久的消息终于尘埃落定,Coinbase 官宣将于 2021 年 1 月 20 日起暂停 XRP 交易。

至此,在 SEC(美国证券交易委员会)的大棒挥舞之下,已经有 Coinbase、Bitstamp、币安美国站( Binance US )等主流交易平台相继宣布将下架 XRP 交易,XRP 似乎进入艰难时刻。

被 SEC 盯上的 XRP 下架潮汹涌而来

多米诺骨牌效应还在持续中,这一切的风暴都起始于 12 月 22 日 ,SEC 起诉 Ripple 及其高管违反证券法——非法发行证券。

自 2013 年以来,在未注册的发行中出售了超过 146 亿枚瑞波币,价值 13.8 亿美元,却未曾在 SEC 注册。虽然还没有进入诉讼阶段,但 SEC 的调查对市场来说肯定是明确的利空,Ripple 对此倒也反应强硬。

其针对美国证券交易委员会(SEC),对其提起的诉讼发表声明称,将在几周之内作出回应以解决未经证实的指控:将在法庭上进行辩护,以最终使美国加密货币行业更加清晰。

SEC 的这一行动不仅与 Ripple 有关,而且是对美国整个加密行业的攻击,影响了无数与公司没有联系的 XRP 散户持有者,给市场带来了更多的不确定因素。

即便 SEC 起诉 Ripple 违规出售 XRP ,并获利的首次审前会议将定于 2021 年 2 月 22 日举行,但事件仍在不断发酵,Coinbase 甚至因“非法”销售 XRP 遭客户集体诉讼。

也正是受此影响,Coinbase、Bitstamp、币安美国站(Binance US)等主流交易平台,相继宣布将下架 XRP 交易,Bitwise Asset Management 的 Bitwise 10 加密指数基金等加密总产管理,公司也已清算其 XRP 头寸。

未来如果 SEC 和 Ripple 之间的“战争”持续下去,势必会有更多的交易平台下架 XRP,所以二级市场层面 XRP 从前期高点一路下跌,一度跌破 0.2 美元,一副大势已去的姿态。

那么,被 SEC 盯上之后,就真的无解了么?

XRP 不是第一个 也注定不会是最后一个

其实在诸多数字货币项目里,被 SEC 盯上的,XRP 不是第一个,也注定不会是最后一个。

最为大家熟悉的,无疑就是去年的 EOS 事件,不过同样是被 SEC 盯上,但与 XRP 最终被多家交易平台陆续下架的糟糕情况不同,EOS 采取了身段极为灵活的处置方式,让问题在还没有大规模发酵之前就被平息了。

2019 年 9 月 23 日,SEC 与 Block.one 达成和解,Block.one 同意通过支付 2400 万美元(罚款额占其 Token 融资总额的 0.58%)的民事罚款,来解决 SEC 对其进行未经注册的 Token 融资发行的指控,同时授予了其对未来业务的重要豁免权。

这不仅意味着 Block.one ,及 EOS 在合规化的路上,画上了圆满的句号,高悬的政策“达摩克里斯之剑”也暂时得以解除,更从另一个角度为一众陷入类似指控困境的项目提供了思路——态度积极,认罚过关。

Tezos 对此做了另一次确认,2020 年 3 月 23 日,Tezos 宣布其在长达两年的法庭之战后,选择以 2000 万美元解决面临的诉讼问题。

作为史上第一个、也是 EOS 之前规模最大的一次公开 Token 融资项目,Tezos 在 2017 年秋季通过了轰动一时的,首次 Token 融资发行,实现了 2.32 亿美元的收入。

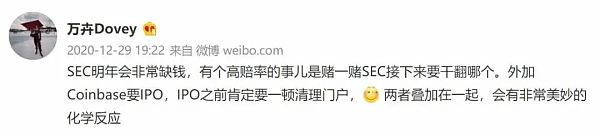

“ SEC 明年( 2020 年)会非常缺钱 ”,EOS、Tezos 的“花钱买平安”似乎也应证了 SEC 的执法思路——项目方的历史融资等行为,存在法律上的监管把柄,基本上市场都有共识。

只要出手多可以一击必中,同时一旦选择出手,也必是可以重罚的知名(有钱)项目。所以“创始人卖 Token 成首富”的 Ripple,似乎被盯上的逻辑也就说得通了。

从这个角度讲,目前市场上同时满足“有问题+有钱”的项目,似乎也并不太多,谁会成为 SEC 的下一个狩猎对象?

也就在最近,SEC 向加密对冲基金 Virgil Capital 下达资产冻结令,指控基金创始人 Qin 误导投资者,将他们的钱投资于一种加密交易算法,该算法从交易平台之间的价格差异中获利,该交易算法用于 RenVM “ 暗节点 ”网络碎片化处理跨链交易订单。

SEC 大棒挥舞之下,2021 年注定还会有更多的项目方被盯上,也注定会有不少“周瑜打黄盖”的戏码重复上演。

“监管”区块链

不过,对和监管打交道搞“拉锯战”而言,Tether 无疑是经验丰富且“战绩尚佳”的“老前辈”了。

作为“加密世界最大的一只灰犀牛之一”,2017 年 Tether 就收到了美国商品期货交易委员会(CFTC)的传票,但其并没有停止发行新的 USDT 。

后续纽约总检察长办公室(NYAG)拿出实际的调查结果,称 Bitfinex 利用 Tether 为自己提供贷款,以掩盖其 8.5 亿美元的财务漏洞,但 USDT 依旧是“增发、增发、增发”。

即便遭遇了 2018 年 10 月 15 日,那次“空仓也被割”的信任危机,USDT 也依然凭借“大而不能倒”的姿态活了下来,甚至 2020 年疯狂增发,进一步与市场深度绑定。

12 月 30 日,加密数据网站 CryptoQuant CEO 就表示,如果 SEC 的下一个目标是 Tether,那么将给本轮牛市带来严重打击。

目前市场严重依赖 USDT,在这种背景下,最近大火的算法稳定币似乎提供了另一种思路:

类似 USDT 这类抵押锚定模式的稳定币,终归还是依赖中心化的发行方(即便第二代稳定币 DAI 也不得不一定程度地牺牲去中心化,在抵押资产中引入中心化资产以保证稳定性)。

这就注定了其在监管面前的脆弱性,对去中心化属性的加密市场而言,可以在一定程度上去“监管”的稳定币也慢慢成为刚需。

而算法稳定币相比于传统 USDT、USDC、DAI 等不同类型的几代稳定币,最大的区别就在于,其完全抛弃了抵押锚定模式,而只是通过市场供需关系建立货币体系,没有具体的中心化发行方。

也正因如此,算法稳定币在“去监管”角度可能也代表了一种特定的市场需求——在 USDT 等目前占据的主流市场之外,长尾效应下逐步蚕食空出来的市场份额。

不过像 ESD 当下也只有不到 4 亿美元市值,总体算法稳定币的市值都很小,还只是小众的试验,能否真正挑战中心化发行的稳定币,仍未可知。

小结

加密数字货币项目作为一种附带金融属性的技术创新,得益于其自身无许可、高流动性等特点,从投资角度而言本身就是高风险的行为。

但截至目前,说实话整个市场仍是一片乱象丛生的草莽状态,对项目的甄别、投资完全是“赌大小”式的博弈——不止项目愿景自由发挥,连后续开发实现进度也都几乎看项目方的“人品”,没有有效的监督制约。

这也是行业跑路、骗局乱象丛生的根本原因。不过在早期其实可以理解,毕竟很多颠覆性的创新早期都是游走在灰色边缘。

而加密数字货币市场和区块链将来要进一步体量膨胀,得到更大范围的认可和参与,那一定程度的监管和规范也是早晚的事,“监管”区块链,未来可能会成为常态。

相关推荐