从保险协议 Cover 再思考:今天的 DeFi 世界究竟需要什么

抛开传统的复杂保费或索赔计算模式,Cover 协议的「护盾挖矿」让市场自由决定需求和供应。

自今年 6 月以来,我们见证了 DeFi 引导的加密货币牛市,并且看到越来越多的项目涌现出来。代币价格起起伏伏,有时被一些庄家操作。有些人赚到了钱,有些人遭受损失和痛苦。我们会厌倦研究项目,因为没有办法通过单纯研究基本面赚到钱。我个人谨在此提醒,项目可以被分叉或复制,但其核心精髓不会。

下面我们直奔主题。

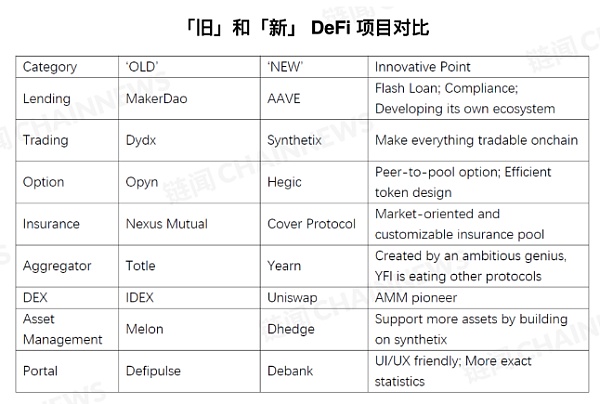

Multicoin Capital 最近撰写的一篇文章介绍了 DeFi 领域的现状格局(https://www.chainnews.com/articles/442434319734.htm)。读这篇文章,非常方便新人全面地了解 DeFi 市场。在这篇文章的基础上,我将 DeFi 项目通常分为两类:「旧」和「新」。

「旧」 DeFi 项目主要是在 2019 年或更早时出现的先行者,当时 DeFi 仍处于起步阶段,它们抢占了最大的市场份额。「新」 DeFi 项目(尽管并非按发布时间确定),是在今年的激烈竞争中更具进取性和创新性的项目。

以下表格简单归纳了我的想法。

Compound 的流动性挖矿是点燃 DeFi 今年牛市的导火线,但 Uniswap 和 Yearn 是真正让散户投资者赚大钱的机会。有人称 Uniswap 为「狗屎币 Shitcoin」的价值发现者,帮助许多散户投资者取得了其在加密货币投资领域的第一桶金。随后在 $UNI 发行时候不少人也收到了丰厚的空投奖励。Yearn 是今年真正的黑马,它使智能合约无缝交互从而释放流动性,就像 DeFi 乐高中的粘合剂一样。

这两个赢家引发我的思考,在当今 DeFi 市场中我们需要什么?我想我可以用三个词来总结。

无限性 (limitless):协议的想象力

轻量级 (light):设计的有效性

流动性 (liqudity):参与的意愿

我会以 Cover Protocol 为例,来展示我的观点。

Cover Protocol,之前称为 yinsure.finance。在 Andre Cronje 资助的光环下, Yinsure 诞生之初就是流动性挖矿的热门项目。上线后一段时间,由于项目的两个核心成员之间发生争执,因此流动性挖矿的高 APY 并没有持续多久。(更多详情可以 Google)。总之,在这场风波之后,Cover 协议年轻的创始人选择从大学休学,并成为其项目的全职贡献者。今年 9 月,Yinsure 重新命名为 Cover Protocol。

无限性:协议的想象力

当我们构建一个新产品时,我们需要清楚地知道它应该做什么,但是不应该对其未来会发展成什么设限。这就是无限性—让客户在使用产品时释放他们的想象力。

Cover 协议实际上就是这样做的。在许多人的脑海中,保险始终是一项非常严肃的业务,因为它需要通过精确地计算索赔额并且避免骗保行为来保护人们免受意外伤害。Nexus Mutual 是 DeFi 保险的先行者,该项目通过聘请专业的精算师来实现这一目标,而 Cover Protocol 则走了另一条路。

9 月时,Yinsure (Cover 当时的名称)发起了一项新实验 —— 利用 NFT 来将保单进行通证化使其可以自由买卖流通。市场对此举感到非常兴奋,并且 Nexus Mutual 的保单销售蒸蒸日上——Yinsure 几乎耗尽了整个 Nexus Mutual 资金池。

Yinsure 将其命名为「保险挖矿」,在 Cover 协议中则演变为「护盾挖矿」(Shield Mining / Farming)。我相信,在创建 Yinsure 的第一天,其创始人已经决定另辟蹊径——让市场自由决定需求和供应。

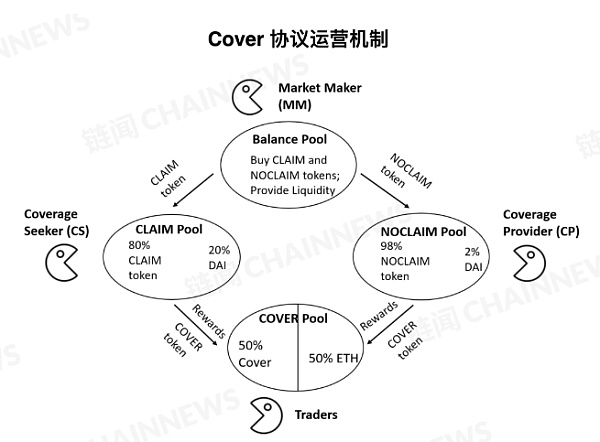

Cover 协议包含三大要素:

做市商 (MM);

保险提供者 (CP);

保险需求方 (CS)

四种代币:

DAI(稳定币)代表的是做市商需要抵押的存款;

CLAIM 代币所代表的保险需求方索赔权利;

NOCLAIM 代币代表的保险需求方权利;

COVER 代币代表奖励和治理代币

三个资金池:

CLAIM-DAI 池;

NOCLAIM-DAI 池;

Cover-ETH 池

我创建了下图显示该系统原理。

抛开传统的复杂保费或索赔计算模式,整个系统依据市场需求流通。保险流程中的每个部分都进行了代币化,让用户自由组装,进而释放人们的想象力。Cover 协议最初在他们的保险市场上推出了 10 种协议,你可以通过分析 APY 和 APR 统计信息,自由选择在系统中扮演的角色。我认为未来我们可以进一步对自己的保险资金池实现定制化。

轻量级:设计的有效性

我们为什么需要冗长而乏味的项目 BP 来表达项目构想?代码和经济学会解释一切。

优秀的项目都拥有轻量的核心设计。Cover 协议中,整个系统基于一个公式运营:

1 CLAIM token + 1 NOCLAIM token ≈ 1 Collateral (e.g. DAI)

CLAIM 代币和 NOCLAIM 代币都可以投入 Balancer 资金池中。这一轻量设计使得平台可以快速发布并顺利运营。

启动 3 天后, Cover 协议就遇到一起索赔。Pickle.finance 协议因新策略的 bug 而被黑客掠走近 2000 万美元。Pickle 协议是 Cover 协议首批部署的 10 个保险池之一。社区对这项索赔事件也做出了快速反应,从投票到索赔仅用了 3 天时间。现在几乎所有的 Pickle.finance CLAIM (nonce 0)保险代币都已获得以 DAI 形式支付的赔付。赔付总额为 28.2 万美元,与其他保险协议相比,Cover 协议的表现非常高效且出色。

该社区制造了一个网红玩梗 meme

Meme of Cover Protocol

流动性:参与的意愿

交易中最重要的元素是什么?我认为绝对是流动性。流动性决定人们的参与意愿,能在系统中建立良性循环。在近期人流动性挖矿非常流行的前几个月,许多协议选择推高代币价格来创建高的令人难以置信的 APY ,以此吸引更多人参与,提高总锁定价值 TVL,但当代币价格下降时,这样的行为通常陷入死亡螺旋。

如我前文所分析的那样,Cover 协议的流动性首先来自于其顶层设计——让保险的每个环节都变成可交易。你可以通过持有或不持有 CLAIM 代币而轻松买卖保单,通过持有不同的代币,将自己的身份在做市商、保险提供者和保险需求者之间来回切换。

在其白皮书中可以找到这样一段漂亮的描述:「一旦 CLAIM 和 NOCLAIM 代币被铸造出来,就可以将其投入 Balancer 资金池,可以在 拍卖平台 Bounce 上出售,甚至可以在各种借贷平台中用作抵押品(风险很高、但在技术上可行!)」。

其次,流动性来自于代币经济学。Cover 代币被团队定义为本身没有价值的治理代币,但实际上该代币在增加流动性上扮演了非常重要的角色。我个人认为, Cover 是系统中的平衡器。

看一下白皮书中的公式:

实际投保成本 = 购买 ClAIM 代币的价格﹣质押获取的挖矿奖励

当你在市场中买入 CLAIM 代币,你可能真的有在该协议中对自己资产投保的真实需求。如果 staking 获取的挖矿奖励非常高(由 Cover 代币价格决定),你的事实投保成本可能为 0 甚至为负数。(这里就是该团队给出的一个例子:https://coverprotocol.medium.com/shield-mining-rewards-update-86c5cd947004)。这反过来会激励人们在 Cover 协议投保。这与许多 DeFi 协议毫无意义的高 APY 大不相同。

此外无价值的治理代币 Cover 仅用于对 Pickle.finance 的索赔进行投票。在 Nexus Mutual 人们必须严格通过身份验证 KYC 流程才能参与投票,我认为这对于普通的 NXM 代币持有人有点不公平,禁止了他们执行自己的权利,而 Cover 协议与此不同。我认为 Cover 将来会拥有更多的治理功能。

以上是我对 Cover 协议的一点拙见。最近,Cover 协议与 Yearn.Finance 达成合作。作为 Cover 持币者,我很高兴看到这位年轻的创始人向着带领 Cover 成为 DeFi 领域中的新独角兽公司迈出了第一步。但我认为那并不是他的终极目标,正如他在 Medium 博客中写的一样「提供改变世界的产品」。

撰文:蔡彦(llamacorn),NGC Ventures 董事总经理

相关推荐