YFI与YFII的强联动效应分析:多快好省的策略

本文是少数分析联动效应的文章,旨在找到目前市场的中短期盈利空间。

上周五下午(8月28日)开始,YFI和YFII的价格开始酝酿上涨,而后大幅度拉升。

写本文的原因是在上周五开始长达36个小时的时间里,以我长期观察K线的盘感来说,感受到了某种联动性,但是,当时的人们在狂欢,有提早下车的,有追高的,有拍断大腿在后悔的,如果有效地在所谓的不确定性市场找到蛛丝马迹,去推测中短期的未来是很多读者的强烈诉求——线索、蛛丝就有可能成为参考的金线。

简而言之:要不要下车?什么时候下车?出货早了盈利少了,出货晚了又担心被套,出货还是持仓,这是一个问题。本文要解决的就是这样一个问题。

一个引子:

关于这两个项目的渊源、历史、科普与发展现状不是本文的研究重点,只需要知道二者是分叉关系即可。

备注:有的人认为这不是分叉,是互补,或者叫做有利社区的分叉,与之前其他项目的硬分叉不同,这不重要。

另一个引子:

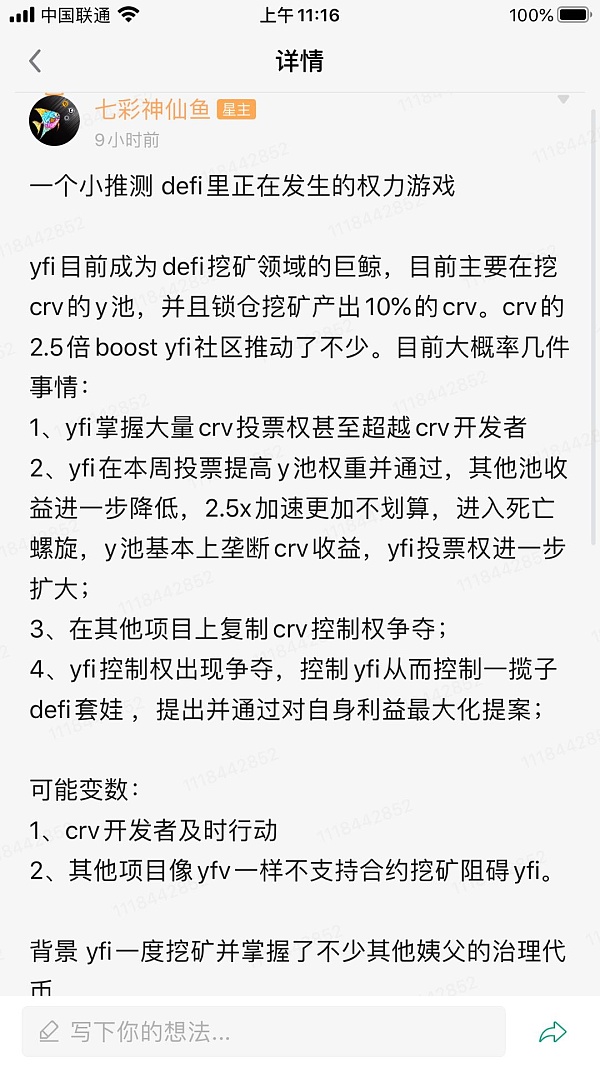

上图来自网络,是不是神鱼(鱼池和Cobo的创始人)说的不重要,各位读者是不是看得明白,对于本文也不重要。因为有时候项目分析需要看一大堆资料,详细了解金融模型和社区情况,有时候关于投资理念一招鲜吃遍天。如果您看不懂这个图片的内容,不影响对本文的理解。

下面开始最简单的叙述:

联动效应的基本逻辑

联动性效应出现于各个金融市场,简化通俗陈述,比如玉米和鸡肉,玉米丰收则养鸡场的鸡肉就不太会有大幅度涨价(搜索“迖里奥 玉米 鸡肉”可以获得相关信息)

比如,煤炭与钢铁的联动,因为炼钢需要烧煤炭,比如比特币、黄金、NDX100(纳斯达克指数)之间的联动。(网上有个关于比特币和NDX的联动效应,写得很有趣,《从纳斯达克指数看比特币最大的谎言,NDX100竟是财富密码?》

在加密资产(或者加密货币)投资领域也有自己内在的联动效应,比如之前Grin和Beam同为MImblewimble协议的双子星座,币价就有联动效应;比如同为跨链项目,ATOM和DOT就容易出现联动效应。有的时候联动效应是同向而延时的,有的时候反向而同时的,如果没有时间差,则币价关系再强烈,也不是联动效应。开玩笑来说就是:您或者K线去照镜子不是联动效应,你异地恋想女朋友(或者男朋友)的时候,对方似乎感受到你的讯号,她也开始想你,这就是联动效应。

我这么解释虽然是开玩笑,但在学术界也是常用的规则,比如薛定谔讲量子力学原理讲了一个薛定谔的猫,比如爱因斯坦讲相对论用和美女在一起的时空感觉(可搜索相关内容),都是一个性质。

以图为证:

上图是YFI和YFII在2020年8月28日的拉升趋势

这两个项目被朋友戏称为大姨夫和二姨夫,本是同根生。可以看到:36个小时的时间YFI翻了1.5倍以上,而YFII价格上涨达到惊人的5倍。

开头的时候已经说了:出货还是持仓,这是个很重要的问题。

通过联动效应分析可以作为决策的重要参考指标。

上图来自TradingView (15min线),能看到相关的联动效应吗?

看得到很明显不知道该怎么看,怎么处理这个繁杂的信号。

我将日本蜡烛图切换成线形图,并不断切换时间周期,以获得明晰的推理,请看下图。

数据和图形是用来验证一个猜想,猜想来自项目分析,来自对价格走势的观察,来自所谓的盘感,不管综合了多少参数考虑了多少因素,都要去求证,并得到一个对投资有用的结论。

这个结论是:

YFI与YFII有强联动关系

YFI价格先行,YFII价格随后跟上

延迟时间多为0.5-1h之间

这个强联动效应在中短期内适用

备注:强联动会在出现大的变化时候打破,比如创始人及团队出现重大刑事案件,比如社区分裂,比如BTC与ETH大跌三成等等都算是大的变化。

你只需要看第2和第3条就可以知道自己的投资策略,并且回答出本文开头时候的那个问题:加仓还是减仓?什么时候加减?

联动性效应是金融投资领域分析的最基本方法之一,只是在加密世界的草创乌托邦阶段人们的关注点总是太大,比特币和黄金的联动其实不是一个散户能够把握的。这也是所谓“宏观分析有效,但是宏观分析的难度较高,一般个人甚至机构都不具备这样的能力”。

我们要做的是在中短期的市场里获得相对稳定的高收益。这句话也有三个方面:

第一、中短期市场:在短期判断一个币种一只股票的涨跌不一定是准确的;

第二、相对稳定:是因为你没有去判断一个币的涨跌,而是协同看不同的交易对,但是他们又充满关联;

第三、高收益:高收益和高风险之间并没有强联系,只是一个口号一种安慰剂。如果之间有强联系的话,建议去澳门或者拉斯维加斯的赌场,去亲身体会一下宣传中的高风险和高收益之间的关系。高收益往往存在高风险,而高风险本身并不保证有收益——这句话的本源是这个。

总结:

本文不长却涉及了丰富的金融操作和投资理念,对应题目可以重点看文末的四点结论。

相关推荐