A股持续过万亿成交的背后 量化投资到底有多大影响?

对于A股来说,有一个朴素的逻辑:有量就有行情。从7月以来,A股成交量陡增,除了7月19日两市成交量低于万亿,其余的交易日,成交量均在万亿之上。

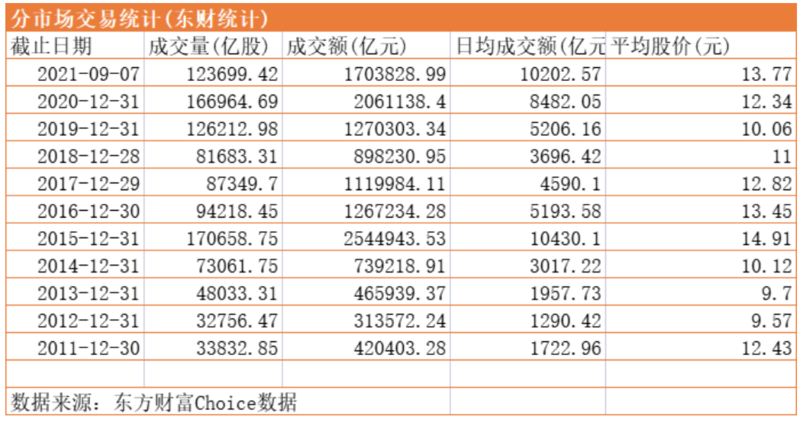

到9月7日收盘,A股已经连续35个交易日突破万亿,年内日均成交量也突破1万亿。

2015年A股115天成交量破万亿元大关,主要集中在4月至7月,这四个月次数分别为21、19、21和20次。

数据说明,2014年之后,大盘成交量突破万亿元大关是市场火爆的表现,基本都发生在牛市中,成交量达到万亿元是牛市确认的重要信号。这也是为何2016年至2018年,足足三年市场都没有成交量破万亿元的交易日。2019年共有12次成交量破万亿元的交易日,2020年达到48次。

A股有史以来成交量最大的20个交易日,排名前18的均是在2015年4月至5月,最高日为当年5月28日创出的23615.22亿元!

有如此巨大的成交量,势必有增量资金进场,关于资金的来源,有这么几种说法:

A股已经连续35个交易日成交量过万亿了,从2021年至今,日均成交量也正式突破了万亿关口。对于资金的来源,有这么几种说法:

1、北向资金:北向资金已经连续12天净买入A股了,450亿的样子,但是他们带来的成交量,日均约为1000亿。

2、融资融券:现在融资融券余额已经达到1.9万亿,逼近2015年的历史顶峰,融资融券对于个股的影响大约是30%的成交量,对于全市场,影响也不小,可能会产生3000亿的成交量。目前A股融资融券标的股的总市值超过80万亿,融资融券标的日均成交量超过1万亿。

3、增量资金:来源可能是银行理财资金、炒楼资金、储蓄资金等,对于这部分资金,比较容易统计的是公募基金的增量,年内已经超过1.8万亿。

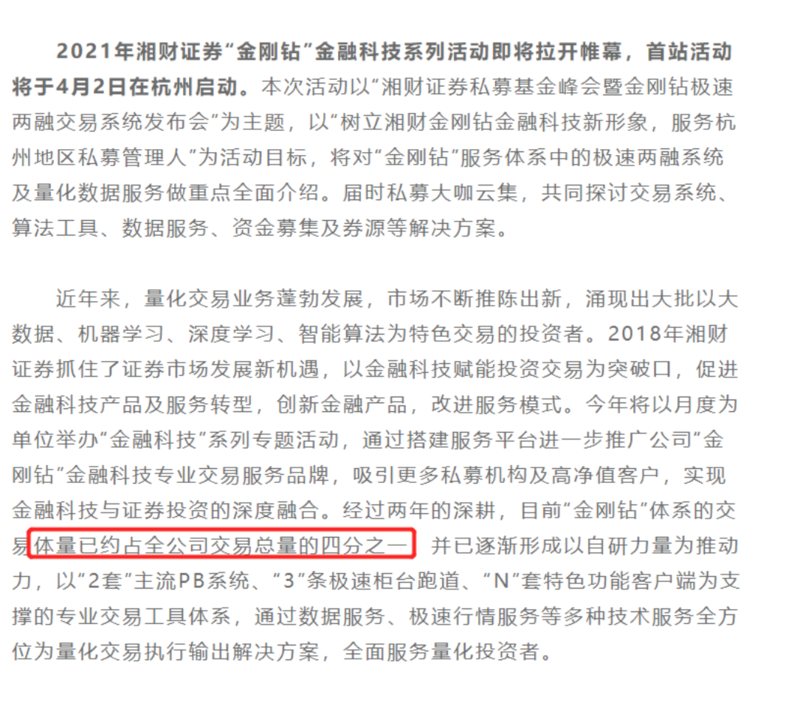

4、量化交易:量化交易是一种程序化交易策略,避免了人性对行情的主观影响。这在海外是很常见的交易策略,国内之前主要用在期货、期权市场,但从2020年以来,在A股开始流行。这部分规模到底有多大,目前不好推测,但有券商测算,约占市场日均成交量的四分之一左右,那么就有3000~4000亿的规模。

采取量化策略的包括北向资金、融资融券、私募基金等,现在有些券商也把量化交易作为一种投顾产品销售给高净值客户。最近A股量化投资又成了热词,不少量化基金销售火爆,有300亿规模的量化基金紧急封盘。据不完全统计,截至2018年,全球量化投资的基金规模已经超过3万亿美元,其中大约10%在国内。

量化交易是指以先进的数学模型替代人为的主观判断,进行程序化交易。人是感情动物,而机器不是。他们可以去执行各种反人性的交易。

在T+0和没有涨跌幅的市场里,也容易造成灾难。2008年金融危机时,美股就出现了很多个股一天之间跌幅超过95%的案例,在最近2年的港股市场上,也有很多闪崩个股,一天就跌去50%甚至更高,背后也是程序化交易作祟。

按理说在T+1的市场上,做量化是比较困难的。但也有变通的办法,大家还记得2013年8月份的光大证券乌龙指事件么?其实就是量化投资。光大乌龙指主要是对上证50ETF进行一二级市场的套利操作。目前A股没有实施T+0,个股波动还在可控范围内。那么什么样的个股可以去实施量化交易呢?

一是流动性好,二是股价波动有一定的规律性。目前A股T+1加涨停板制度,对于量化交易还是枷锁。但从20CM的创业板和流动性好这两点看,他们正是当下量化交易的温床。大家看看很多交易活跃的个股,尤其是换手率持续在10%以上的,就有很多的量化资金参与。

其实,中国电信,最近也是量化交易比价好的标的,4.53~4.54看起来1分钱微不足道,但是一天程序化交易了1万笔呢?虽然是大炮打蚊子,但日积月累,也能聚沙成塔。

所以,才有人说:如果说投资是一门艺术,那么量化让它走向科学。

(作者:丁臻宇 执业证书:A0680613040001)

相关推荐