以太坊2.0质押池的代币经济(上):何为质押代币?

本文分为上下两部分,介绍了什么是 staked ETH 代币 (即质押 ETH 所获得的代币),以及它们是如何运作的?

本文由 Collin Myers @StakeETH 联合撰写,并由 Cryptotesters 的 Lito Coen 以及 Superfluid 的 Francesco Renzi 编辑。

我们正处于一个充满创新与进步的时代。

我们不需要看太远,现在就有许多创新项目 —— 自 Eth2 Staking上线 以来,各种第三方质押平台争相推出 (https://cryptotesters.com/ethereum-staking-platforms)。有像 Binance 这样的中心化交易所,也有像 Rocket Pool 以及 StakeWise 这样的 DeFi 项目,并且各有不同。

尽管这些项目各有千秋,但是他们有一个共同点:他们都试图提供解决方案,以减少任何人在质押 ETH 时遇到的必要摩擦。这些摩擦有什么?

首先,质押 ETH 有一定的技术复杂性,这超过了一般用户的处理能力。再者,至少需要质押 32 ETH 才能运行一个验证者节点,在 ETH 价格不断上涨的情况下 (截至本文 ETH 价格约 1290 美元),这对普通用户来说是难以企及的数额。最后,质押的资金将会有 18 - 24 个月的锁仓期,这项安全措施旨在以安全且可控的方式从当前的以太坊区块链过渡到以太坊 2.0。

这三种限制加起来,将许多不那么熟练的用户从高回报率的以太坊质押市场排除在外。

质押池是如何解决这些问题的?

这就是以太坊 2.0 质押池的用处所在。他们累积多个用户的 ETH,并代表用户运行以太坊 2.0 的质押基础设施,从而使得任何人都能获得质押奖励,无论其技术水平或存款额度如何。

此外,他们通过铸造 ETH1 代币 (作为用户质押本金及其在 ETH2 链上获取的奖励的凭证) 来缓解质押所导致的流动性不足的问题。这些质押代币给持币者提供了机会:用户可以通过在二级市场如 Uniswap 上把代币换成 ETH,从而提前退出质押。他们还能够在 DeFi 中使用 staked ETH 代币 (比如在 Aave 中抵押)。

然而,代币模式在不同的池之间的实现不同,这无疑会给终端用户带来一些严重的影响。例如,Lido 的 stETH 代币与 StakeWise 的 stETH 代币并不相同,因此在二级市场上定价应该不同。同时,Rocket Pool 的 rETH 代币不同于 stETH 实现,就像 CREAM 的 crETH2、Stkr 的 aETH 等等。

简单来说,不同的池的代币机制存在许多差异,因此可能会造成混乱并给终端用户带来不良后果。然而,可以对这些差异进行分类和评估,找出某些池相对于其他池的优势。此外,这种比较分析为我们设计不同的评估方法奠定了基础,从而允许用户在不同的 Eth2 质押代币中获得价格效率。

本文旨在向社区普及不同质押池使用的代币经济类型。我们希望人们能够避免因对产品了解不足而损失惨重,并希望社区能够积极讨论,为在 Eth2 质押池行业中找到有效定价以及套利机会做出贡献。

在本文中,我们将揭开 staked ETH 代币化的神秘面纱,并举例子说明不同的质押池的代币是如何运作的。接下来的文章将重点关注对 staked ETH 代币的评估框架,以及分析代币设计的选择对不同协议的可组合性和可用性会有何影响。

Staked ETH 代币模型有哪些

主要分为两种模式:单一代币设计 (将质押本金以及奖励一起捕获至同一种代币中);双重代币设计 (将质押本金以及奖励分别捕获至两种不同的代币中)。

单一代币设计

单一代币结构基于一种再平衡/再定价代币概念。这种设计最常用,因其简洁性,大多数质押池都使用它。池子基于用户的存款,为用户铸造单一的代币,从而试图捕获在同一种代币下所累积的质押奖励和惩罚数额。可以通过两种方式完成:

在 Eth2 上累计的质押奖励与惩罚,会通过实时变化的代币余额表现出来 (因此被称为“再平衡”),在阶段 1.5 中,用户可以凭借其持有的 staked ETH 代币以 1:1 的比率赎回 ETH。

在 Eth2 上累计的质押奖励与惩罚,会通过代币价格表现出来 (因此被称为“再定价”),在阶段 1.5 中,一个单位的质押代币所能赎回的 ETH 随着池中的奖励和惩罚总额变化而波动。

举例说明这两种代币机制的差异:

1. 余额变化:在池中存入 1 ETH,获得 1 枚 staked ETH 代币。

随着池中的奖励和惩罚总额的增减,每位参与者在池中的代币余额也会相应变化。如,1.1 ETH = 1.1 staked ETH 代币余额。因此,用户的质押奖励将被捕获,其地址上的代币余额将不断增加,由池子为用户铸造。等到阶段 1.5,所有 staked ETH 代币将以 1:1 的比率赎回 ETH。

使用该设计的有 Lido Finance 和 Binance。

请注意:staked ETH 代币的余额始终等于池中 ETH 的数量;在整个质押期间,汇率保持为1。

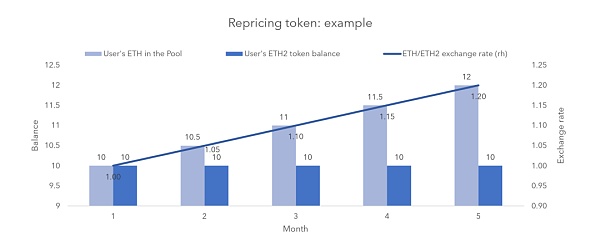

2. 价格变化:在池中存入 1 ETH,并根据同期 ETH/ETH2 的代币汇率获取相应的 staked ETH 代币。

池中给定的汇率由池中 ETH 与代币总数的比例决定,并根据池中累计的奖惩总额变化。

假设存款时的汇率是 1,即池子还没有获得任何奖励,则 1 ETH = 1 枚 staked ETH 代币。

随着池中的奖励和惩罚总额的增减,用户的 staked ETH 代币余额将保持不变,但是每个 staked ETH 代币在池中所能赎回 ETH 的数量将会改变。换句话说,1 枚质押 ETH 代币 = 池中的 1.1 ETH。

因此,每枚 staked ETH 代币的价格从 1 ETH 变为 1.1 ETH,这代表着用户的质押收益。到了阶段 1.5,用户将以最终的 ETH/ETH2 比率,凭借所持有的 staked ETH 代币赎回 ETH。

使用这种模式的有 Rocket Pool、CREAM、 Stkr 和 StaFi.

请注意,汇率的变化 — 它记录了用户质押奖励的增长。

尽管这两种单一代币设计使用不同的机制来反映收益的累计情况,但是它们有一个共同点:将存款以及奖励捆绑在同一个代币中。 这意味着用户任意时候在市场上购买或出售该代币,或者通过质押获得代币,都是在接收/出售存款本金和过去池中积累的任意奖励。

我们会在另一篇文章中继续讨论这样设计会带来的影响,但是用户在评估不同的质押池时应考虑其设计因素,因为这决定着用户对质押年化率的预期以及对代币在二级市场定价的预测。

双重代币设计

相反,在双重代币结构下,有两种再平衡的代币 (分别映射存款和奖励)。

用户在池中的存款 (有人喜欢称之为本金) 映射在 (deposit ETH token) 存款 ETH 代币中。与其他再平衡代币一样,根据用户存入的 ETH,以 1:1 的比率被铸造出来。

用户地址中的 deposit ETH 代币不会增长,而是会生成 rwETH (reward ETH) 代币,按照 1:1 的比率映射用户在池中收益的增长。这些代币的总和组成用户的全部质押余额,可以在以太坊地址之间自由转换,并且和单一代币一样可以在智能合约中使用。

举例说明:

1. 双重代币:在池中存入 1 ETH,然后获得 1 枚 deposit ETH 代币 (stETH)。

随着池中奖励的增长,deposit ETH 代币的余额保持不变。然而当它出现在用户的地址中,就会触发 reward ETH 代币 (rwETH) 的生成,以映射池中收益的增长。只要用户持有 deposit ETH 代币,地址中就会产生 reward ETH 代币。

到了阶段 1.5,不管是 deposit ETH 代币还是 reward ETH 代币,都能以 1:1 的比率赎回 ETH。

使用双重代币设计的质押池只有 StakeWise 。

请注意,deposit ETH 和 reward ETH 代币的总数总是等于池中 ETH 的总数;两种代币的汇率均为 1。

双重代币结构允许创建一种类似于债券动态的新型混合工具,但是区别在于,双重代币将质押余额分配到不同的应计价值以及不同的现金流预期 (本金和利息) 中。

比如,当用户获得奖励代币时,他们可以在本息分离债券市场 (STRIPs market) 中逐渐出售 reward ETH 代币,有些用户就可以不用亲自质押也可以获得质押红利了。

(上部分完,下部分将阐述质押代币的运作方式)

来源 | StakeWise

原文链接:

https://stakewise.medium.com/the-tokenomics-of-staking-pools-what-are-staked-eth-tokens-and-how-do-they-work-2b4084515711

相关推荐