加密货币行业洞察:简析 NFT 与资产上链流程、前景及挑战

NFT 交易情况及发展阶段

目前,NFT 生态已经初具规模,主要涉及基础设施、去中心化域名、交易市场、虚拟世界、游戏、DeFi+NFT、收藏品七个类别,主流项目数量超过 200 个。

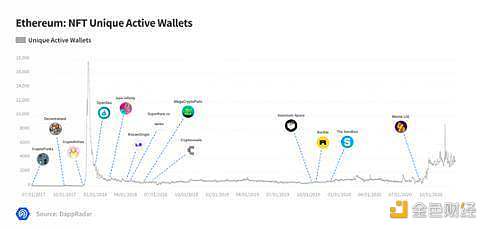

图表 1 source: DappRadar

总体来看,当前全球 NFT 市场处于发展初期,自 2017 年诞生,NFT 在经历了 2018 年的急速成长期后,2019 年的 NFT 的市场规模发展相对缓慢。在 2020 年,NFT 市场规模预计将迎来接近 50% 的增长。

具体而言,2017 年 NFT 市场交易规模仅为 3 千万美元左右,2018 年约为 1.8 亿美元,2019 年约为 2.1 亿美元,预计 2020 年可突破 3 亿美元。

图表 2 source: DappRadar

目前,NFT 生态项目大多数集中于以太坊,在 BTC、COCOS、EOS、IOST 等公链分布相对很少。虚拟世界 Decentraland 和游戏 CryptoKitties 分别占据历史累计交易总额前两名,均超过 3700 万美元,二者交易量之和超过总量半数。

NFT & 资产上链

资产上链就是将物理世界的实物资产以及产生于数字世界中的资产映射到区块链上生成数字凭证,这些资产包括汽车、房屋、石化用品、股票和金融证券、优惠券、数字收藏品、对某些资源的访问和订阅权、知识产权等。现实世界中的实体资产在完成「上链」过程后,资产对应的数字凭证的持有者就是实际意义中实体房产产权的持有者,就像房产证与房屋产权所有人之间的关系。这种权利关系受到法律保护。将资产上链主要分为以下三步:

把资产登记到链上——类互联网模式的资产上链。把资产登记到链上,是所有资产上链都必须要经历的一个过程。把资产登记上链之后,直接对全社会公开,可以享受区块链本身的不可篡改特性,可以避免第三方登记机构作恶带来的负面影响,这种上链登记本身甚至是可以得到司法认可的。登记是为了确权,确权是为了交易,交易天然就是资产的属性。(预言机)

利用区块链进行分布式记帐与跨系统结算——类联盟链模式的资产上链。区块链可以提供一种分布式记账的模式,大家可以在密码学知识的保护下,既把数据与其它部门共享,又能保证数据为自己所有,通过分布式记帐,达到跨部门之间的合作与实时结算。这种情况下也需要用到区块链,这里涉及到的资产当然也属于资产上链,很多联盟链都正在朝这个方向努力。

实体资产 Token 化——公有链模式的资产上链。实体资产 Token 化,直白点说,就是实体资产发币。这里说到的 Token 不一定需要上交易所,只是通过 Token 的量化和可编程功能实现对其的管理,比如分红、转让、回购、注销等。对于绝大多数资产,NFT 将会是比 ERC20 更好地 Token 标准。可以针对不同的资产发行相对应的、唯一的 NFT。

尽管目前来看 NFT 的发展潜力无限好,被认为是继 DeFi 项目后具有重大突破性的项目,但是期间仍存在瓶颈。相较于 DeFi 项目,其生态完成度还远远不够,各类项目在投资逻辑、业务逻辑、流通逻辑等方面均存在较大差异。

图表 3 source: DappRadar

最近火热的加密艺术在某种程度上可以被看作是资产上链的过渡形态,但在 NFT 与加密艺术收藏品对标时,广大投资者对其的认同度很低。主要原因可能有以下几点:

这可能是由于投资者不仅需要跨越实体、虚拟之间的认知障碍,包括对应关系、收藏方式等;

同时,还需要考虑供需关系带来的链上与链下的稀缺问题;

对于 NFT 的安全问题,因为其涉及投资与交易的问题,因此还需加强资产管理方面的安全问题,政策监管的问题。

@FL: 目前,已经有多个项目在资产上链方向取得了一定进展,甚至包括著名的 DeFi 项目 Maker、Aave 也在尝试将实体资产引入链上。而相比于当前的 DeFi 市场,现实世界资产规模无疑是非常巨大的。

但资产上链的难点或阻力并不在于区块链技术本身,而在于现实世界法律体系完善程度。区块链技术兴起只有数年时间,当前的法律法规并不能完全适用于区块链世界。即使目前房地产、票据、股票等资产完成了上链,但由于在大多数地区并无明确的法律或者法规来承认其有效性。当发生纠纷时,维权过程想必会是非常艰难的。

相关推荐