巨·研究 | 巨丰重点跟踪行业半月刊 医药板块机构关注度大幅下降

行业研报看不懂、行业趋势不会把握……不用担心,巨丰投顾“巨·研究”来帮助。每月月初和月中,这里有全行业的透析,用简单通俗的语言,让你对行业全盘掌握;

摘要:

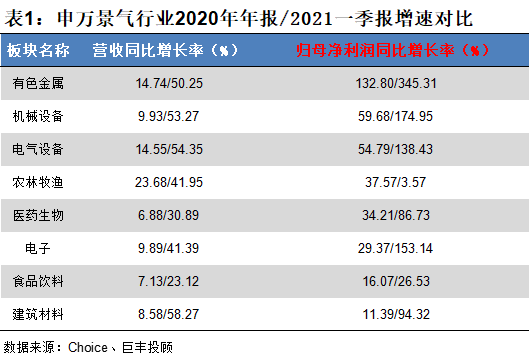

从2020年年报和2021年一季报业绩来看,有色金属、电气设备两大行业营收与净利润增速均实现两位数增长。

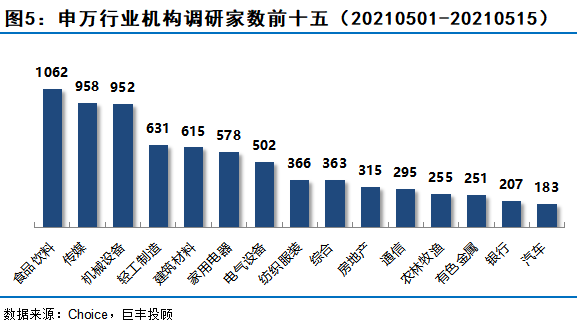

医药板机构关注度大幅下降。食品饮料、传媒、机械设备板块为机构调研前三;

美CPI高位抑制全球资产价格表现

第一部分:行业景气度综述

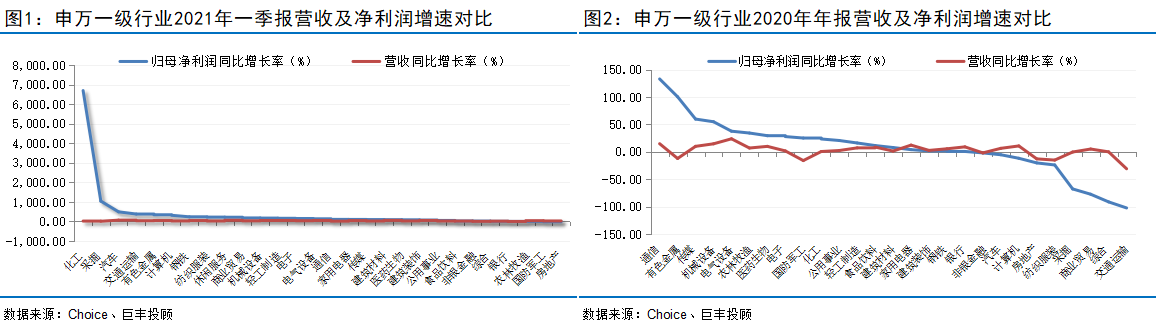

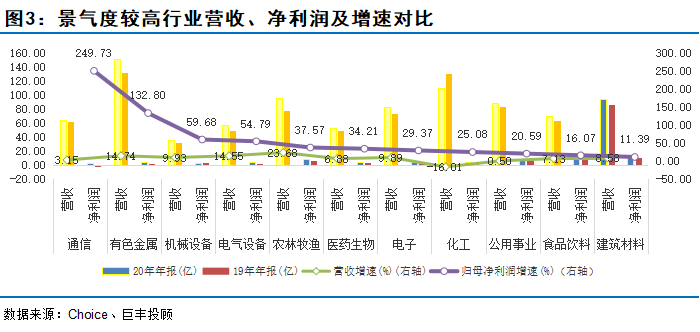

申万二十八个一级行业中,2020年年报及2021年一季报显示,有色金属、电气设备景气度最好,营收与净利润均实现超两位数增长。除有色和电气设备之外,机械设备、通信、农林牧渔、医药生物、电子、化工、公用事业、食品饮料、建筑材料等板块实现营收与归母净利润正增长。净利润实现超两位数增长,营收实现正增长的有医药生物、电子、公用事业、轻工制造、食品饮料、建筑材料、食品饮料、国防军工等。

其中,有色金属板块表现最为突出,2020年度营收与净利润实现14.74%与132.8%的超过两位数增长,2021年一季度景气继续向好。电气设备板块延续2020年三季报的高增长态势。

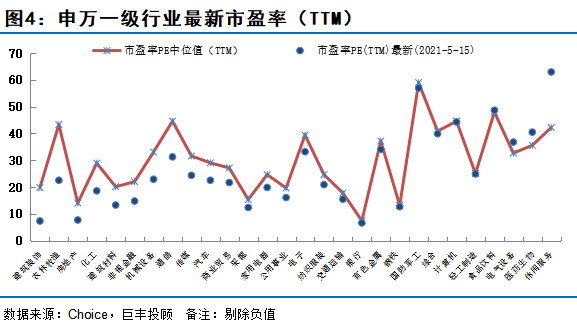

最新行业市盈率显示,食品饮料、电气设备、医药生物、休闲服务等板块市盈率超过中位值,估值在偏高区域;轻工制造、计算机、综合、国防军工、钢铁、有色金属等板块估值逼近中位值;建筑装饰、农林牧渔、房地产、化工、建筑材料、非银金融等板块估值远低于中位数,存在估值回归需求。

第二部分:近半月申万行业及重点跟踪行业动向概览

行业机构调研家数

近半月,机构调研家数最多的前五大行业分别为食品饮料、传媒、机械设备、轻工制造、建筑材料。与上期机构调研行业前五名对比来看,食品饮料、机械设备、轻工制造等板块机构关注度提升,医药板块机构关注度大幅下降。总体上,机构关注度较上期提升的板块有机构设备、建筑材料等;关注度较上期有所下降的板块有医药生物等。

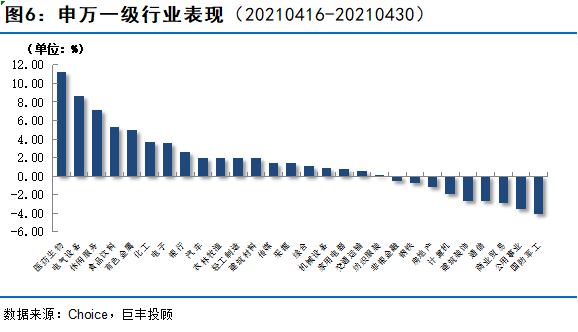

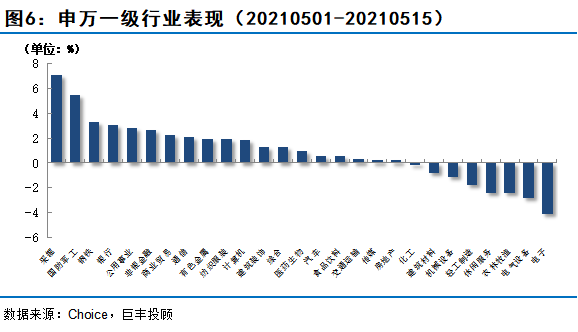

行业表现

从市场表现来看,5月份前半个月,两市总体反弹为主,但板块之间依然存在分化现象,结构性行情依旧。涨幅居前的板块主要为采掘、国防军工、钢铁、银行、公用事业等。跌幅居前的板块有电子、电气设备、农林牧渔、休闲服务、轻工制造等。市场呈现出一定的轮动效应。

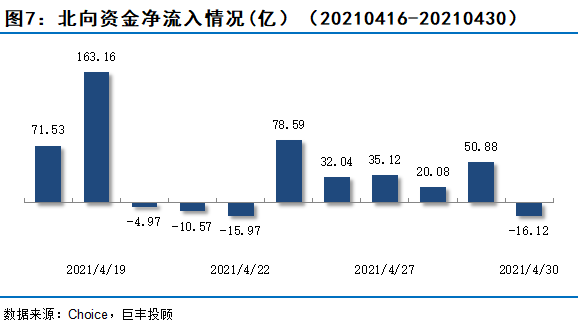

资金表现

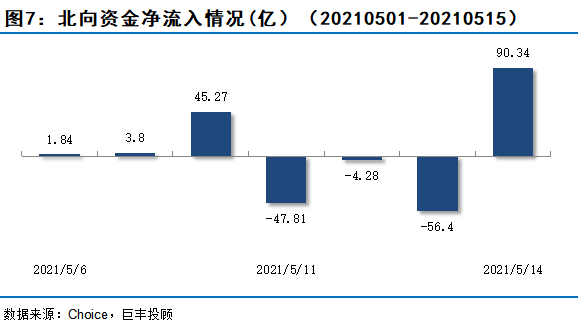

5月份前半个月,北向资金净流入32.76亿,日均净流入4.68亿,与上期日均流入36.71亿相比,流入幅度大幅减缓,显示外资在市场弱势震荡方向不明时的谨慎情绪,随着市场形成弱势区间向上突破,外资进场转为积极。

巨丰重点跟踪行业要闻动态

科技领域

1.中芯超预期反应晶圆厂景气

中芯国际发布财报,Q1 大幅超预期,受益于产能增加、稼动率和 ASP 提升, 2021Q1 收入环比增加 12.5%,同时毛利率也受益行业景气环比提升 4.7 个百分点。其中智能手机以外的收入占比达到 65%,较 2020 年提升 10 个百分点,手机以外的智能终端数字化正在加速推进,PC 平板、智能家居、服务器和数字货币等,成为公司业绩超预期的主要动能。

金融与经济领域

2.央行开展1年期MLF操作1000亿元 利率持平

央行今日开展1000亿元中期借贷便利(MLF)操作(含对5月17日MLF到期的续做),利率维持在2.95%不变;开展100亿元7天期逆回购操作。数据显示,今日有200亿元逆回购和1000亿元MLF到期。

消费领域

3.信通院:中国4月手机出货量2750万部,同比下降34.1%

中国信通院发布数据显示,中国4月手机出货量2750万部,同比下降34.1%。4月份,国内市场5G手机出货量2142万部,占同期手机出货量的77.9%。

4.4月乘用车销量同比增长12.4%

乘联会数据显示,4月乘用车市场零售达到160.8万辆,同比增长12.4%,环比则下降8.3%;其中,新能源乘用车零售销量达到16.3万辆,同比增192.8%,环比下降12%。芯片缺货影响干扰厂商排产,不利于5月零售增量。

第三部分:板块机会点评

1、美CPI高位引发加息担忧 抑制全球资产价格表现

科技股为市场主流品种之一。受估值较高,业绩窗口期业绩表现并不亮眼以及流动性收紧倾向影响,科技股在2020年7月后普遍没有较好表现,然而估值降低,景气度好,国内对于科技国产替代的需求支撑,优质科技股中长期依然具备较大的确定性。

消费电子方面,4月份智能手机出货量不及预期,第三方机构调低全年全球智能手机出货量,目前消费电子板块普遍遭遇深度调整,而年初台积电等行业预计均显示行业景气度向好,预期下调但行业景气度依然向好,消费电子目前估值相对合理,可适当加仓。

对于科技自主可控,估值普遍较高,在流动性不松和趋紧阶段,业绩驱动成为市场的主要驱动力。继续重点关注公司技术与国际差距逐渐缩小、国内业务提升空间大、盈利预期稳定、估值合理的科技股。

需要注意的是,美4月CPI报4.2%,远超预期3.6%和美联储2%的目标,全球资产价格波动较大,不过4月金融数据显示我国率先收紧流动性,降低杠杆,对于全球资产价格波动提前准备,科技板块总体持谨慎乐观情绪。

2、汽车行业景气度向好 食品饮料、医药等大消费核心资产迎分化

2020年7-8月份,我们不断提示汽车板块的机会。8月份汽车类消费增速连续两月实现两位数增长,结合中汽协汽车销量数据来看,随着经济的持续恢复,汽车消费在经历了连续三年的下滑后,呈现良好的复苏态势,行业拐点越来越明晰。

中汽协预计2021年新能源汽车销量将同比增长40%,2020年或将是中国汽车市场的峰底年份,2021年将实现恢复性正增长,汽车销量有望超过2600万辆,同比增长4%。汽车板块重点关注的一是上游动力电池品种,二是产业链齐全、产品火爆的整车企业,三是智能汽车涉及的软硬件企业。不过需要注意的是,汽车板块目前估值水平为80%,相对偏高,短期择时上来看,并不是好的时机,但长期方向相对明确。

对于跨周期资产如食品饮料、医药和家电等大消费板块,优质标的作为核心资产在深度调整后近期展开反弹,食品饮料、家电板块估值水位在90%以上,估值依然不低,医药板块估值在中位数略偏上,重点关注业绩良好的核心资产标的,更大可能会用时间换空间。

3、继续关注顺周期板块中的中长期品种

4月信贷数据显示企业中长期贷款依旧向好,企业发展信心较好,央行回复3月金融数据紧信用稳货币的政策操作组合拳有助拉拉长复苏周期,对于经济复苏顺周期板块形成支撑。

中长期看,发展趋势明确的光伏、风电、新能源汽车等板块及核心标的确定性高,在全球市场波动走稳的情况下,依然具备良好的低吸机会,可长期跟踪。近期随着欧美国经济复苏顺周期逻辑走强,有色、钢铁等品种跟随走高,然而美CPI高位引发市场对美联储提前收紧货币流动性的预期,全球资产价格波动潜在风险尚未解除。免责声明:陕西巨丰投资资讯有限责任公司(以下简称"巨丰投顾")出品的所有内容、观点取决于市场上相关研究报告作者所知悉的各种市场环境因素及公司内在因素。盈利预测和目标价格的给予是基于一系列的假设和前提条件,因此,投资者只有在了解相关标的在研究报告中的全部信息基础上,才可能对我们所表达的观点形成比较全面的认识。巨丰投顾出品内容仅为对相关标的研究报告部分内容之引用或者复述,因受技术或其它客观条件所限无法同时完整提供各种观点形成所基于的假设及前提等相关信息,相关内容可能无法完整或准确表达相关研究报告的观点或意见,因而仅供投资者参考之用,投资者切勿依赖。任何人不应将巨丰投顾出品内容包含的信息、观点以及数据作为其投资决策的依据,巨丰投顾发布的信息、观点以及数据有可能因所基于的研究报告发布日之后的情势或其他因素的变更而不再准确或失效,巨丰投顾不承诺更新不准确或过时的信息、观点以及数据,所有巨丰投顾出品内容或发表观点中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。巨丰投顾出品内容信息或所表达的观点并不构成所述证券买卖的操作建议。相关内容版权仅为我公司所有,未经书面许可任何机构和个人不得以任何形式转发、翻版、复制、刊登、发表或引用。

相关推荐