头等仓深度解析:DODO为什么值得关注?

DODO 是2020年8月上线的DEX,目前已经部署在以太坊网络和币安智能链上。DODO自创了PMM算法,这种算法可以有效提高资金利用率和降低交易滑点,并且算法中的参数可灵活调整,能够覆盖多种应用场景。DODO目前占以太坊网络DEX约3%的市场份额,是币安智能链上最主要的DEX之一,未来将在多条公链上部署协议。本研报为 DODO赞助发布 的免费研报(非财富代码研报),研报内容完全由头等仓独立攥写,头等仓极力确保研报内容真实、中立、客观,同时为避免对读者产生误导,凡是由项目方赞助发布的免费研报均不提供任何投资相关的建议,本研报旨在能帮助读者们快速,深度地了解项目,帮助大家做出更好的投资决策。

项目概要

DODO本质上属于用户对资金池交易(点对池交易)的DEX,于2020年8月正式上线,最初部署在以太坊网络上,2021年2月上线币安智能链公测版本。

DODO的主要特点是其自创的PMM(主动做市商)算法,这个算法有3个核心点:

1)引入了一个参考价格,可以将大部分流动性聚集在参考价格附近,从而提高资金利用率并有效降低滑点。这个参考价格可以是固定值,也可以引用预言机报价;

2)资金池的斜率k可以灵活设置,k值越小,同一笔交易的滑点越小;

3)参数k和引入的参考价格i可以灵活设置和组合,从而创建适用于不同场景、不同代币的资金池,包括Bonding Curve代币发行池、等价代币发行众筹池、普通AMM池、类似于Curve DEX的稳定币兑换池等。

目前DODO稳定币池能提供最佳价格。此外,DODO还开发了智能路由,每个交易对都会在其他DEX上进行询价以寻找到市场上的最佳报价。

DODO的PMM算法需要注意一点,需要引入外部报价时,对外部报价的即时性要求极高。否则当引入作为参考价格的外部报价与市场价格出现价差时,流动性提供者需要承担更大的做市风险,这个问题在以太坊一层网络上比较明显。但是,当DODO集成了以太坊二层网络或是部署在其他网络速度更快的区块链时,可以缓解或避免价差的问题。

相较于AMM DEX流动性均匀分配的方案,DODO的资金效率更高,对于流动性提供者更加友好,但是由于DODO欠缺一定品牌知名度,交易量和交易用户数还比较有限,从而为流动性提供者带来的交易费用收益也有限,因此DODO的总锁仓量和交易量都还没有实现更大的突破。相较于Uniswap v2,DODO的资金利用率更好、配置更灵活,因此更适合专业做市商;而相较于Uniswap v3,DODO的无常损失更小,池子中的交易费是均分的,因此又更适合个人做市商。因此长远来看,DODO还有更大的发展潜力。

由于以太坊上DEXs头部虹吸效应愈加明显,中部和尾部的DEXs无论是在交易体验还是其他附加功能方面都面临愈加严酷的考验。DODO的算法决定了它能够使用更多的应用场景,最近宣布的NFT也具有创新性,除此之外,团队还增加了多链的部署计划,想要在DeFi生态还未成熟的其他公链上寻找新的市场和开拓业务。

DODO代币总量为10亿枚,流通量约10%。团队在新的经济模型中引入会员制度,本质上是增加代币锁仓并减少实际流通量的手段,会员权益还在陆续完善中。截至2021年3月15日,DODO已锁仓约1,690万枚。

基本概况

1. 项目简介

DODO是创建于2020年8月的DEX,采用了其自创的PMM(主动化做市商)算法,原理是引入一个参考价格,将流动性聚集在参考价格附近,从而提高资金利用率并降低交易滑点。DODO PMM算法另一个特点是能够灵活设置参数,从而满足不同用例。目前DODO交易份额占以太坊DEX市场总额的3%。

通证:DODO代币总量为10亿枚,目前流通量约10%。代币主要用于治理,DODO持有人还可以按照规则获得一定收益。

2. 基本信息

项目详解

1. 团队

雷达熊,联合创始人兼CEO,毕业于北京大学,主修空间物理学和经济学。雷达熊在区块链技术和DeFi方面拥有丰富的专业知识和经验。他曾是DDEX团队的智能合约工程师和交易所的流动性业务负责人。

代世超,联合创始人兼CMO,毕业于南开大学,曾在DDEX负责市场推广和品牌建设,也是中国社区最早科普DeFi的先行者,创建了DeFi The World,在内容和品牌建设方面有较丰富的经验。

王琦,联合创始人兼COO,此前创立了去中心化预言机DOS Network。他曾在Oracle和Pure Storage担任技术主管。王琦拥有卡耐基梅隆大学的计算机工程硕士学位。

2. 资金

投资机构

种子轮:Framework Ventures和DeFiance Capital领投,其他投资机构包括SevenX Ventures、Maple Leaf Capital。个人投资者包括:Alexander Pack(蜻蜓资本联合创始人),Robert Leshner(Compound的创始人),Bobby Ong(Coingecko的创始人),Jason Choi(The Block Crunch加密播客创始人),Spencer Noon。

私募:Binance Labs(币安实验室)、PANTERA Capital、Three Arrows Capital(三箭资本)联合领投,其他跟投机构包括Galaxy Digital、Coinbase Ventures、IOSG Ventures、专业做市机构CMS Holdings、Alameda Research、Shata Capital、Distributed Global、Primitive Ventures、D1 Ventures、LongHash Ventures、The Force Partners。SevenX Ventures、Framework Ventures、DeFiance Capital在私募轮追加投资。

部分投资机构背景较强。

资金

表2-1 资金

3. 代码

图2-1 DODO代码提交情况

DODO产品在2020年8月上线。2018年至2019年间出现的代码提交是因为DODO的代码库中使用了snapshot、consenlabs/token-profile、ConcourseOpen/DeFi-Pulse-Adapters、HydroProtocol/ethereum-tx-sender子代码库。这些子代码库属于正常引用。

图2-2 DODO合约代码提交

4. 技术

概述

DEX(Decentralized Exchange,去中心化交易所)就是去掉传统交易所一切可去除的中心化环节,包括撮合和清算。无论是中心化交易所还是去中心化交易所都需要足够的流动性,保证用户获得尽可能好的交易价格。流动性越好,人们获得更好的交易价格的可能性越大。

流动性提供者又称为做市商。做市商(Market Makers,MM)是指,为市场提供大量买卖挂单的个人或者机构,主要目的不是在代币价格的涨跌中获利,而是为了获取最高出价(买一)和最低卖价(卖一)之间的价差(Spread)。做市商为整个市场提供了流动性(Liquidity)。

目前DEX中做市商主要分为2种:1)专业做市商,订单簿DEX主要由专业做市商提供买卖挂单;2)个人做市商,向流动性池(交易对池)存入自己持有的代币,买卖价格通常由算法决定。AMM DEX内流动性很大一部分来自于个人做市商。

专业做市商和个人做市商最大的区别在于专业做市商有能力针对不同的市场情况或代币种类采用不同的做市策略。由于在AMM DEX中,单位资金的效率是相同的,因此订单簿DEX更适合专业做市商。

PMM(主动化做市商)

DODO本质上是用户与资金池交易的DEX,PMM(Proactive Market Maker,主动化做市商)是DODO开创的算法。

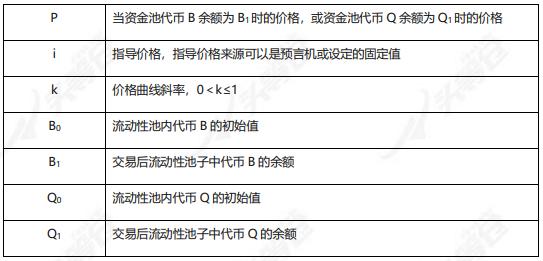

DODO的PMM算法公式如下:

DODO算法的核心点有3个:

1)引入参考价格;

2)通过灵活设定参数k,达到提高资金利用率的效果,提高资金利用率过程如下:

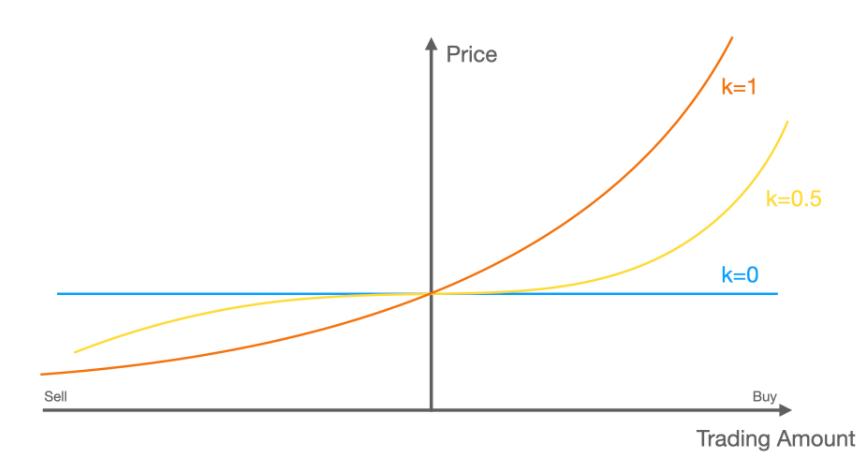

假设i值固定,且已知0<k≤1。当k=1时,DODO PMM算法与AMM相同,流动性在“0~正无穷”之间均等分布;当k值不断接近0时,流动性会越来越集中参考价格i附近。也就是说,k值从1到0的调整过程就是流动性在价格“0~正无穷”之间均等分布到流动性越来越集中在参考价格附近的过程。在前提条件不变的情况下,k值越小,流动性的利用率越高。

当k设为不同值时,得出以下价格曲线:

图2-3 DODO价格曲线1

3)可以利用PMM算法k值和i值灵活设定和组合,创建不同的资金池去适用不同代币种类和应用场景。

用例1:DODO经典池

K设置为<1且≠0,i设为外部市场价格,这称为DODO的经典池。目前DODO在以太坊网络上的流动性池主要为经典池,适用于主流代币。

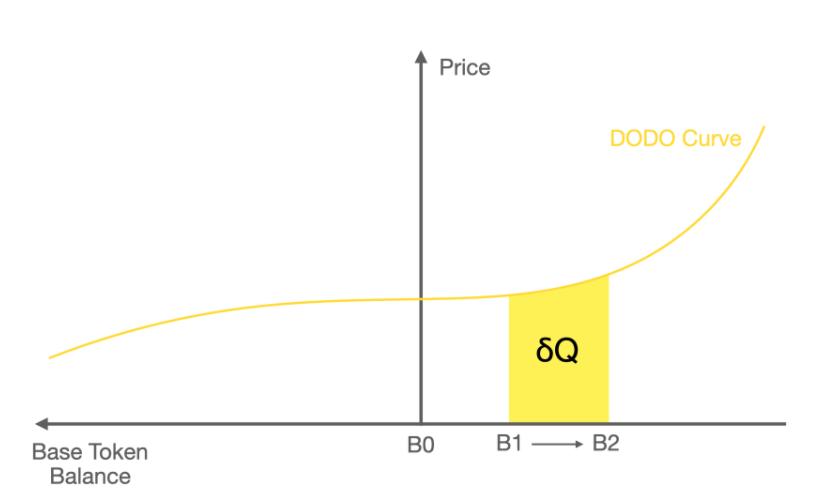

假设当k=0.5时,DODO得到图2-4的价格曲线:

图2-4 DODO价格曲线2

此时购买(B1-B0)个代币B,代币B的平均价格公式简化后为:

举例来说,一个流动性池是ETH-DODO,假设做市商存入资产池DODO的初始数量为1,000(价格为10 USD),ETH的初始数量为10(价格为1,000 USD),此时外部报价每1个DODO兑换ETH的价格i=0.01,此时流动性池子中总价值为20,000 USD。

假设,用户要用100个DODO购买ETH,交易过程如下(不考虑交易手续费):

1)用户将100个DODO交给智能合约;

2)根据公式,那么此时P=0.009545;

3)智能合约中每1个DODO可以兑换0.009545个ETH;

4)用户得到0.9545 ETH;

5)资金池中剩余1,100 DODO和9.0455 ETH,此时流动性池子中的总价值为20,045.5 USD。

所以现货价格显示用户能够用100个DODO买到1个ETH,但实际上100个DODO只买到了0.9545个ETH,那么有效价格就是1.04766,滑点为4.766%。此时,DODO池中100个DODO可兑换0.8223 ETH,这个价格与市场价格存在套利空间,套利者会使用ETH兑换DODO,使DODO内的价格回到100:1。

在上述例子的前提是外部报价准确,但是现实中外部的报价是延迟的,因此可能存在以下两种可能性:

1)外部报价低于市场价格:外部报价为0.01时,市场价格提高为0.012(ETH价格下跌或DODO价格上涨),也就是说100个DODO实际可以购买1.2个ETH,而在DODO内部仍然只可以购买0.9545个ETH,因此此时的滑点为24.55%。在这种情况下,DODO可以通过智能订单路由通过其他DEX完成订单,但是需要承担更高的Gas费用。

2)外部报价高于市场价格:外部报价仍然为0.01,市场价格降低为0.09(ETH价格上涨或DODO价格下跌),也就是说100个DODO仅可以购买0.9 ETH,用户在DODO中的交易比市场上的价格多获得0.0545个ETH。那么流动性提供者就会多损失0.0545个ETH。

在经典池中,由于参考价格需要外界喂价,而喂价延迟会导致存在DODO内和外部市场存在价差,因此DODO的流动性提供者需要承担更大的做市风险。但是以太坊二层和其他网络速度更快的公链上可以有效缓解或解决外界喂价延迟的问题,从而降低DODO经典池中流动性提供者的做市风险。

用例2:

当k=0或无限趋近于0时,P=i,指导价格i设为1时,报价将一直无限接近于1,此时算法用于1 : 1兑换的代币,即稳定币之间兑换。DODO的稳定币池是目前以太坊上滑点最小的池子之一,并且滑点小于Uniswap(兑换数量为979,003)和Curve(兑换数量为999,367)。

图2-5 DODO稳定币兑换

用例3:

当k=1时,DODO的曲线与AMM相同。这类池子适合用于长尾代币和项目方发行代币,便于进行价格发现。而DODO的优势在于,项目方进行代币发行时,交易对中两种代币比例可以随意设置,对资金少的项目方比较友好。

参数灵活设定还可以与DODO的私有池功能结合,实现更多用例。

智能订单路由

智能订单路由(Smart Trading)是一个能够找到最优化的订单路由,可以从汇总的流动性来源中智能找到最佳的订单路线,从而获取最佳价格。目前智能路由的路线包括DODO内部所有资金池、Uniswap、Sushiswap、Bancor、0x Protocol、Balancer、

Kyber。

5. 产品

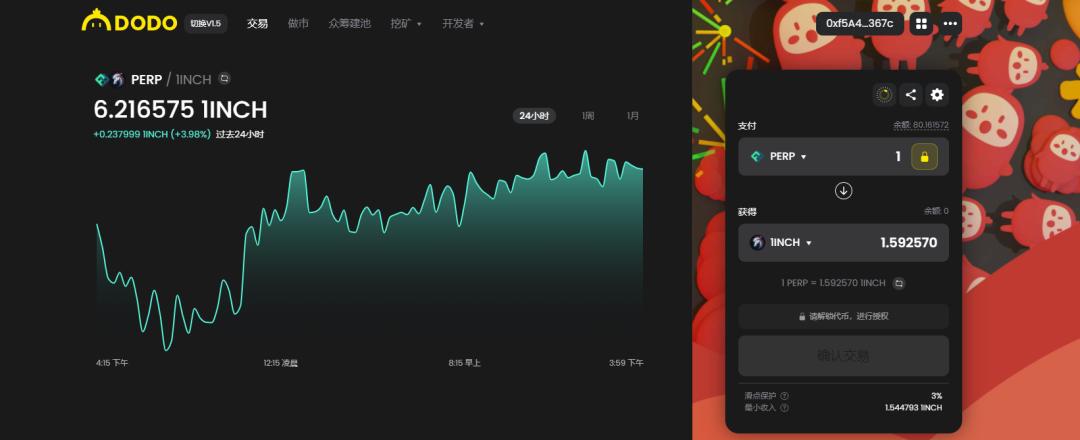

DODO的主要产品是以太坊网络和币安智能链上的网页版App,主要功能包括交易代币、管理流动性池、众筹等功能。

交易

DODO支持同一网络上两个任意代币之间进行交易。公有池的手续费大多收取0.3%费用,私有池的手续费由创建人设定,路由至其他DEX完成的交易DODO不收取费用。

图2-6 DODO v2用户界面

资金池

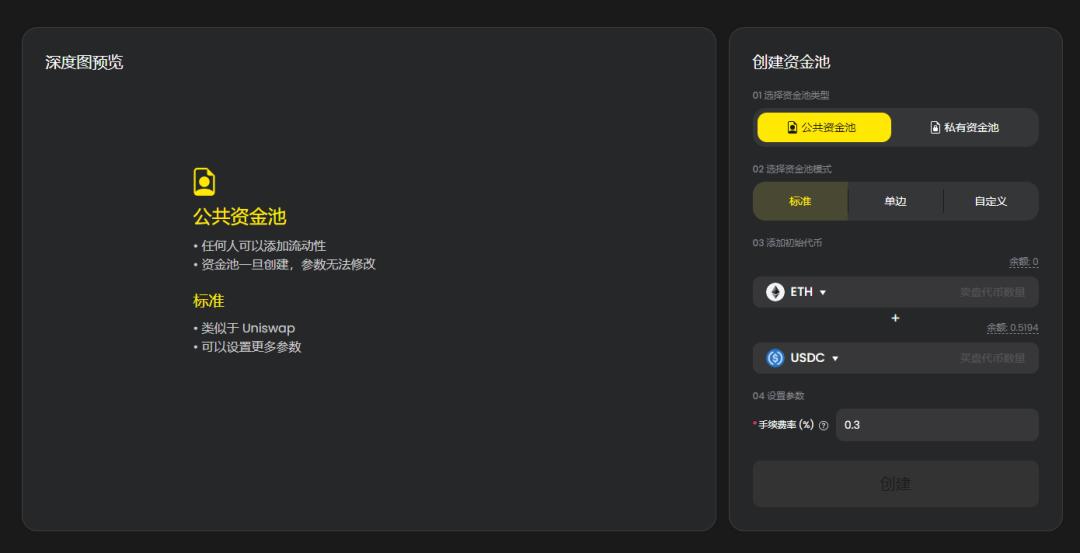

任何用户都可以在做市界面选择在已有的资金池添加流动性或创建新的资金池,由于算法特性,DODO支持单边做市。同一交易对可以有多个资金池。资金池有2种类型:公共池和私有池。

私有资金池:由一个控制者地址管理,只有这个地址可以添加/删除池子流动性和调整资金池参数;

公共池:任何人可以添加流动性,资金池一旦创建,无法修改参数。

参数:手续费率、滑点系数、最低成交价(交易对的初始价格)等。

图2-7 创建流动性池界面

在这种功能下,专业做市商可以创建属于自己的资金池,所有参数都可以调整,做市商可以根据他的判断为资产灵活定价。此外,项目方可以利用私有池进行代币发行,根据自己代币发行方案随时改变算法参数从而调整代币发行价格,并且可以只作为卖方发行。

众筹池

众筹池是用于去中心化发行代币的流动性池,在这种代币发行方式下,所有人都有参与众筹的资格,并且获得代币的价格相同。

创建众筹池过程:

1)项目方提供一定代币量,指定代币发行单价、发行额度、发行期限。发行额度不能高于提供代币量的50%。

2)用户充值指定代币进行认购。如果用户充值的资金量大于代币分配额度,那么按照个人资金量占资金总量的比例分配代币,超募的部分退回给用户。

3)众筹结束后,自动创建公共池,开盘价格为众筹价格,开盘后存在流动性保护期。在流动性保护期期间,项目方无法提出代币,以确保较少人参与众筹时,公共池有足够的初始流动性。

DODO NFT

DODO NFT功能利用PMM算法为NFT提供新的定价和流动性解决方案。

DODO NFT的原理是将NFT碎片化,再将碎片转为ERC-20代币,从而建立一个流动性池。过程如下:

质押NFT(或多个NFT)到DODO NFT Vault中,DODO NFT Vault将自动生成一个ERC-20代币合约。DODO NFT Vault的拥有者可以设置进入二级市场的代币比例,和预留向一级市场/创作团队/社区激励的代币分发。DODO NFT Vault的拥有者在后续可以抵押更多NFT进入DODO NFT Vault。

DODO NFT Vault会自动建立DODO Trading Pool(交易池),并将进入市场的ERC-20代币全部抵押进去。初始价格由DODO NFT Vault的拥有者定义,即可开始销售这个ERC-20代币。随着交易者买入,这个ERC-20代币的价格会自动提高。这个ERC-20代币的市值即为NFT的估值。DODO NFT带有买断功能,即完成整个NFT购买。

DODO NFT还未正式发布。

总结:DODO种子轮和私募轮共筹集了560万美元,资金相对充足,私募轮获得了Binance Labs(币安实验室)、PANTERA Capital、Three Arrows Capital(三箭资本)联合领投。

DODO最大的特点是它的PMM算法,主要特点是:1)将资金集合在参考价格附近,提高资金利用率并降低滑点;2)PMM算法中的斜率和参考价格等参数都可以灵活设置,可创建适用于不同场景、代币种类的资金池。DODO算法非常灵活,对专业做市商和项目方非常友好。众筹池代币发行方式和DODO NFT也是DODO的特色功能之一。此外,DODO引入了智能路由,其智能路由会搜寻其他DEX的报价,从而在市场上获得最佳报价。

在以太坊网络上的DODO经典池中,由于参考价格来自外部,可能会与市场价格存在价差,因此流动性提供者需要承担更大的做市风险。但是在以太坊二层或是其他网络速度更快的区块链上,报价延迟的问题可以缓解/解决。

发展

1. 历史

表3-1 DODO 进展一览表

2. 现状

以太坊交易数据

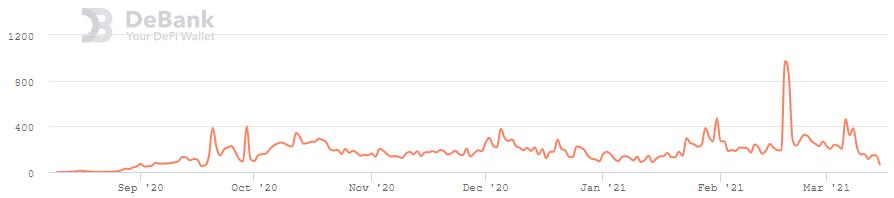

图3-1 历史交易量

图3-2 历史交易人数

DODO的历史交易人数没有很大起伏,日均交易人数保持在200~300人次。3月10日后,日均交易人数有所下降,保持在100~200人次之间。

图3-3 锁仓量

DODO的总锁仓量在2020年10月有一次重大调整,主要原因是DODO的流动性挖矿奖励策略改变。2020年11月至2021年2月,DODO的总锁仓量一直处于底部,主要原因可能是DODO流动性挖矿奖励较低,吸引力不足,并且流动性提供者的做市风险较大。DODO的锁仓量在2021年1月开始增加,原因包括:1)流动性池内原有代币价格上涨;2)DODO代币价格上涨,流动性挖矿收益率提高,吸引更多流动性提供者。

表3-2 币安智能链上近7天数据(数据取自2021.3.30)

锁仓量

参与交易地址数

交易次数

1,260,000

1,170

13,510

DODO近7天交易量排在币安智能链DEX第2,第一是Pancake Swap。Pancake的交易量是DODO的5倍,交易地址数是DODO的50倍,主要原因可能是:1)DODO的交易量集中在几个主要交易对;2)DODO主要交易对的资金效率高于Pancake。

活动

短期内采用CHI Token为DODO交易者提供Gas费补贴。交易者最高可以获得35美元的Gas费折扣。

质押挖矿:每个区块6 DODO

流动性挖矿

表3-3 流动性挖矿计划

交易对

DODO奖励/每区块

ETH/USDC

0.5

WBTC/USDC

0.5

USDT-USDC

0.5

BUSD-USDT(BSC)

0.1

交易挖矿:4月上旬,在币安智能链上支持交易挖矿,支持的交易对为BNB/BUSD,ETH/BUSD,BTCB/BUSD。

3. 未来

根据团队发布的新路线图,DODO将重点开发/扩展以下几个功能:

1)代币发行:增加白名单、硬顶和vDODO持有者配额等功能;

2)机构做市商:推出DODO团队自有的做市策略,与更多做市商合作;

3)NFT发行定价:利用PMM算法实现NFT等资产的证券化、定价、交易和买断收藏;

4)多链支持:将支持Heco、OKchain、Moonbeam、Arbitrum、Avalanche等公链。

总结:DODO有比较明确的发展路线,发展进程总体比较顺利。整体来看,团队的创新和开发能力都比较强。DODO在以太坊上的交易量在逐渐增加,币安智能链上的交易量也排名靠前。虽然曾经被黑客攻击,但是反应速度比较快,并且大部分资金都已经被追回,这次被攻击对DODO并未造成很大的影响。

经济模型

1. 代币分配

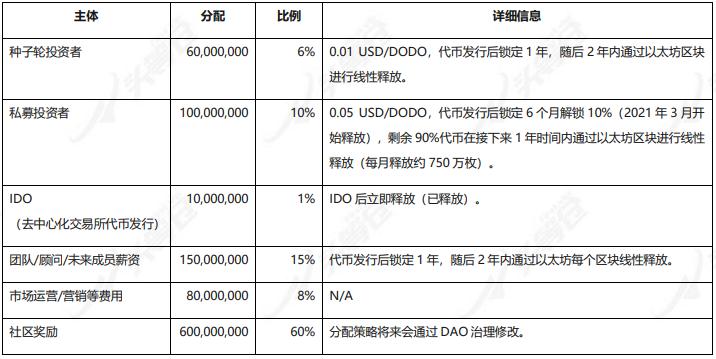

代币初始分配

DODO总量为10亿枚。代币公开发行(去中心化交易所发行)时间为2020年9月。

表4-1 代币初始分配

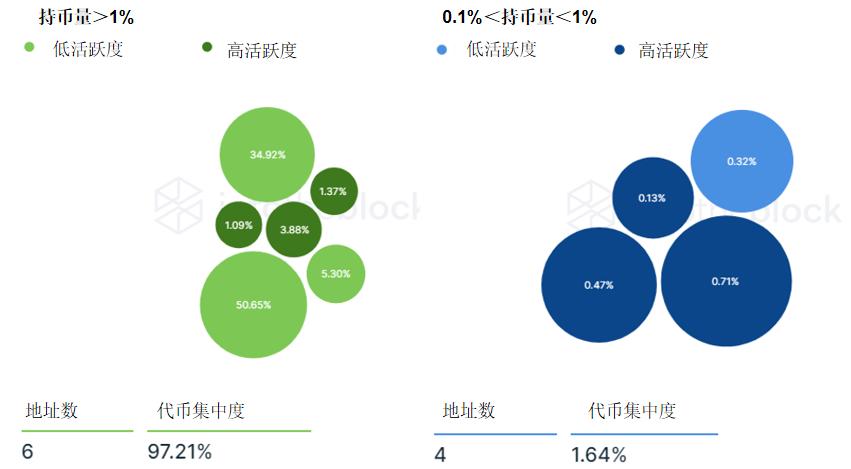

目前代币分布

截至2021年3月15日,持币地址8,778,流通代币量约9,800万枚,占代币总量9.8%。

图4-1 代币集中度

根据图4-1,持币量大于1%且活跃度低的地址基本可以判定是团队/DAO控制的地址以及代币销售未释放地址,剩余活跃度高的地址均为交易所地址。从团队的代币初始分配和目前代币分布来看,DODO代币集中度较高。

2. 价值模型

供给

DODO最大供给量为10亿枚,暂时没有销毁机制。由于DODO会逐渐解锁,流通量会逐渐增加。目前已释放约10%。

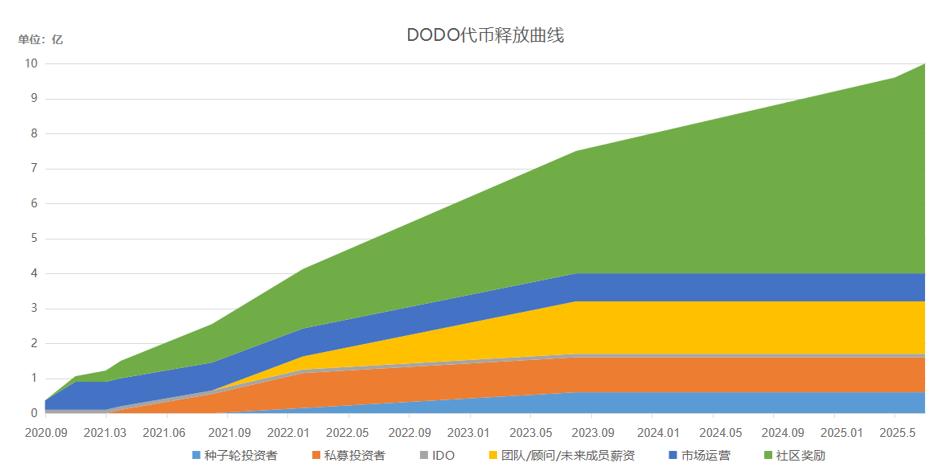

图4-2 DODO代币释放曲线

注:市场运营部分的解锁时间和解锁数量未定,因此上图释放曲线将市场运营部分设为已全部解锁。

社区奖励部分按照当前的流动性挖矿奖励、质押奖励等规则释放,未来可能会修改释放规则。

种子轮、团队/顾问/未来成员薪资将在2023年9月完全释放、私募轮在2022年3月完全释放。

需求

DODO是应用型代币,应用场景包括:

1)交易费折扣(暂未实现,需要社区投票实现);

2)参与治理,DODO持有人可以创建提案和进行投票,1 DODO=1票;

3)用于锻造vDODO;

vDODO是最新引入的会员机制。vDODO持有者的权益包括:参与投票、获得激励奖励、参与众筹、交易费折扣、分成交易费。这是一种激励用户锁仓DODO的手段,减少DODO实际流通量,vDODO持有人的权益还在逐渐完善。1 vDODO=100 DODO,拥有100票的投票权,且不可转让。

激励规则:

a. 每个区块将释放12 DODO分配给vDODO持有人,分配奖励与持有的vDODO份额成正比。结束时间未定。

b. vDODO可以通过链接邀请其他人锻造vDODO,成功发起邀请人可以获得被邀请人锻造vDODO数量的10%份额加成。

c. 部分交易费分配给vDODO持有者。

退出规则:

销毁vDODO赎回DODO需要上交一笔“退出费”,退出费即可分配给vDODO持有人。退出费取决于DODO忠诚指数(DLI)。锻造的vDODO量越多,退出费越少。

DLI=(流通中的vDODO数量 * 100)/ 流通中的DODO数量

表4-2 vDODO退出费

DLI

退出费率

DLI > 0.1

15%

0.1 < DLI <0.5

5%~15%

DLI > 0.5

5%

注:上述DODO持有者的交易费折扣和IDO/众筹权益功能暂未部署。

总结:从团队的代币初始分配和目前代币分布来看,DODO代币集中度较高。2021年3月开始至2022年1月,包括质押奖励、流动性挖矿奖励以及投资者份额解锁,每月约释放2,500万枚DODO。团队在新的经济模型中引入了vDODO的概念,鼓励DODO持有者锁定DODO生成vDODO,本质上是减少代币实际流通量的手段,已质押约1,680万枚DODO。vDODO持有者权益还在持续完善中。

竞争

1. 概述

DODO所处行业为:DEX。

DEX的核心就是资金保管在用户手中。发生交易时,用户的钱包直接和交易所的智能合约发生互动,通过交易协议完成链上交易。

DEX按照协议层设计划分,可以分为:

1)订单簿模型,订单簿主要分为两种,链上订单簿和链下订单簿。订单簿就是包含了买单和卖单的列表,订单信息包括价格和数量。订单的提供者是普通交易者或者做市商,后者为订单簿挂出了更多订单,从而提高了市场的流动性,减少价差;

2)AMM模型,是一个自动提供报价的协议模型,代币通常汇集到一个流动性池子中,并根据定义的算法来提供报价。交易者直接和这个池子做交易。

DEX按照流动性来源划分,可以分为:

1)只使用自身流动性的协议,比如所有的点对池DEX(AMM、PMM);

2)聚合交易平台,具体指不仅可以接入自己使用的流动性,还可以接入其他协议流动性的交易平台,达到流动性聚合的作用。

本质上,DEX的主要竞争力在于谁能够提供最佳的价格,影响因素包括:1)算法,主要针对点对池DEX;2)流动性大小;3)交易费用(交易手续费、Gas费用)。

减少无常损失是点对池DEX的另一竞争点,减少无常损失并非直接作用于用户,而是通过吸引流动性提供者提高流动性,从而减小交易滑点。

除此之外,代币发行功能等其他功能也是DEX之间的竞争点,更多的项目方使用自身协议发行代币,也能增加协议的交易量。

2. 行业分析

产业链

简单来看,一笔交易的完成需要4个角色:“交易者(需求方)— 整合方(DEX/聚合器)— DEX底层协议 — 流动性提供者”。目前DEX最关键的角色就是流动性提供方,他们提供的流动性是各协议重点争夺的资源。对于做市商来说,选择哪个DEX做市取决于收益和成本;

成本:维护成本和市场波动的损失;

收益:交易手续费和其他补贴。

发展

IDEX2等初代DEX由于交易体验过差,已经在发展过程中逐渐被淘汰,仅占有市场很少的份额。

2019年,主要的DEX协议包括0x、Bancor、Uniswap等,主要分为订单簿和AMM DEXs。0x和Kyber属于订单簿式DEX,Bancor和Uniswap属于AMM DEXs。

0x作为订单簿DEX的主力军,一直占有一定的市场份额。而Kyber在市场竞争中逐渐没落。

Bancor是AMM DEX的先行者,而Uniswap是目前最主要的AMM DEX。在2020年的DeFi热潮发展之下,AMM占据了DEX的半壁江山,出现了Balancer、SushiSwap、Curve等具有相对突出优势的AMM DEX。随着AMM DEX发展,大众发现AMM通常面临2大问题:滑点和无常损失。

Bancor最初开始提出要解决无常损失,提出了结合外部的解决方案,但最后选择了增发代币补偿LP(流动性提供者)损失,采用补贴LP的方式吸引流动性,从而减少交易滑点。除了Bancor之外,还出现了一系列DEX提出了相应的解决或减小“无常损失”和降低滑点的方案,其中包括DODO。

从目前DEXs数据来看,Uniswap和Sushiswap占据了大部分市场份额,其余DEX瓜分剩余份额。在过去的几个月里,新的DEX不断涌现,目前超过90亿美元的资金分布在数十个DEX中,并且每周都有流动性矿池出现。

笔者认为,DEX的发展会有4个主要趋势:

1)协议之间的联系/组合将更加紧密,更吸引流动性提供方和普通用户的产品将会占据更多的话语权;

2)虽然AMM DEXs占据了大部分的市场份额,但是由于订单式的交易更符合用户的交易习惯,因此必然会占有一定的市场份额;

3)包括Uniswap在内的所有DEX都在完善更多功能,以提高自身的竞争优势;

4)为了改善DEX的交易体验并降低交易成本,二层解决方案或将成为DEX的标配。

规模

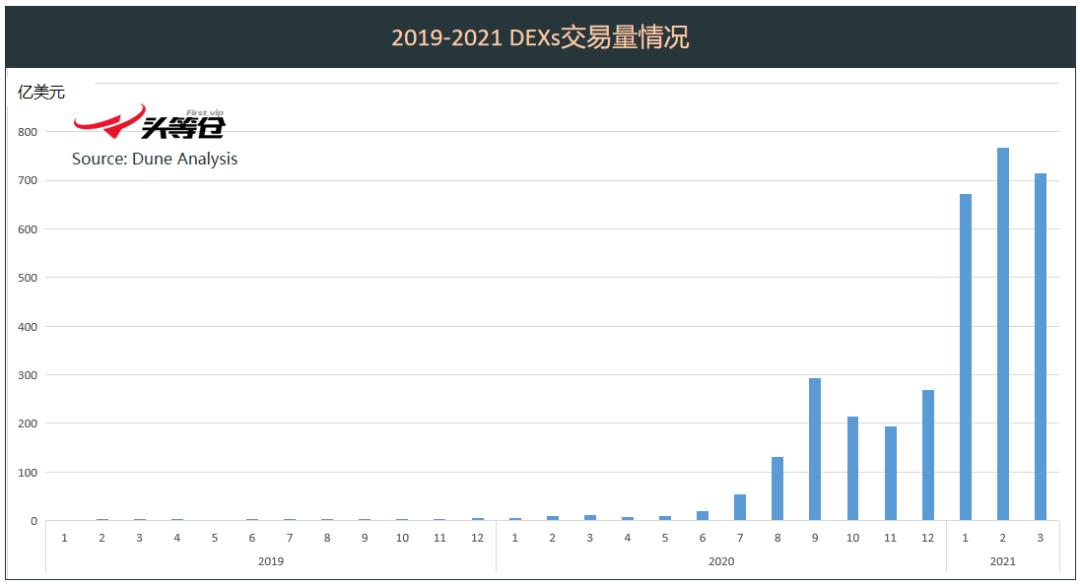

图5-1 2019-2021 DEXs交易量情况(数据截至2021.2.28)

DEXs从2020年开始,进入了交易量爆炸式增长的阶段,有以下几个重要原因:

1)Uniswap、Balancer等AMM DEXs无需许可就能够创建资金池和添加流动性;

2)新币频发:AMM DEXs是新项目发行代币绕过中心化交易所的关键,而中心化交易所上币的过程比较缓慢,DEXs成为了新币交易的主要场所;

3)流动性挖矿:各个项目也启动了“提供DEXs流动性获得代币”的激励模式,造成了流动性从中心化交易所迁移到DEX;Uniswap的“奖励历史用户”的发行代币方案为DEX提供了新的业务发展思路;

4)DEXs用户增加:随着DeFi热度提高,更多用户开始了解并尝试DEXs;

5)相较于2020年,2021年的交易量又突破了一个量级,主要原因可能是代币价格普遍上涨。

图5-2 2月DEXs交易情况

注:根据图5-2和头等仓2020年全年月报跟进情况显示,Uniswap、Sushiswap和Curve的交易量一直排在前3名,Uniswap则保持着绝对优势。

3. 竞争项目

Uniswap

Uniswap是2019年出来的AMM。它的特点是:

1)算法非常简洁,X*Y=V;

2)无需许可地创建以及添加和删除流动性;

3)任意2种代币可以在DEX内通过智能路由兑换;

4)每笔交易收取0.3%的手续费用后继续投入池子中,一方面作为流动性提供者做市的报酬,另一方面增大池子规模,减少滑点;

5)代币池仅允许2种代币,且比例为50%/50%。Uniswap近期发布了v3版本介绍,重点是其自定义做市区间。

Uniswap占据了DEX行业一半以上的份额,头部效应明显,是目前去中心化交易所代币发行的主要场所之一。

Bancor

Bancor是最早的AMM协议,算法公式比较复杂,但简化后与Uniswap的算法类似。Bancor所有代币都以BNT作为交易对,支持长尾代币创建池子,想要解决长尾代币的交易问题,但由于深度差,导致滑点过大,因此交易量一直很低。2020年中旬,Bancor提出接入外部动态调整池子比例和扩大池子流动性规模的方案,但最终未采用。

在2020年10月发布了2.1版本,通过引入弹性BNT总量方案使Bancor的AMM池子支持单边做市和LP无常损失保护。

Balancer

Balancer是2020年4月份上线的AMM项目,它的特点是:1)允许用户无需许可地创建任意代币以及任意比例的池子;2)允许用户创建私有池,并随时对币种和比例进行更改。

2021年,Balancer提出了v2版本,将取消单个流动性池,将底层的所有流动性聚合,从而扩大交易时的底层流动性和减少寻找最佳流动性池时需要消耗的Gas。

4. 竞争分析

算法

在点对池交易的DEX中,流动性大小相同的情况下,算法决定资金利用率。在流动性大小等条件相同的情况下,DODO算法中的k值越趋近于0,资金利用率越高,交易滑点越低。

资金利用率可以从两方面看:1)从协议角度看,同一笔资金能够提供更大的交易深度(使同一笔交易的滑点更小),那么资金利用率越高;2)从流动性提供者的角度看,提供同一笔资金能够获得更多的交易手续费,那么资金利用率越高。

当Balancer池子为双代币池、且比例调为50%/50%时,Balancer和Uniswap的算法是一致的。Bancor的算法和Uniswap的算法本质上也是一致的。因此,本节重点对比Uniswap和DODO的算法。

设定:假设有一个DODO/ETH代币池,流动性池内DODO储备为100,ETH储备为10,ETH市场价格为$1,000,DODO市场价格为$100,此时提供者的资产总量为$20,000。假设用户用10个DODO购买ETH。下述均不考虑交易费等因素。

Uniswap的公式为x*y=V,在0至无穷的价格区间,流动性被均匀分配(如下图v2)。通过计算,使用10个DODO可以购买0.90909个ETH,此时滑点为10%。

DODO:假设将k设为0.5,且参考价格为0.1,那么滑点约为4.7%。k值越小,滑点越小。

综上,DODO提供与Uniswap v2相同流动性时,DODO的滑点更小。换句话说,在同样金额的交易下,DODO只需要更少的资金就可以提供与Uniswap v2同样的流动性深度。这也是目前DODO稳定币交易对能够提供更优价格的原因。因此,对于协议和流动性提供者来说,DODO算法下的资金利用率更高。

在Uniswap v3中,用户可以选择提供流动性的价格区间,加强流动性的集中度。由于流动性提供者出于提高资金利用率的动机,因此会将价格区间设在代币价格长期波动区间,流动性集中度从v2逐渐转变为v3(1)至v3(2)。

图5-3 Uniswap 流动性分布转变

在这种模式下,对于Uniswap协议来说,资金利用率提高。同一笔交易滑点大小取决于在各个价格区间提供的流动性。对于流动性提供者来说,由于做市价格区间是不同的,因此资金利用率和做市风险也会存在差别。

Uniswap v3与DODO作对比,能够得出以下几个推断:

1)DODO当前稳定币池子的优势可能会受到冲击。Uniswap v3的稳定币做市可以将流动性集中在0.95-1.05之间,能够指数级降低Uniswap上稳定币的滑点;

2)DODO PMM能够灵活组合,实现不同的应用,Uniswap v3的做市专业性提高。整体来看,Uniswap新版本的主动做市方案与DODO有异曲同工之妙。

无常损失

减小无常损失是吸引流动性提供者的手段。Uniswap v2没有无常损失的解决方案,而Sushiswap、Balancer、Bancor、DODO都有流动性挖矿奖励,一定程度上补偿了无常损失。吸引力取决于收益率(主要由代币价格决定)。

在Uniswap v3版本中,由于流动性提供者可以灵活设定做市的价格区间,因此流动性不再是均匀分配,因此当价格波动时,做市资产可能被全部兑换为价格更低的资产。同样是主动做市商,DODO池子的做市风险会小于Uniswap v3的做市风险,更适合大众。

资金池规模

理论上,在算法相近或相同的情况下,流动性越大的DEX可以提供越低的滑点。

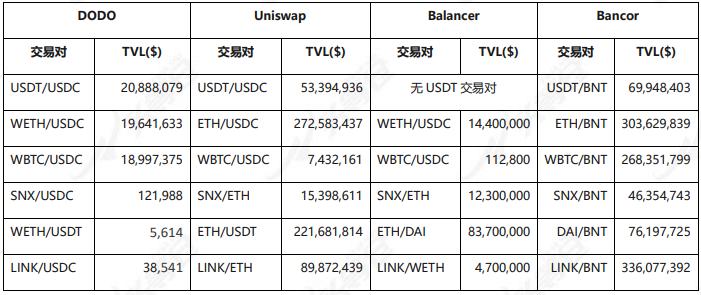

表5-1 DODO主要交易对与各DEXs比对

注:上表为DODO在以太坊网络上的主要交易对的流动性,数据来源于团队,取自2021年3月10日。

从表5-1可看出,DODO以太坊上主要的流动性集中在稳定币池和WETH/USDC池以及WBTC/USDC池。

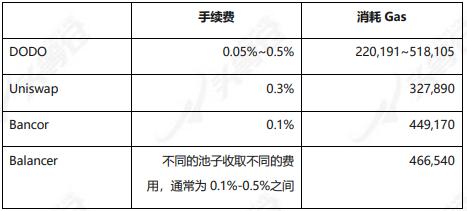

表5-2 各DEX交易费用

注:公有池的手续费大多收取0.3%费用,私有池的手续费由创建人设定,路由至其他DEX完成的交易DODO不收取费用。

DODO消耗Gas为实际单笔交易时产生的Gas费用,其余DEXs的Gas费用数据来自Dune Analytics,为过去7天每笔交易消耗的平均Gas费用。

手续费均是指经过1个流动性池所需的手续费。假设,用户交易ETH/USDC,DEX中已存在这个交易池,那么可以直接在ETH/USDC交易池中完成该笔交易,那么收取0.3%的手续费,如果用户想要使用DODO购买UNI,但DEX只有DODO/ETH和UNI/ETH的池子,那么交易就需要经过ETH的转换,即DODO-ETH-UNI,需要经过2个池子,那么这笔交易收取0.6%的手续费。因此,在不考虑Gas费和流动性大小的情况下,Balancer交易手续费会更低,因为Balancer的流动性池可以包含多种代币。

此外,Gas费用的计算公式是:ETH价格 × Gwei × 消耗Gas × 10-18,ETH价格和Gwei取决于市场,消耗Gas取决于DEX合约的复杂程度,简单来说,消耗Gas越少,交易成本越低。

根据表5-2,使用DODO交易消耗的Gas会随着交易路由增加而增加,区间大致为220,191~518,105,预计每笔交易消耗的Gas在DEXs中属于中等水平。但是DODO发布了Gas费补贴政策,因此DODO的部分交易Gas费会低于Uniswap。

二层解决方案探索

目前Uniswap已经开始探索二层解决方案,预计将采用Optimistic扩容方案,DODO目前采用的是CHI Token补贴Gas费的方案吸引用户来DODO进行交易,并且已经开始在Arbitrum进行测试。

结合二层解决方案之后的DEX,其所需的交易费用将指数级降低,率先完成二层部署的DEX具有先发优势,可能会吸引大部分市场份额,未部署二层的DEX在以太坊上的业务量可能会因此大幅下降。

其他功能

除了用户交易体验和流动性提供者无常损失保护这2个主要竞争点,随着去中心化交易所代币发行(IDO)的推广,IDO业务也成为了各DEXs的竞争点之一。

Uniswap在过去是主要的IDO的场所,但资金池内的比例需要50%/50%,需要项目方要有足够的资金作为自身代币的交易对,对于资金不充足的团队并不友好。除此之外,由于抢先交易等情况,普通用户通常只能获得价格比较高的筹码。

Sushiswap资金池代币发行和Uniswap存在相同的问题。但在2021年2月,Sushiswap介绍IDO工具MISO,提供固定价格发行、荷兰式拍卖的代币发行方式,项目方可以结合流动性挖矿、线性释放等功能,整体比较灵活,有比较广的实用性。但产品尚未正式推出。

Balancer则提供了流动性引导池(Liquidity Bootstrapping Pools,LBP)代币发行方案,允许项目团队在Balancer进行首次代币公开发行,项目方可以设定资金池的初始权和随时调整两种代币在资金池中的比例,仅需要较小的资金量就可以完成去中心化代币初始发行。理论上,这种发行方式只要一段时间没有交易,价格会随之缓慢下滑,可以避免用户因为FOMO情绪涌入以及机器人抢跑的情形。目前LBP是比较流行的去中心化代币发行方式。

DODO的众筹池则采用公平的代币分发方式,个人可获得的额度与其个人充值资金的比例呈正比。这种代币发行方式比较公平,也比较简单,类似与传统募资形式。除此之外,项目方还可以利用DODO私有池的功能,只作为卖方,创建一个Bonding Curve的代币发行池子。团队也正在增加白名单、硬顶和vDODO持有者配额等功能。

DODO近期发布了NFT池子,是市场上NFT交易池的领先者。

总结:DODO属于以太坊DeFi生态中DEX,该赛道竞争已非常激烈。DODO本质上是点对池交易的DEX,自创了PMM算法。在PMM算法下,DODO能够提高资金利用率,提供更低滑点。

与Uniswap v2相比,DODO独特的PMM算法能够最大化利用代币池中已有的流动性,提高资金利用率并降低滑点,因此当前DODO的稳定币池能够提供比Uniswap更好的价格;WETH/USDC和WBTC/USDC也能够在有限的流动性下提供比较好的价格。但是DODO的品牌知名度低于Uniswap,因此没有奖励的代币池无法吸引更多的流动性。

DODO的主动做市商与Uniswap v3都具有灵活配置的属性。但需要注意:

1)由于Uniswap做市商可选择价格区间,因此DODO稳定币池可能会受到Uniswap v3的冲击;

2)Uniswap v3的无常损失更大,需要做市商根据市场情况频繁调整做市策略,对于非专业做市商不友好,DODO的公有池则不需要专业做市策略;

3)在专业做市商灵活调整做市策略的情况下,Uniswap v3个人做市商获得的交易手续费比例可能会下降,而DODO公有池中,个人和专业做市商的单位资金手续费收益率是均等的。

因此,DODO对个人做市商是更友好,有机会吸引个人做市商,扩大主流代币[1]池的流动性,并且有机会在流动性和交易量的反身性作用下增加其交易量。

由于以太坊上DEXs头部虹吸效应愈加明显,因此中部和尾部的DEX面临愈加严酷的考验,无论是在交易体验还是其他附加功能方面。DODO的算法决定了它能够使用更多的应用场景,最近宣布的NFT池也具有创新性。DODO团队还增加了多链的部署计划,一定程度上避开以太坊上激烈的竞争,在DeFi生态还未完全成熟的其他公链上寻找新的市场和开拓业务。

参考资料:

https://dodoex.github.io/docs/docs/pmm/,DODO文档

https://debank.com/projects/dodoex?chart_date=MAX,Debank数据网站

https://explore.duneanalytics.com/dashboard/dex-metrics-dodo,Dune Analystics数据分析网站

头等仓DEX系列研报

相关推荐